ОДИН КОНТРАКТ НА КАЖДЫЕ 10.0000 ДОЛЛАРОВ

Как я объяснил выше, это означает, что вы просто делите баланс вашего счета на 10.000 долларов, чтобы определить, каким количеством контрактов можно входить в ближайшую торговлю. Если Джо Трейдер имеет 100.000 долларов на счете, то следующая торговля будет включать в себя 10 контрактов. Этот пример порождает первую и основную проблему, связанную с Фиксированно-Фракционным методом. Предположим, Джо Трейдер имеет 100.000 долларов и торгует по схеме: один контракт на каждые 10.000 долларов. Если максимальный риск Джо при торговле составляет 2.000 долларов на контракт, то допустимый риск в ближайшей торговле будет равен 20.000 долларов. Эта сумма не является потенциальным убытком Джо. Это его риск в ближайшей торговле. Посчитайте, и вы получите 20% потенциально разрешенного риска в такой торговой ситуации. Не нужно быть выдающимся ученым, чтобы понять, что, если Джо понесет убытки в двух сделках подряд, он рискует потерять 36% от величины счета по окончании этих двух сделок. Если по трем торговым сделкам подряд Джо понесет максимальные убытки, то он рискует потерять 48% от размера своего счета. Очевидно, что прежде чем слепо применять правило покупки по 1 контракту на каждые 10.000 долларов, нужно принять во внимание и некоторые другие факторы. Бывают случаи, когда риск не так высок. Например, если максимальный убыток составляет только 1.000 долларов, то риск по одной торговой сделке составит 10%, а не 20, как в предыдущем примере. Однако если три сделки подряд (по каждой из которых риск составляет только 10%) принесут максимальный убыток, то Джо может потерять 27% от величины счета. Тем из вас, кто может выдержать убытки в размере 27% после трех последовательно убыточных торгов, я предлагаю взглянуть на этот метод с реалистичной точки зрения. Если трейдер Джо заключает сделки по одному контракту на каждые 10.000 долларов своего счета, а максимальный убыток по сделке составляет только 1.000 долларов, то после трех подряд убыточных сделок Джо рискует 27% счета. А каковы могут быть максимальные суммарные потери по счету, если максимальный потенциальный убыток составляет 1.000? С математической точки зрения, реальный потенциал убытков никак не ограничен (см. гл. 4, раздел "Проседания"). Однако статистика по Фиксированно-Фракционной торговле показывает, что убытки никогда не превышают 6.000 долларов. Причем совсем необязательно в результате шести следующих друг за другом убыточных сделок. Например, последовательность сделок может быть такая: Торговля 1 = -$1.000 Убыток = -$1.000 Торговля 2 = $500 Убыток = -$500 Торговля 3 = -$ 1.000 Убыток = -$ 1.500 Торговля 4 = $500 Убыток = -$ 1.000 Торговля 5 = -$ 1.000 Убыток = -$2.000 Торговля б = -$500 Убыток = -$2.500 Торговля 7 = -$ 1.000 Убыток = -$3.500 Торговля 8 = $500 Убыток = -$3.000 Торговля 9 = -$ 1.000 Убыток = -$4.000 Торговля 10 = -$ 1.000 Убыток = -$5.000 Торговля 11= -$1.000 Убыток = -$6.000 При таких убытках, если Джо торговал по схеме "один контракт на каждые 10.000 долларов на счете**, величина которого составляет 100.000 долларов, то он добьется результатов, приведенных в рамке: Счет = $100.000 Максимум потенциальных потерь по каждой торговле = $1.000 Торговля 1 = 10 контрактов х (-$1.000) = -$10.000 убытка Баланс = $90.000 Торговля 2 = 9 контрактов х $500 = $4.500 прибыли Баланс = $94.500 Торговля 3 = 9 контрактов х (-$1.000 д) = -$9.000 убытка Баланс = $85.500 Торговля 4 = 8 контрактов х (-$500) = -$4.000 убытка Баланс = $81.500 Торговля 5 = 8 контрактов х (-$1.000) = -$8.000 убытка Баланс = $73.500 Торговля 6 = 7 контрактов х (-$500) = -$3.500 убытка Баланс = $70.000 Торговля 7 = 7 контрактов х (-$1.000) = -$7.000 убытка Баланс = $63.000 Торговля 8 = 6 контрактов х $500 = $3.000 прибыли Баланс = $66.000 Торговля 9 = 6 контрактов х (-$1.000) = -$6.000 убытка Баланс = $60.000 Торговля 10 = 6 контрактов х (-$1.000) = -$6.000 убытка Баланс = $54.000 Торговля 11 = 5 контрактов х (-$1.000) = -$5.000 убытка Баланс = $49.000 Поэтому при наличии потерь в размере 6.000 долларов, торгуя по схеме "один контракт на каждые 10.000 долларов на счете", Джо понес убытков на 51%! Если вы новичок в биржевом деле, торгуете на более или менее среднем уровне активности и за весь год ни разу не потеряли 6.000 долларов, то я хочу сообщить вам, что вы составляете лишь 0,01% от общего числа трейдеров. Это 1/10 от 1%! Если вы торгуете уже несколько лет, то убытки в размере 10.000 долларов для вас, скорее всего, не новость. Если бы Джо продолжал нести убытки до 10.000 долларов на основе одного контракта, он потерял бы 66% своего счета, или 66.000 долларов. Размер его счета уменьшился бы со 100.000 долларов до 34.000. Торговля одним контрактом на каждые 10.000 долларов -это совсем не та стратегия, которую стоит защищать.

РИСК ПО СДЕЛКЕ СОСТАВЛЯЕТ ВСЕГО 3 ПРОЦЕНТА (И МЕНЕЕ)

Это вариант Фиксированно-Фракционного метода, который часто используется менеджерами фондов. Однако этот вариант также весьма часто рекомендуется для отдельных трейдеров и в книгах, и на практических консультациях. В отличие от торговли одним контрактом на каждые 10.000 долларов, этот вариант предлагает значительно меньшие общие риски при возникновении более значительных убытков. Возьмем сделки, приведенные в предыдущем примере. Если бы риск по каждой сделке составлял не более 2%, то при проседании в 6.000 долларов на каждый контракт это обеспечило бы достижение размера счета до 93.000 долларов от изначальных 100.000 долларов. Если бы потери продолжали нарастать, то сумма на счете уменьшилась бы до 89.000 долларов, то есть общий убыток составил бы 11%. Очевидно, что основной проблемой в этом варианте является не сумма риска. Решающее значение имеет фактор роста. Произведя правильные расчеты для данной ситуации, вы получите следующий сценарий: $1.000/0,02 = $50.000 Это означает, что на каждые 50.000 долларов, находящихся на счете, вы покупаете один контракт. В соответствии с этим сценарием Джо Трейдер может торговать двумя контрактами, имея на счету 100.000 долларов. Однако если первая сделка принесет убыток и размер счета окажется ниже 100.000 долларов, то число доступных для торговли контрактов упадет до одного, потому что Джо не может торговать контрактами в долях (1,5 или 1,9 контракта). Он в состоянии только перейти от одного к двум контрактам и наоборот. Этот сценарий также означает, что если Джо начинает работать с суммой на счете в размере 100.000 долларов, то он никак не может увеличить число торгуемых контрактов до трех до тех пор, пока его счет не достигнет размера 150.000 долларов. Для трейдеров, которые не имеют стартовых 50.000 долларов, этот сценарий невозможен, поскольку это минимальный баланс счета, который необходим, чтобы торговать в соответствии с рассматриваемым вариантом Фиксированно-Фракционного метода. При уменьшении процента риска до более консервативной величины - 1% - трейдеру потребуется минимальный баланс в размере 100.000 долларов, и тогда число контрактов не увеличится до двух, пока размер счета не достигнет 200.000 долларов! $1.000/0,01 =$100.000 Или, скажем, вместо снижения процента риска можно сохранить его на уровне 2%, допуская возможный убыток в размере 2.000 долларов. Трейдер находится в той же ситуации, что и при риске в 1%, которая характеризуется максимальным убытком в размере 1.000 долларов. Прежде чем приступить к заключению сделок, на счет должна быть переведена сумма в размере 100.000 долларов, и при этом число вовлекаемых в торговлю контрактов не будет увеличено до двух до тех пор, пока размер счета не возрастет еще на 100.000 долларов за счет прибыли. Вот почему проблему в этом варианте Фиксированно-Фракционного метода составляет фактор роста, а не риска. Вернее, отсутствия роста. Трейдерам-одиночкам могут понадобиться годы, чтобы вообще включить в работу стратегию управления капиталом, чтобы оказать хотя бы минимум влияния на процесс увеличения счета $2.000 / 0,02 = $100.000 Если небольшие проценты риска не подходят отдельному трейдеру, то почему же тогда они считаются подходящими для менеджеров фондов, например, для консультантов по торговле товарными фьючерсами1 или операторов товарными группами2? Отвечу кратко: на самом деле они совсем не подходят и менеджерам фондов. Однако в этом случае это не настолько очевидно из-за больших денежных сумм, задействованных в обращении. Некоторые фонды оперируют десятками миллионов долларов. Например, фонд, располагающий 20 миллионами долларов, может использовать 1-процентную фиксированную фракцию для определения числа доступных для торговли контрактов. Если самый большой потенциальный убыток в последующей торговле составляет 2.000 долларов на контракт* то они поделят 20 миллионов долларов на 200.000 и приобретут 100 контрактов в ближайшей сделке. Если эта сделка принесет убыток, то они потеряют 1% от общей суммы, находящейся у них в управлении. Если сделка окажется: выгодной из расчета 2.000 долларов на контракт, то они увеличат капитал: в управлении до 20.200.000 долларов. В последующей торговле они уже могут задействовать 101 контракт. В отличие от отдельных трейдеров, которым могут потребоваться годы, чтобы перейти с одного контракта на два, менеджеры больших фондов могут иногда использовать рост, получаемый от единичной сделки. Вот почему в работе больших фондов неэффективность этого метода не так очевидна. На самом деле большие фонды редко получают регулярный годовой доход, превышающий 20% годовых. Они получают меньше прибыли, так как не имеют возможности увеличивать свой доход в геометрической прогрессии. Откровенно говоря, большинство фондов диверсифицирует свои инвестиции. Они используют модели распределения активов, чтобы поделить общую сумму управляемого ими капитала на несколько небольших долей. Эти доли передают в управление другим менеджерам или применяют к ним другие методы управления. Чем меньше денег вовлекается в отдельную торговую сделку, тем слабее эффект геометрического роста. Это похоже на ситуацию с "Ловупшой-22и, но у более крупных фондов есть возможность добиться как невысоких потерь (некоторые фонды, которые обеспечивают менее чем 20% годового дохода, обычно несут и очень небольшие потери), так и геометрического роста. Этот вопрос более подробно рассматривается в шестнадцатой главе. 1 Commodity Trading Advisors (CTAs) - оригинал. 2 Commodity Pool Operators (CPOs) - оригинал.

ПРОМЕЖУТОЧНЫЙ ВАРИАНТ

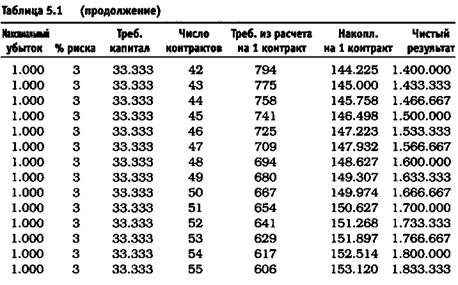

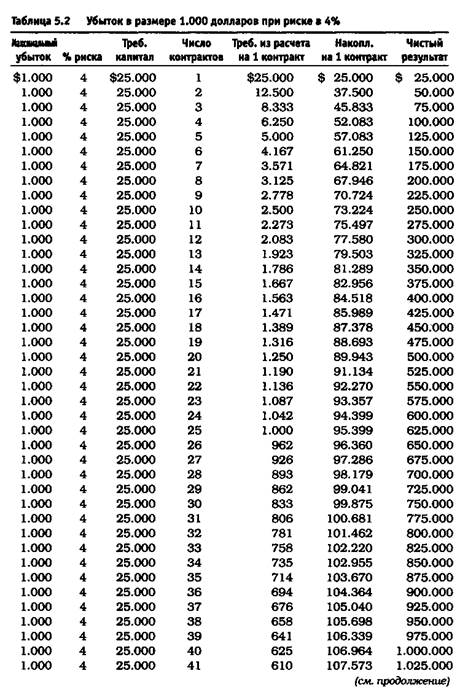

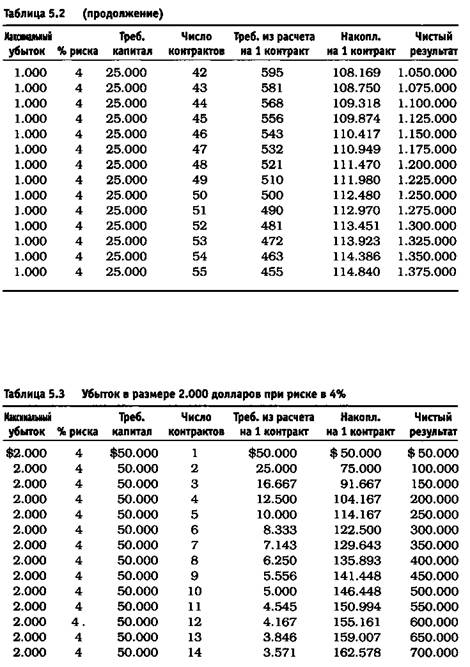

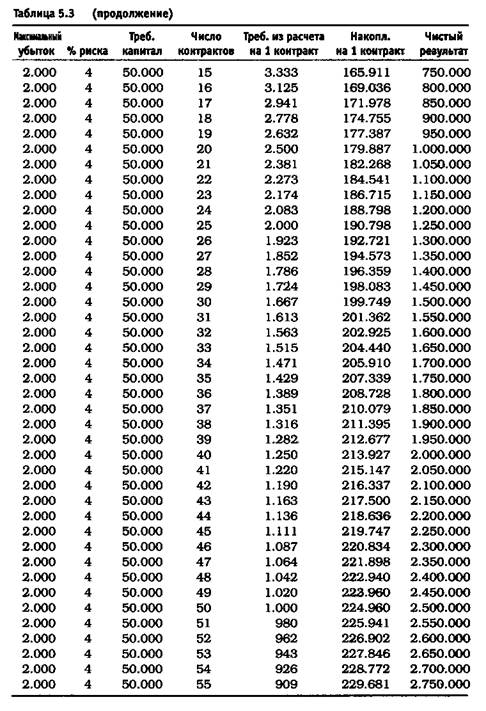

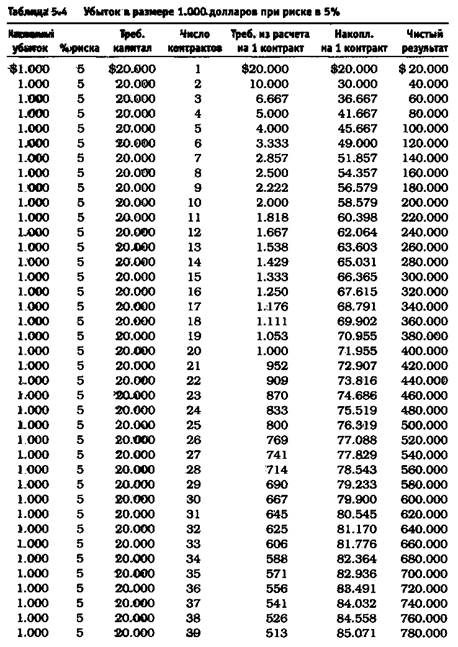

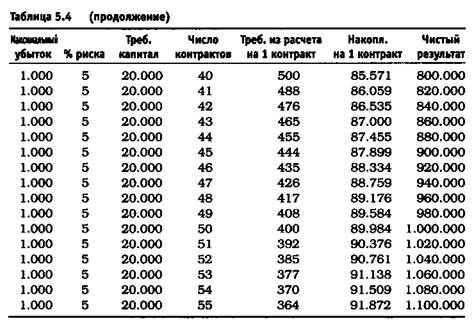

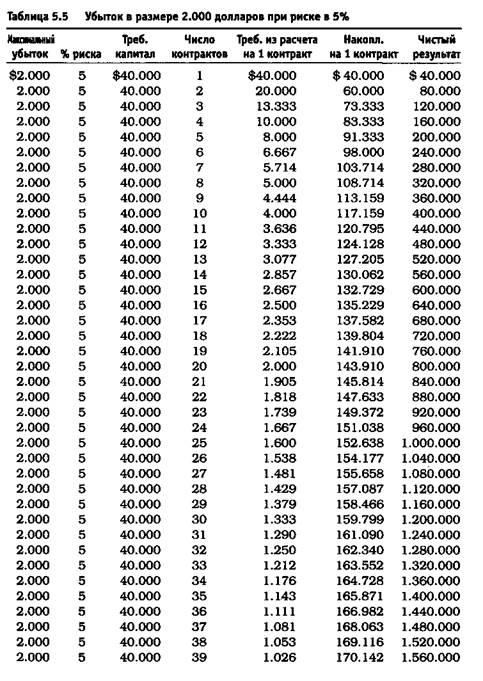

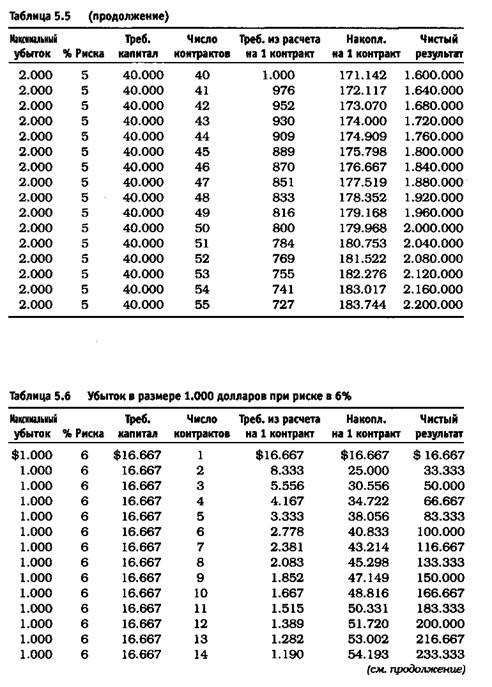

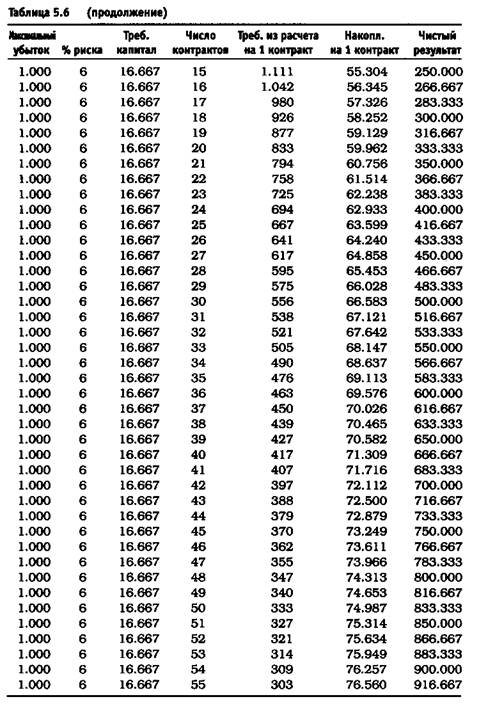

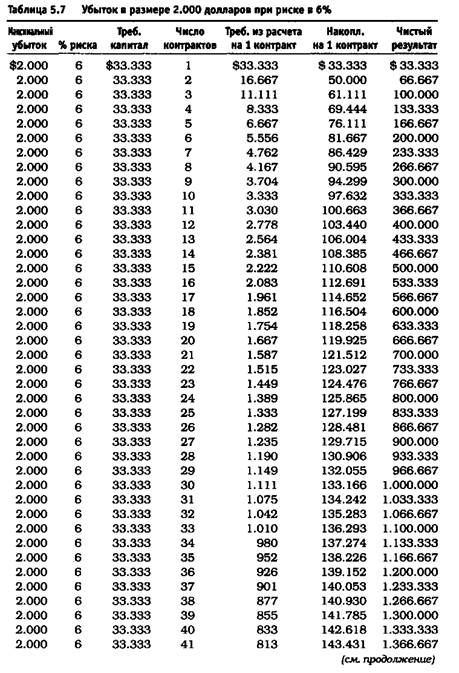

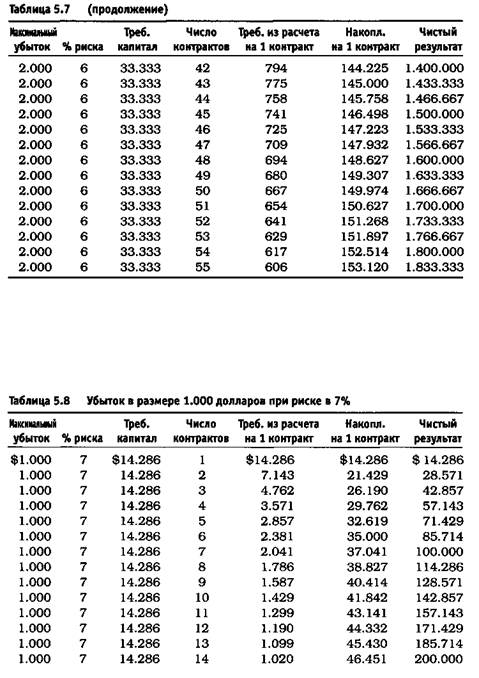

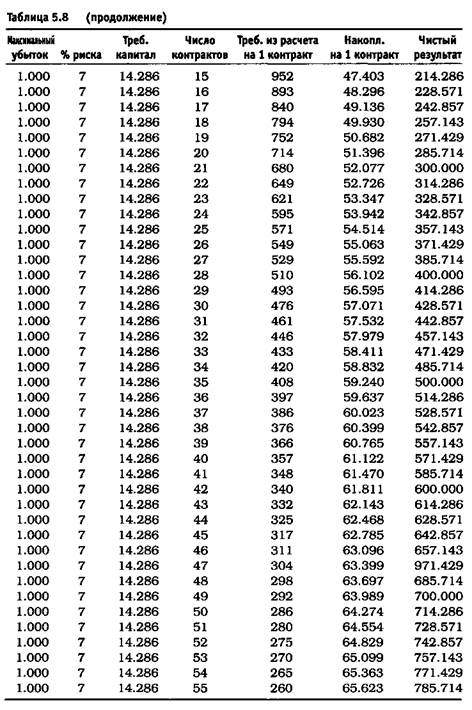

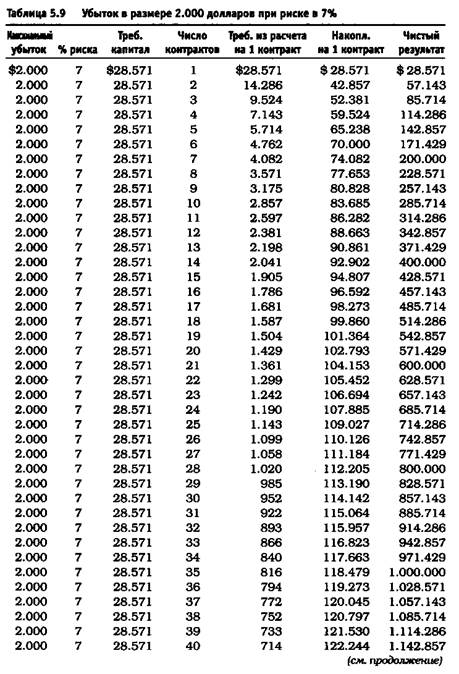

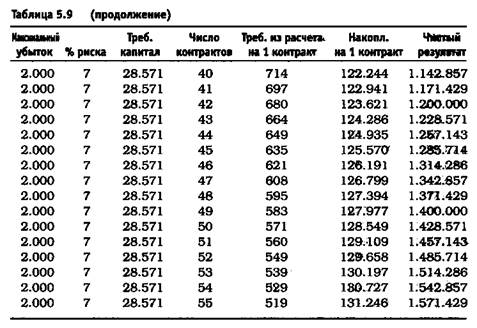

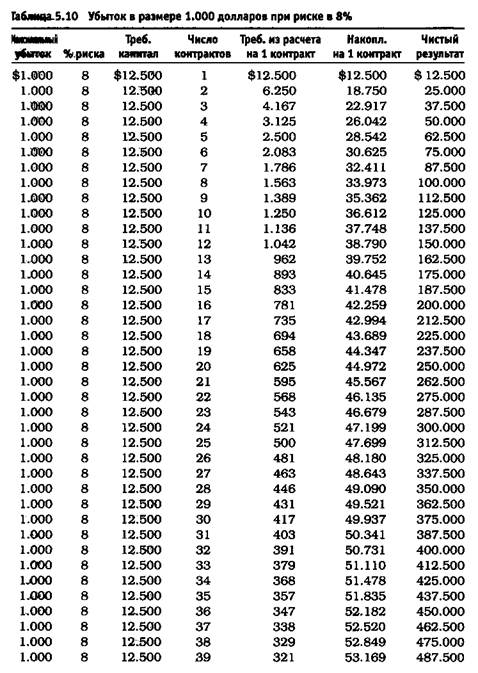

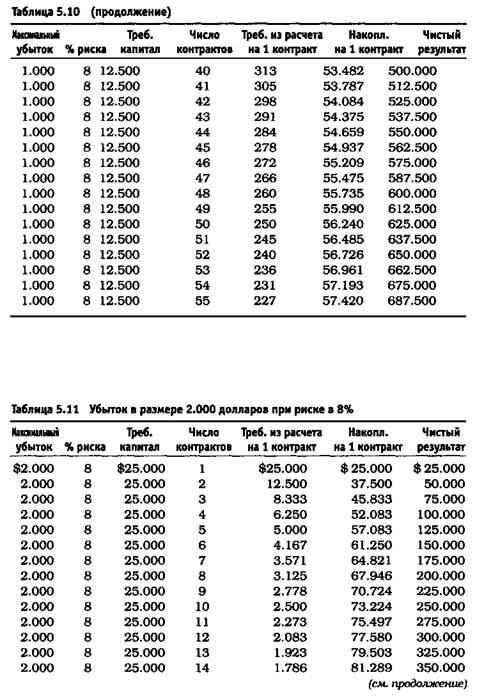

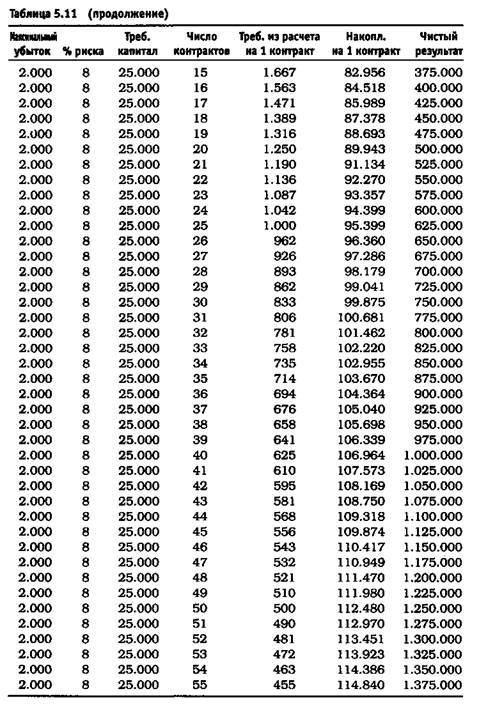

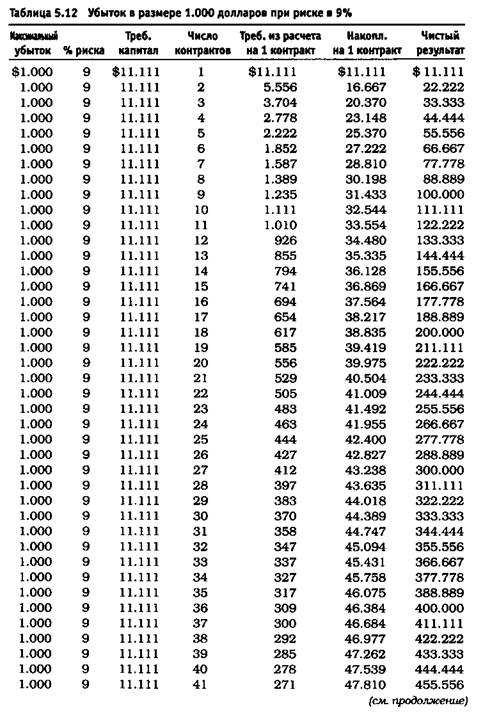

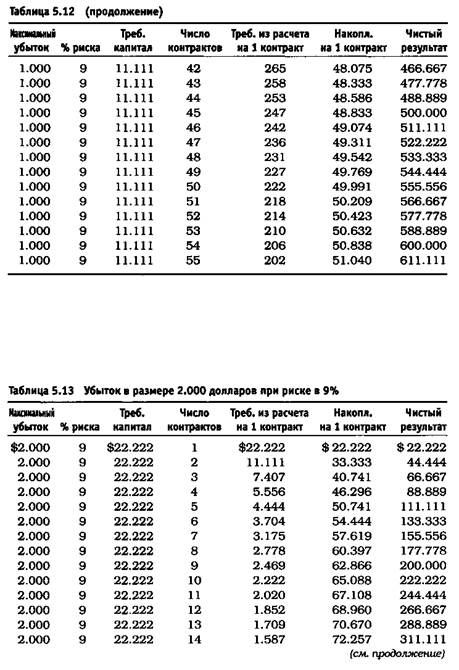

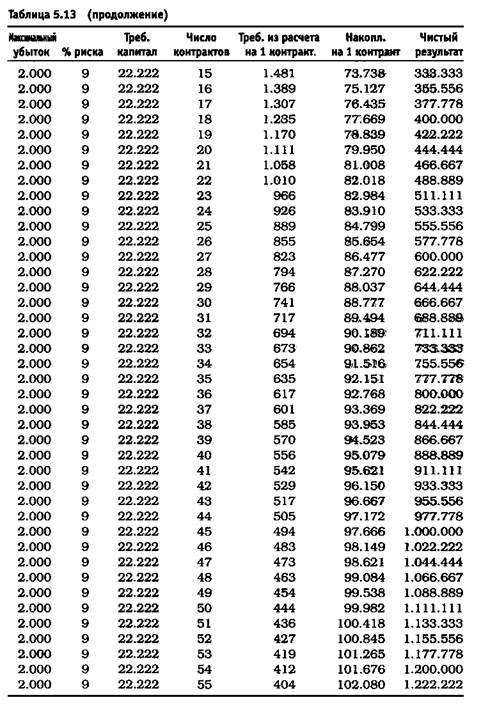

После исследования двух схем - покупки одного контракта на каждые 10.000 долларов счета и минимального процента риска по сделкам -логическим путем можно прийти к заключению, что адекватный вариант торговли находится где-то посередине. Также логика подсказывает, что нужно отказаться от Фиксированно-Фракционной стратегии. В соответствии с первым примером (один контракт на каждые 10.000 долларов) риск по сделке составляет 20%. Этот метод был вскоре отвергнут как торговая альтернатива, не подходящая для среднего трейдера. Процент риска с уменьшением суммы максимального риска снизился с 2.000 до 1.000 долларов. Однако проседание всего на 6.000 долларов на каждом контракте привело к снижению счета Джо на 51%. После того, как убытки по одному контракту возрастут до 10.000 долларов, Джо потеряет 66% своего счета. Как видим, этот метод также не представляется перспективным для среднего трейдера. Кроме того, низкий процент риска по каждой сделке не обеспечивает достаточно большого геометрического роста счета. Все это подводит нас к заключению, что оптимальный процент риска находится где-то между 2% и 10%. Ниже приведены таблицы результатов торговли с убытками по отдельному контракту в размере 6.000 и 10.000 долларов с процентом риска по сделке от 3 до 9 при начальной сумме счета 100.000 долларов. Я также включил сюда таблицы расчетов для сделок с потенциалом максимальных убытков 1.000 и 2.000 долларов. Эти таблицы показывают максимальные потери при использовании Фиксированно-Фракционного процента, затем приводится сумма, необходимая для приобретения дополнительного контракта. При использовании метода Фиксированно-Фракционной торговли цифры в первых трех колонках остаются неизменными. Колонка 4 показывает число контрактов, которыми можно будет торговать после увеличения суммы капитала- Колонка 5 демонстрирует, какой результат должен обеспечить каждый контракт, чтобы получить необходимую сумму капитала. Значения в этом столбце будут постоянно уменьшаться по мере увеличения количества контрактов. Расчет значений этого столбца осуществляется путем простого деления объема необходимого торгового капитала на число торгуемых контрактов. Поэтому при торговле двумя контрактами каждый контракт должен обеспечить только 16.667 долларов прибыли (всего 33.333 доллара), чтобы увеличить число контрактов до трех (таблица 5.1). Столбец 6 показывает суммарные результаты торговли. Другими словами, это сумма значений пятого столбца. Столбец 7 показывает результат применения метода управления капиталом к столбцу 6. Поэтому колонка 6 - это то, что требуется при торговле одной торговой единицей, чтобы получить прибыль с определенной фиксированной фракцией в столбце 7.

Таблица 5.1 Убыток в размере 1.000 долларов при риске в 3%

(см. продолжение)

Как показано в таблице 5.1, потребуется 100.000 долларов прибыли, чтобы, торгуя одной торговой единицей, получить 366.000 долларов, применяя Фиксированно-Фракционный метод с процентом риска, равным 3%. Однако чтобы заработать следующие 350.000 долларов, торгуя одной торговой единицей с 3% риска на основе Фиксированно-Фракционного метода, потребуется лишь 21.000 долларов. Таблица 5.2. отражает несколько более агрессивный метод. Тем не менее для того, чтобы получить 350.000 долларов прибыли, потребуется более 81.000 долларов при торговле одним контрактом на основе Фиксированно-Фракционного метода. Этот подход позволяет достичь 1 миллиона долларов прибыли после получения 106.000 долларов на основе одной единицы, но для получения последних 650.000 долларов из этого миллиона требуется лишь 26.000 долларов, в то время как для получения 350.000 долларов потребовалось 80.000 долларов. Таблица 5.3: здесь требуется почти 130.000 долларов, чтобы получить 350.000, применяя метод управления капиталом, а затем еще 50.000 долларов, чтобы заработать 1 миллион долларов. Таблица 5.4: требуется около 70.000 долларов для получения первой части миллиона и еще 20.000 долларов для получения остальной части. Теперь этот метод дает 1 миллион долларов при требуемой для этого сумме менее чем в 100.000 долларов по 5-летней схеме работы, которая была описана во второй главе, с использованием консервативного Фиксированно-Пропорционального метода. В таблице 5.5. показано, что для достижения 350.000 долларов потребуется 113.000 долларов, в то время как для получения 1 миллиона необходимо менее 40.000 долларов дополнительной прибыли.

В таблице 5.6 показано, что для тех же целей требуется 60.000 долларов и 18.000 долларов соответственно. Именно здесь ситуация начинает больше зависеть от изменения процента риска по сделкам. Обратите внимание на то, что 55 контрактов торгуются при сумме счета, равной всего 916.000 долларов. Если сделка дает максимальный убыток, сумма счета снижается до 55.000 (риск -6%). Потери в 5.000 долларов снижают уровень прибыли лишь до 674.000 долларов, все еще позволяющих торговать 40 контрактами. Это 26-процентный убыток, возникающий в результате всего 5.000 долларов убытка по одному контракту. Начиная с этого момента ситуация становится немного более опасной. Таблица 5.7 дает ту же последовательность, которую мы имеем в таблице 5.1, потому что обе они рассчитаны на основе схемы "1 контракт на каждые 33.333 доллара на счете". Таблица 5.8 требует 54.000, чтобы получить 350.000 долларов. Продление таблицы до 1 миллиона долларов даст 70 контрактов и лишь 15.000 на контракт, чтобы получить 1 миллион. При 70 контрактах требуется всего лишь одна доходная сделка с прибылью 204 доллара, чтобы увеличить число торгуемых контрактов до 71. Верхняя часть таблицы показывает, что перейти с одноконтрактной торговли на двухконтрактную можно с помощью 14.286 долларов. Таблица 5.9: требуется около 90.000 долларов, чтобы достичь прибыли 350.000 долларов, прибегая к помощи управления капиталом, и еще 30.000 долларов для одного контракта, чтобы взять 1 миллион долларов. Помните: это тот случай, когда максимальный убыток составляет 2.000 долларов.

Согласно таблице 5.10, требуется только 49.000 долларов для того, чтобы получить 1 миллион прибыли, а при помощи управления капиталом дополнительно требуется 13.000 долларов прибыли. К моменту получения 1 миллиона число торгуемых контрактов составит 80. Таблица 5.11 показывает, что при торговле одним контрактом потребуется 81.000 долларов, чтобы достигнуть 350.000 долларов. И 25.000 долларов дополнительной прибыли от одного контракта, чтобы увеличить общие прибыли от управления капиталом и достичь 1.000.000 долларов. На этом уровне в торговлю привлекаются 40 контрактов. Таблица 5.12 показывает, что по достижении 1 миллиона долларов в игру вовлекаются 90 контрактов. Схема покупки - 1 контракт на каждые 11.111 долларов на счете. Риск в размере 9% по каждой сделке дает убыток, равный 37,4% суммарно извлекаемой прибыли. Убыток в 10.000 долларов по одному контракту приносит совокупное уменьшение суммы счета на 61%. Из таблицы 5.13 видно, что для получения общей прибыли 350.000 долларов необходимо 75.000 прибыли при торговле одним контрактом. Дополнительные 22.000 прибыли от одного контракта потребуется, чтобы получить 1.000.000 долларов, если торговать 45 контрактами. По этому сценарию убыток в размере 6000 долларов на контракт дает 25% потерь.

|