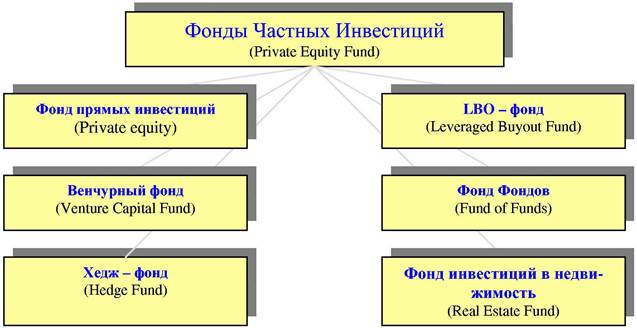

Схема 4. Классификация Фондов Частных Инвестиций

Фонды прямых инвестиций нацелены на приобретения крупных пакетов акций (от 25% и выше) и заинтересованы в участии в управлении компанией с тем, чтобы вывести ее на новый уровень развития, а затем продать свою долю руководству или стратегическому инвестору, получив, таким образом, прибыль от вложенных средств. К главным критериям при выборе инвестиционной стратегии относятся:

Венчурные фонды нацелены получить доход, который во много раз превышает среднерыночный доход. Что бы достичь этой цели, Венчурные фонды инвестируют свой капитал в компании, находящиеся на ранней стадии развития. " Ранняя стадия " – финансирование венчурным капиталом на самой-самой ранней стадии жизненного цикла компании. В этот период, компания может иметь многообещающий продукт или технологию, которые находятся в стадии разработки, но не иметь продаж, а соответственно дохода. Компания не может иметь доступ к публичным рынкам долгового или акционерного капитала, не может получить традиционный коммерческий заем из-за отсутствия продаваемых активов и оборота. Вкладывание финансовых средств в эти компании является очень рискованным, но потенциально очень доходным. " Поздняя стадия " – финансирование венчурным капиталом на стадии, когда компания начала реализовывать свой продукт на рынке, но ей требуется дополнительный капитал, чтобы увеличить объем продукции. Традиционные банковские займы могут быть доступны компании на этой стадии жизненного цикла, но их объем не достаточен, чтобы обеспечить максимально возможный рост продаж и, соответственно, доходности. Стратегия выхода из инвестиций: также как и в Фондах прямых инвестиций, в первую очередь IPO (первичное публичное предложение), а также продажа стратегическому инвестору. LBO-фонды имеют возможность получить сверхдоход за счет полного или частичного выкупа активов какой-либо привлекательной компании путем долгового финансирования. Классическим вариантом для выкупа через долговое обязательство является компания, которая отвечает следующим критериям:

LBO-фонды используют денежные потоки, выкупленной компании, для обслуживания и выплаты долга. Использование денежных потоков этой компании для погашения долга и является ключевой стратегией LBO-фондов. Проведя ряд изменений, направленных на увеличение эффективности деятельности компании (уменьшение затрат, мотивация для менеджмента в форме значительной доли в капитале компании и т.д.), через определенный промежуток времени, фонд принимает решение продать принадлежащие ему акции со значительной премией – вторичное предложение ценных бумаг на фондовом рынке (SIPO – secondary initial public offering). Естественно, что подобная продажа будет иметь смысл лишь тогда, когда цена обновленной "старой" компании будет значительно превышать цену, по которой ее когда-то пришлось выкупить. Хедж-фонды. В отличие от взаимных фондов, являющихся регулированными инвестиционными компаниями, которым запрещено концентрировать инвестиции и использовать альтернативные стратегии для получения более высоких доходов, Хедж-фонды обладают большей свободой действий, что положительно сказывается на их результатах. Хедж-фонды могут инвестировать в любой класс активов и в любой регион мира, использовать любые инвестиционные стратегии с любыми временными границами. В отличие от взаимных фондов, Хедж-фонды не обязаны полностью инвестировать свои средства на рынке. Кроме того, они имеют возможность широко использовать "кредитный рычаг" (Leverage) и хеджировать риск через операции с производными инструментами и короткие продажи. Таким образом, свобода действий менеджера Хедж-фонда позволяет ему выбрать любой путь к максимизации совокупного дохода фонда. Для оценки деятельности Хедж-фондов используются абсолютные значения заработанных ими доходов, а не результаты их сравнения с каким-либо фондовым индексом. Инвестиционной стратегией Хедж-фондов является инвестирование в мировой рынок: валютный, рынок опционов, фьючерсов, а также в другие публично котирующиеся инструменты. Разнообразие инвестиционных стратегий и используемых финансовых инструментов позволяет Хедж-фондам достигать низкой корреляции с движением традиционных рыночных индикаторов. Наиболее успешные Хедж-фонды в состоянии достичь компромисса между риском и доходностью: они ориентированы на достижение максимально возможной прибыли при строгом контроле за риском. Вот почему в период волнений на Уолл Стрит Хедж-фонды стали объектом особенно пристального внимания со стороны институциональных и крупных индивидуальных инвесторов. По данным компании TASS Research, специализирующейся на изучении Хедж-фондов, приток средств в Хедж-фонды неуклонно растет. По данным за 2003 год активы отслеживаемых Хедж-фондов превышают 182 миллиарда долларов США. Фонд-фондов – это Фонд частных инвестиций, который инвестирует свои средства, исключительно покупая акции и доли других Фондов Частных инвестиций. Зачастую Фонд-фондов создается Генеральным Партнером и/или Спонсором, который уже имеет несколько фондов под своим управлением. Создание Фонда-фондов является важным элементом маркетинговой стратегии профессионального Управляющего Фондами. Преимуществами инвестирования через Фонд-фондов является:

Фонд инвестиций в недвижимость (Real Estate Fund) Инвестиции в недвижимость – одна из наиболее популярных областей для инвестирования где используются модели и организационные формы Фондов Частных Инвестиций. Как правило, Фонды инвестиций в недвижимость преследуют две основные цели:

|