Лабораторная работа №8

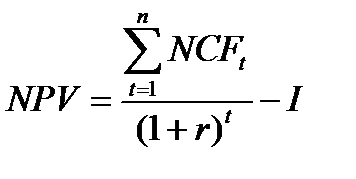

Тема:имитационное моделирование рисков инвестиционного проекта[1]. Цель: разработать в Excel имитационную модель для оценки рисков инвестиционного проекта. Теоретический материал. Допустим, фирма рассматривает инвестиционный проект по производству некоторого продукта. В процессе предварительного анализа экспертами выявляются ключевые параметры проекта и определяются возможные границы их изменений. Например, как представленные в табл. 8.1. Первым этапом анализа согласно сформулированному выше алгоритму является определение зависимости результирующего показателя от исходных данных. Предположим, что критерием эффективности инвестиционного проекта является чистая современная стоимость проекта NPV:

где: NCFt - величина чистого потока платежей в периоде t. По условиям примера, значения нормы дисконта r и первоначального объема инвестиций I известны и считаются постоянными в течение срока реализации проекта. Таблица 8.1. Ключевые параметры проекта по производству продукта

Прочие параметры проекта считаются постоянными величинами (табл.8.2.) Таблица 8.2. Неизменяемые параметры проекта по производству продукта

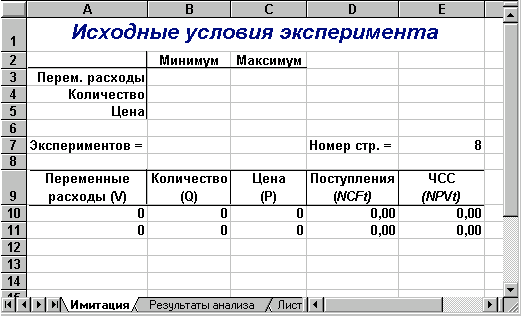

В целях упрощения будем полагать, что величина потока платежей NCF для любого периода t одинакова и может быть определена из следующего соотношения: NCFt = [Q(P-V)-F-A](1-T)+A Следующими этапом проведения анализа является выбор законов распределения вероятностей ключевых переменных. По условиям примера ключевыми варьируемыми параметрами являются: переменные расходы V, объем выпуска Q и цена P. Диапазоны возможных изменений варьируемых показателей приведены в таблице. При этом будем исходить из предположения, что все ключевые переменные имеют равномерное распределение вероятностей. В качестве меры оценки риска рассмотрим: 1. Ожидаемый дисконтированный доход NPV. 2. Издержки неопределенности (ожидаемый дисконтированный доход возможного выигрыша при решении отклонить проект или ожидаемый чистый дисконтированный возможный убыток при решении принять проект). 3. Нормированный ожидаемый убыток NEL: 4. Коэффициент вариации Var = σ/Е, где σ – стандартное отклонение значения чистой современной стоимости проекта NPV, Е – математическое ожидание значения чистой современной стоимости проекта NPV. Если часть средств (инвестиции) заемные, то следует учесть влияние на риск проекта объема заемного капитала и размера процента. В этом случае формула расчета чистого потока платежей должна иметь вид: NCFt = [Q(P-V)-F-A-k*I*K](1-T)+A, где k – процент, под который берется ссуда, I – объем инвестиций в проект, K – доля инвестиций, которые были взяты в кредит. Проведение имитационных экспериментов осуществим в среде EXCEL. Если задать формулы для переменных Q, P и V, а также формулу для вычисления NPV и скопировать их требуемое число раз, можно получить генеральную совокупность, содержащую различные значения исходных показателей и полученных результатов. После чего, используя статистические функции, нетрудно рассчитать соответствующие параметры распределения и провести вероятностный анализ. С целью упрощения и повышения наглядности анализа выделим для его проведения в рабочей книге два листа. На первом листе, представленном на рис.8.1 (назовем его «Имитация») будем строить генеральную совокупность (значения чистой современной стоимости). Учтем, что строка таблицы представляет один опыт. Первая часть листа (блок ячеек А1:Е7) предназначена для ввода диапазонов изменений ключевых переменных, значения которых будут генерироваться в процессе проведения эксперимента. В ячейке В7 задается общее число имитаций (экспериментов). Формула, заданная в ячейке Е7, вычисляет номер последней строки выходного блока, в который будут помещены полученные значения.

Рис. 8.1. Лист "Имитация" Формулы и адреса соответствующих ячеек приведены в таблице 8.3. Таблица 8.3. Формулы шаблона листа «Имитация»

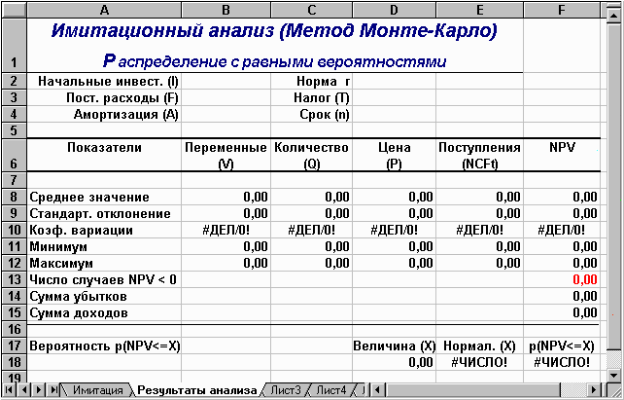

Вторая часть листа (блок ячеек А9:Е11) предназначена для проведения имитации. Формулы в ячейках А10:С11 генерируют значения для соответствующих переменных с учетом заданных в ячейках В3:С5 диапазонов их изменений. Формулы в ячейках D10:E11 вычисляют величину потока платежей и его чистую современную стоимость соответственно. Значения постоянных переменных должны быть заданы также на листе шаблона. Для вычисления чистой современной стоимости проекта NPV будем использовать функцию Excel ПС. Эта функция возвращает текущий объем, т.е. общую сумму, которую составят будущие платежи. Например, когда деньги берутся взаймы, заимствованная сумма и есть текущий объем для заимодавца. ПС (ставка; кпер; выплата; бз; тип) Ставка — это процентная ставка за период. Например, если получена ссуда под автомобиль под 10 процентов годовых и делаются ежемесячные выплаты, то процентная ставка за месяц составит 10%/12, или 0,83%. В качестве значения аргумента ставка нужно ввести в формулу 10%/12 или 0,83% или 0,0083. Кпер — это общее число периодов выплат годовой ренты. Например, если получена ссуда на 4 года под автомобиль и делаются ежемесячные платежи, то ссуда имеет 4*12 (или 48) периодов. В качестве значения аргумента кпер в формулу нужно ввести число 48. Выплата — это выплата, производимая в каждый период и не меняющаяся за все время выплаты ренты. Обычно выплаты включают основные платежи и платежи по процентам, но не включают других сборов или налогов. Например, ежемесячная выплата по четырехгодичному займу в 10 000 руб. под 12 процентов годовых составит 263,33 руб. В качестве значения аргумента выплата нужно ввести в формулу число -263,33. Бз — требуемое значение будущей стоимости или остатка средств после последней выплаты. Если аргумент опущен, он полагается равным 0 (будущая стоимость займа, например, равна 0). Например, если предполагается накопить 50000 руб. для оплаты специального проекта в течение 18 лет, то 50 000 руб. это и есть будущая стоимость. Тип — это число 0 или 1, обозначающее, когда должна производиться выплата (0 или опущен - в конце периода; 1 - в начале периода). Другой лист "Результаты анализа" может содержать значения постоянных переменных и функции, вычисляющие параметры распределения изменяемых (Q, V, P) и результатных (NCF, NPV) переменных и вероятности различных событий. Определенные для данного листа формулы и собственные имена ячеек приведены в таблице 8.4. Таблица 8.4 Формулы шаблона листа "Результаты анализа"

В результате получим шаблон таблицы, представленный на рис.8.2.

Рис.8.2. Общий вид листа "Результаты анализа".

Задание. 1. Изучить теоретический материал. 2. Разработать имитационную модель оценки инвестиционного риска. 3. Выполнить серию численных экспериментов с моделью инвестиционного проекта. 4. Провести статистический анализ результатов численных экспериментов (построить гистограммы распределения). 5. Модифицировать модель, включив в расчет заемные средства. Провести анализ риска проекта при воздействии на него финансового рычага: 6. Ответить на контрольные вопросы.

Литература 1. Каталевский Д. Ю. Основы имитационного моделирования и системного анализа в управлении. М.: Издательство Московского университета, 2011. 304 с. 2. Ефимов Е.Н. Информационные системы и технологии в экономике: учеб пособие/ Е.Н. Ефимов, Е.В. Ефимова, Г.М. Лапицкая. –Ростов-н/Д: ИЦ «Март»; Феникс, 2010. -288 с. 3. Информационные системы в экономике [Электронный ресурс]: учеб. для вузов/ под ред. Г.А. Титоренко. – 2-е изд., перераб. и доп. – Электрон. Текстовые дан. – М.: ЮНИТИ, 2011. 4. Киселев, Г.М. Информационные технологии в экономике и управлении (Эффективная работа в MS OFFICE) [Текст]: учеб. пособие/ Г.М. Киселев, Р.В. Бочков, В.И. Сафонов. – М.: Дашков и К, 2010. -269с.

Учебное издание

|

,

,