Динамические методы оценки

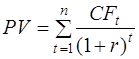

Чистая приведенная стоимость (NET PRESENT VALUE – NPV) Этот критерий оценки инвестиций относится к группе методов дисконтирования денежных потоков или DCF-методов. Он основан на сопоставлении величины инвестиционных затрат (IС)и общей суммы скорректированных во времени будущих денежных поступлений, генерируемых ею в течение расчетного периода. При заданной норме дисконта (коэффициента, устанавливаемого аналитиком (инвестором) самостоятельно исходя из ежегодного процента возврата, который он хочет или может иметь на инвестируемый им капитал) можно определить приведенную к настоящему моменту времени величину всех оттоков и притоков денежных средств в течение экономической жизни проекта, а также сопоставить их друг с другом. Результатом такого сопоставления будет положительная или отрицательная величина (чистый приток или чистый отток денежных средств), которая показывает, удовлетворяет или нет проект принятой норме дисконта. Чистая современная стоимость рассчитывается следующим образом: NPV = PV – IC (4.2) где IC— сумма первоначальных затрат, т.е. сумма инвестиций на начало проекта; PV — современная стоимость денежного потока на протяжении экономической жизни проекта. Общая накопленная величина дисконтированных доходов (РV) рассчитывается по формуле:

где r - норма дисконта; п — число периодов реализации проекта; СFt, — чистый поток платежей в периоде t.

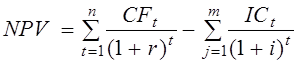

Если рассчитанная таким образом чистая современная стоимость потока платежей имеет положительный знак (NPV> 0), это означает, что в течение своей экономической жизни проект возместит первоначальные затраты, обеспечит получение прибыли согласно заданному целевому показателю, а также ее некоторый резерв, равный NРV. Отрицательная величина NРVпоказывает, что необходимая для покрытия инвестиций сумма прибыли не обеспечивается и проект убыточен. При NРV = 0 проект окупает инвестиции и текущие затраты, но не приносит дохода. При прогнозировании доходов по годам необходимо по возможности учитывать все виды поступлений как производственного, так и непроизводственного характера, которые могут быть ассоциированы с данным проектом. Так, если по окончании периода реализации проекта планируется поступление средств в виде ликвидационной стоимости оборудования или высвобождения части оборотных средств, они должны быть учтены как доходы соответствующих периодов. Если проект предполагает не разовую инвестицию, а последовательное инвестирование финансовых ресурсов в течение т лет, то формула для расчета NPVтрансформируется следующим образом:

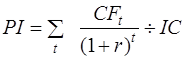

где i — прогнозируемый средний уровень инфляции. Необходимо отметить, что показатель NPV отражает прогнозную оценку изменения экономического потенциала предприятия в случае принятия рассматриваемого проекта. Этот показатель аддитивен во временном аспект т. е. NРV различныхпроектов можно суммировать. Это очень важное свойство, выделяющее этот критерий из всех остальных и позволяющее использовать его в качестве основного при анализе оптимальности инвестиционного портфеля. Индекс рентабельности проекта (PROFITABILITY INDEX – PI) Индекс рентабельности показывает, сколько единиц современной величины денежного потока приходится на единицу предполагаемых инвестиций. Этот метод является, по сути, следствием метода чистой современной стоимости. Для расчета показателя РI используется формула:

Если величина критерия PI > 1, то современная стоимость денежного потока проекта превышает первоначальные инвестиции, обеспечивая тем самым наличие положительной величины NРV,при этом норма рентабельности превышает заданную, т.е. проект следует принять; При PI < 1, проект не обеспечивает заданного уровня рентабельности, и его следует отвергнуть. Если РI = 1, то инвестиции не приносят дохода - проект ни прибыльный, ни убыточный. Таким образом, критерий РIхарактеризует эффективность вложений, именно этот критерий наиболее предпочтителен, когда необходимо упорядочить независимые проекты для создания оптимального портфеля в случае ограниченности общего объема инвестиций. В отличие от чистого приведенного эффекта индекс рентабельности является относительным показателем. Благодаря этому он очень удобен при выборе одного проекта из ряда альтернативных, имеющих примерно одинаковые значения NPV, либо при комплектовании портфеля инвестиций с максимальным суммарным значением NРV. Недостатком индекса рентабельности является то, что этот показатель весьма чувствителен к масштабу проекта. Он не всегда обеспечивает однозначную оценку эффективности инвестиций, и проект с наиболее высоким РIможет не соответствовать проекту с наиболее высокой NРV. В частности, использование индекса рентабельности не позволяет корректно оценить взаимоисключающие проекты. В связи с чем чаще используется как дополнение к критерию NРV. Внутренняя норма доходности инвестиций (INTERNAL RATE OF RETURN – IRR) Внутренняя норма доходности - наиболее широко используемый критерий эффективности инвестиций. Под внутренней нормой доходности понимают значение ставки дисконтирования, при котором NPV инвестиционного проекта равна нулю: IRR = г, при котором NPV= f(r)= 0 Таким образом, IRR находится из уравнения:

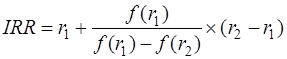

Смысл расчета этого коэффициента при анализе эффективности планируемых инвестиций заключается в следующем: IRR показывает максимально допустимый относительный уровень расходов (стоимость капитала), которые могут быть ассоциированы с проектом. Например, если проект полностью финансируется за счет банковского кредита, то значение IRRпоказывает верхнюю границу допустимого уровня банковской процентной ставки, превышение которого делает проект убыточным. При NPV = 0современная стоимость проекта (PV) равна по абсолютной величине первоначальным инвестициям IC, следовательно, они окупаются. В общем случае, чем выше величина IRR, тем больше эффективность инвестиций. На практике любое предприятие финансирует свою деятельность, в том числе и инвестиционную, из различных источников. В качестве платы за пользование авансированными в деятельность предприятия финансовыми ресурсами оно уплачивает проценты, дивиденды, вознаграждения и т.п., т.е. несет некоторые обоснованные расходы на поддержание своего экономического потенциала. Показатель, характеризующий относительный уровень этих расходов, можно назвать стоимостью авансированного капитала (СС). Этот показатель отражает сложившийся на предприятии минимум возврата на вложенный в его деятельность капитал, его рентабельность и рассчитывается по формуле средней арифметической взвешенной (WACC). Экономический смысл этого показателя заключается в следующем: предприятие может принимать любые решения инвестиционного характера, уровень рентабельности которых не ниже текущего значения показателя WAСС(или цены источника средств для данного проекта, если он имеет целевой источник). Именно с ним сравнивается показатель IRR, рассчитанный для конкретного проекта, при этом связь между ними такова. Если: IRR > WAСС. то проект следует принять; IRR <WAСС, то проект следует отвергнуть; IRR = WAСС, то проект ни прибыльный, ни убыточный. Независимо от того, с чем сравнивается IRR, очевидно: проект принимается, если его IRRбольше некоторой пороговой величины (барьерной ставки); поэтому при прочих равных условиях, как правило, большее значение IRRсчитается предпочтительным. Недостатком данного метода является сложность расчетов, современные программные продукты позволяют быстро и эффективно определить этот показатель путем использования специальных функций. Если в распоряжении аналитика нет специализированного финансового калькулятора, применяется метод последовательных итераций (линейной аппроксимации) с использованием табулированных значений дисконтирующих множителей. Для этого с помощью финансовых таблиц выбираются два значения коэффициента дисконтирования r1<r2 таким образом, чтобы в интервале (r1, r2) функция NPV= f(r) меняла свое значение с "+" на "-" или с "-" на "+". Далее применяют формулу:

где r1 — значение табулированного коэффициента дисконтирования, при котором f (r1) > 0; r2 — значение табулированного коэффициента дисконтирования, при котором f (r2) < 0.

|

, (4.3)

, (4.3) (4.4)

(4.4) , (4.5)

, (4.5) или

или  (4.6)

(4.6) =0 (4.7)

=0 (4.7) , (4.8)

, (4.8)