Понятие, особенности, функции международного рынка суверенных долгов

Развитие мировой экономики и глобального интеграционного процесса в последние десятилетия характеризуется формированием глобального кредитно-финансового рынка, сегментом которого выступает долговой рынок. Последний, в свою очередь, делится на рынок суверенных (государственных) долгов и рынок корпоративных (частных) долгов. Большинство стран привлекает ресурсы путем государственных займов и, таким образом, имеет непогашенные долги. И развитые, и развивающиеся государства вовлечены в функционирование мирового рынка суверенных долгов. Для тех и других характерно использование госзаймов для финансирования потребностей бюджетов, а также обслуживания старых долгов (их погашения и выплаты процентов по ним). Мировой рынок суверенных (государственных) долгов – это совокупность экономических отношений между участниками мирового финансово-кредитного рынка по поводу заимствования финансовых ресурсов и предоставления их в кредит. На этом сегменте мирового кредитного рынка обращаются долговые обязательства государств как суверенных заемщиков. Он отличается от других сегментов своим специфическим товаром – суверенными долгами (или долговыми обязательствами). Суверенный долг (от англ. sovereign debt) – это сумма средств, которую государство как субъект экономической деятельности должно возвратить другим экономическим субъектам в указанный срок и за установленную плату. Экономическая теория классифицирует суверенную задолженность, основываясь на противопоставлении ее, так называемой общественной задолженности (public debt). В последнюю включаются все виды задолженности, имеющиеся или могущие возникнуть в будущем, должником по которым выступает общественный сектор экономики, прямо или косвенно связанный с государственной властью различных уровней. Этот термин адекватен термину «государственный и муниципальный долг». Совокупный долг государства (суммарный долг в рамках национального хозяйства) принято классифицировать следующим образом (рис. 13.1): § государственный долг (долг центрального правительства); общественный § муниципальный долг (долг субъектов местной власти); долг § долг нефинансовых организаций; § долг финансового сектора (финансовых организаций).

Рис. 13.1. Структура совокупного долга государства

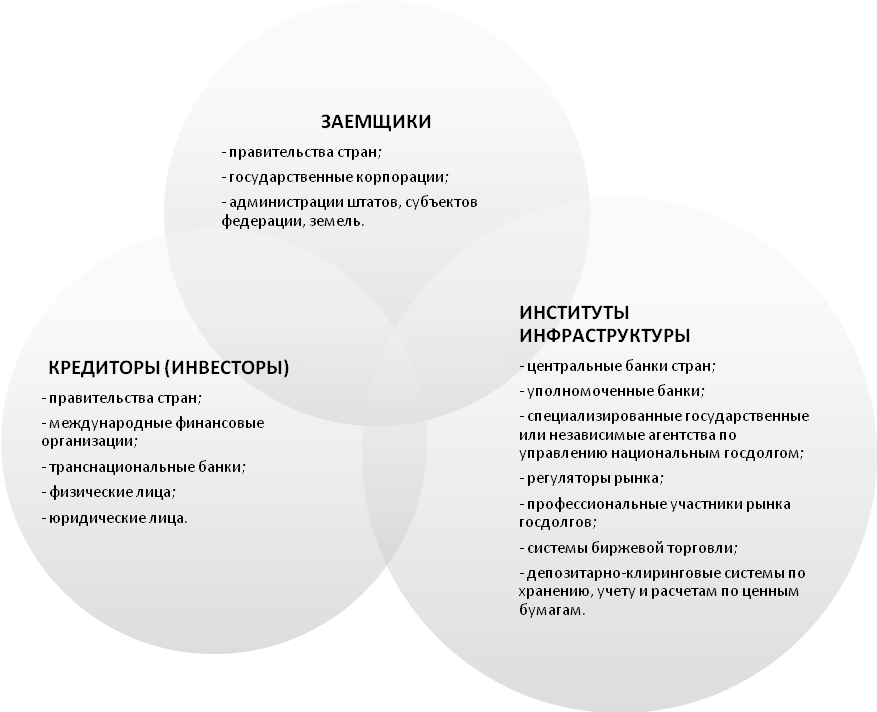

Государственный и муниципальный долг в практике развитых стран является долгом государственной власти разного уровня перед другими секторами народного хозяйства. Общественный долг принято делить на собственно государственный долг или суверенный, а также долг органов государственной власти более низкого уровня – муниципальный долг, который представляет собой долг органов местного самоуправления. Вместе с тем, например, в США в муниципальный долг принято зачислять долги всех органов государственной власти кроме федеральных. При этом муниципальный долг подразделяется на собственно муниципальный и субсуверенных органов. Для федеративных государств субсуверенный долг можно определить как совокупность субфедеральных долгов (долги субъектов федерации) и муниципальных долгов (долгов муниципалитетов). Государство, как правило, не несет ответственности по долговым обязательствам корпоративных структур. Исключением являются нефинансовые компании и финансовые институты, доля государства в капитале которых составляет более 50% или оно участвует в бизнесе иным способом. Долги подобных организаций носят название «квазисуверенных» и входят в состав государственного долга в его расширенном определении. В России такими компаниями являются госкорпорации «Роснефть», «Газпром», группа ВТБ, «Аэрофлот», Сбербанк и др. Государственный долг в расширенном понимании включает задолженность органов государственного управления, органов денежно-кредитного регулирования, банков, иных финансовых институтов и нефинансовых компаний, в которых органы государственного управления и денежно-кредитного регулирования напрямую или опосредованно владеют 50 и более процентами участия в капитале или контролируют их иным способом. Мировой рынок суверенных долгов функционирует на принципах добровольности, платности (возмездности), целевой направленности государственных заемных средств, обеспеченности, возвратности, срочности. Другими словами, государство берет в долг с условием вернуть полученные средства через определенное время и заплатить проценты. С институциональной точки зрения, мировой рынок суверенных долгов представляет собой совокупность государств, организаций, институтов, объединенных кредитно-финансовыми отношениями по поводу предоставления займов государствам и погашению госдолгов. На рынке представлены следующие институты – участники: кредиторы, заемщики, институты инфраструктуры и урегулирования долгов. Каждый несет свою нагрузку, выполняет свои функции (рис.13. 2).

Рис. 13.2. Участники мирового рынка суверенных долгов

На мировом рынке суверенных долгов в качестве экономических субъектов функционируют государства (суверенные субъекты) в лице министерств финансов и центральных банков, финансовые институты, нефинансовые компании, физические лица, международные финансовые организации. Государства выступают либо заемщиками, либо кредиторами, или одновременно должниками и кредиторами. Остальные участники рынка выполняют роль кредиторов. Различия между корпоративными и суверенными заемщиками выражаются в следующем: – кредиторы компании имеют возможности оценить реально ее будущую платежеспособность, ожидаемые денежные потоки; для страны все гораздо сложнее, поскольку труднее регулировать предстоящие бюджетные расходы и предусмотреть ресурсы на выплату долга на несколько лет вперед; – компания получает кредиты под конкретное обеспечение (недвижимость или другое имущество, ценные бумаги и т.д.), а страна – под обеспечение всей государственной собственностью; гарантом платежеспособности государства по своим кредитным обязательствам выступает государственная казна, за счет имущества которой полностью и без условий обеспечивается государственный долг; – в отличие от частного заемщика для стран (суверенных заемщиков) ограничены законные возможности привлечения судебных органов для применения санкций к неплательщикам; – при неплатежеспособности компании наиболее предпочтительным является вариант ее банкротства для последующего возмещения долгов вместо их пролонгации; при дефолте, объявленном страной-должником, наоборот, наиболее выгодной для кредиторов является реструктуризация долгов. Цели государственных заимствований могут быть следующими: · фискальные, т.е. цели распределения дохода; · экономическая стабилизация и экономическое стимулирование; · оптимизация распределения общественных ресурсов. Конкретной реализации этих целей способствуют заимствования на финансовом рынке для финансирования текущего бюджетного дефицита, погашения ранее размещенных займов, сглаживания неравномерности поступления налоговых платежей, обеспечения коммерческих банков ликвидными резервными активами, финансирования целевых государственных инвестиционных и социально-экономических программ, влияния на конъюнктуру финансового рынка, поддержки социальной сферы и т.д. Институты инфраструктуры на мировом рынке суверенных долгов обеспечивают его стабильное функционирование. К ним относятся центральные банки, уполномоченные банки – агенты государства на рынке ценных бумаг, агенты по размещению и андеррайтеры, специализированные государственные или независимые агентства по управлению национальным госдолгом, регуляторы рынка, профессиональные участники рынка госдолгов, например, организаторы торговли, финансовые консультанты, системы биржевой торговли, депозитарно-клиринговые системы по хранению, учету и расчетам по ценным бумагам. В 1990-е гг. с достижением значительных размеров суверенной задолженности во многих странах появились специализированные офисы (государственные органы) управления долгом – обычно это юридическое лицо, бюджетная организация с отдельными чертами коммерческой структуры. Есть и исключения. Так, в Швеции офис управления госдолгом (Debt Management Office) существует с 1789 г. параллельно с центральным банком и правительством. В Ирландии это независимая организация, в Дании – департамент центрального банка, во многих странах – департаменты при казначействе. Банк Англии передал свои функции по эмиссии государственных облигаций (gilts) созданному 1 апреля 1998 г. Агентству по управлению государственным долгом (UK Debt Management Office – UK DMO). При этом за Банком Англии закреплены функции платежного агента по государственным ценным бумагам, осуществляющего выплаты процентного дохода и сумм основного долга в установленные проспектами эмиссии сроки. В Германии управление государственным долгом осуществляет Финансовое агентство Германии (Deutsche Finanzagentur), являющееся независимой организацией, контролируемой Минфином Германии. Оно было создано 19 сентября 2000 г. и приняло на себя ряд функций, ранее выполняемых Министерством финансов и Центральным банком (Bundesbank). Контроль за состоянием государственного долга и ведение реестра государственного долга осуществляет Управление государственных ценных бумаг, функционирующее как структурное подразделение Минфина Германии. Оно создано 1 января 2002 г. и является правопреемником Администрации по федеральному долгу. Суммарный объем средств, привлекаемых Казначейством США в течение года посредством выпуска государственных облигаций, заложен в бюджете страны. При заимствованиях в пределах этой суммы Казначейство может выпускать ценные бумаги без получения разрешения со стороны Конгресса. В случае превышения максимального предела заимствований необходимо согласие Конгресса на дальнейшие выпуски государственных облигаций. Управление госдолгом осуществляется Министерством финансов США (Казначейством). В рамках установленных бюджетом страны лимитов Казначейство вправе выпускать ценные бумаги с различными сроками погашения и объемами выпуска, т.е. самостоятельно определять структуру долга. Основным структурным подразделением Казначейства, отвечающим за вопросы управления государственным долгом, является Бюро государственного долга (Bureau of Public Debt). Банки ФРС выступают в качестве агентов Казначейства при проведении аукционов по государственным ценным бумагам и торговых операций на данном рынке. На мировом рынке суверенных долгов работают биржевой и внебиржевой сегменты торговли государственными ценными бумагами. В большинстве европейских стран (Австрия, Бельгия, Италия, Нидерланды, Испания и др.) функционирует преимущественно внебиржевой сектор. При этом есть страны (Франция, Германия, ЮАР, Великобритания и др.), имеющие полностью биржевой рынок. На биржевом рынке используются такие механизмы торговли государственными обязательствами, как аукцион (отбор лучших цен предложения или спроса), маклерский механизм (используются посредники между участниками торговли), котировальный механизм (маркет-мейкеры выставляют котировки) и др. Роль мирового рынка суверенных долгов заключается в обеспечении условий привлечения государствами финансовых ресурсов на любой срок, используя те или иные долговые инструменты. Он выполняет функции, которые целесообразно объединить в две группы. Первая группа включает функции, свойственные любому сегменту финансового рынка – это ценовая, информационная, распределительная, аккумулирующая, инвестиционная функции. Вторая группа включает специфические функции, которые связаны, прежде всего, с деятельностью особого экономического субъекта – государства. К таковым относятся: · регулирующая функция (эмиссия государственных долговых обязательств и операции центрального банка с гособлигациями на вторичном рынке как инструменты национальной денежно-кредитной политики); · функция обеспечения национальной финансовой безопасности (финансирования дефицита госбюджета, поддержание требуемого уровня суверенного долга, проведение эффективной долговой политики); · резервная функция (размещение национальных валютных резервов в иностранные активы); · функция осуществления государственной политики на мировом кредитно-финансовом рынке (кредитование привлекательных для страны суверенных государств, сфер мировой экономики и регионов национального хозяйства, размещение средств суверенных резервных, инвестиционных фондов, долговые отношения с международными финансовыми организациями). Мировой рынок суверенных долгов объединяет национальные долговые рынки, которые имеют огромное значение для внутренних экономик стран-участниц международных кредитных отношений. Место национального рынка суверенных долгов в системе финансовых отношений показано на рис. 13.3.

Рис. 13.3. Рынок суверенных долгов в системе международного и национального финансового рынка и финансовой системы

Во-первых, как самостоятельное звено государственной финансовой системы рынок госдолгов связан с формированием и использованием централизованных денежных фондов государства (государственного бюджета и внебюджетных фондов всех уровней). Так, государственные национальные финансовые интересы переплетаются с интересами частных компаний, банков, физических лиц, вложивших свои деньги, например, в долговые обязательства государства. Во-вторых, рынок госдолгов связан с корпоративными финансами. Государство заимствует средства у крупных отечественных и иностранных компаний, банков в форме денежных кредитов, а также продает им свои долговые обязательства как ценные бумаги. Другими словами, формируется государственный долг перед частными кредиторами, который занимает определенную долю их активов. Кроме того, характеристики (виды долговых инструментов, их дюрация, доходность) и тенденции рынка государственных ценных бумаг служат важными макроэкономическими индикаторами общего состояния экономики. Для финансово-кредитных институтов и нефинансовых компаний они являются надежным чувствительным ориентиром в финансовой деятельности на рынке при размещении активов для поддержания собственной ликвидности. В-третьих, рынок государственных долгов связан с международными валютно-кредитными и финансовыми отношениями. Проблема внешней суверенной задолженности уже давно переросла в мировой долговой кризис. [60] У него есть своя история с суверенными дефолтами, конструированием новых схем реструктуризации долгов, разрешением споров между должниками и кредиторами. Кроме того, государство заимствует средства на международном уровне не только у частных инвесторов и других государств-кредиторов, а также у международных финансовых организаций. Такое кредитование следует рассматривать через призму международных валютно-финансовых отношений, а также международного кредита. В-четвертых,государственный долг в форме долговых ценных бумаг государства является инструментом проведения денежно-кредитной политики центрального банка. Посредством купли-продажи государственных долговых обязательств на вторичном рынке денежные власти соответственно увеличивают или уменьшают денежную массу в экономике, воздействуя, таким образом, на объем кредитных ресурсов банков. В-пятых,операции с долговыми ценными бумагами государства составляют важный сегмент рынка ценных бумаг. На нем продаются и покупаются государственные облигации, казначейские векселя, ноты и другие обязательства, представляющие собой высоко ликвидные и низко доходные бумаги.

|