Общая оценка активов, собственного и заемного капитала предприятия

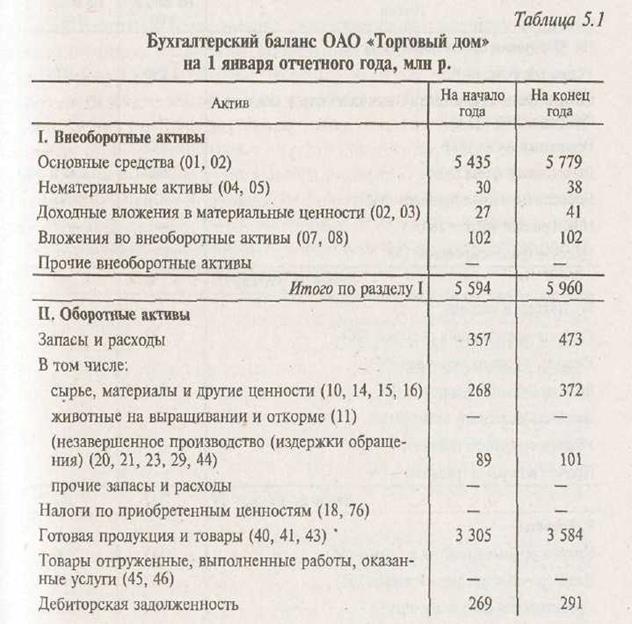

Анализ финансовой устойчивости предприятия обычно начинают с общего ознакомления с активами и их источниками (собственным и заемным капиталом), используя данные бухгалтерского баланса, Других форм отчетности и текущего учета. При проведении анализа изучают динамику, взаимосвязи и взаимозависимости между показателями, характеризующими финансовое состояние предприятия. В странах с развитой рыночной экономикой финансовую устойчивость предприятия изучают прежде всего по структуре бухгалтерского баланса. В зарубежной науке менеджмента сложились определенные правила измерения и оценки соотношений между отдельными балансовыми показателями, групповыми итогами и итогом баланса в целом. Одним из основных приемов анализа финансового состояния предприятия является «чтение» бухгалтерского баланса и других форм отчетности, т.е. изучение их данных, что позволяет оценить характер изменения итога баланса, его отдельных разделов и статей, правильность размещения средств, основные источники их формирования и т.п. Такой анализ должен проводиться в динамике за ряд лет с выявлением абсолютных и относительных (в процентах) отклонений отчетных данных от базисных, расчетом темпов роста (снижения) по основным показателям хозяйственной деятельности предприятия за ряд лет, удельных весов отдельных статей баланса к итоговым показателям. Западные экономисты при анализе финансовой устойчивости фирмы или компании составляют и изучают три основных рабочих документа: аналитический бухгалтерский (финансовый) баланс (путем перегруппировки статей баланса в крупные, внутренне однородные блоки), аналитический счет результата и аналитическую таблицу финансовых (денежных) потоков за ряд лет. Исследования показывают, что уменьшение валюты бухгалтерского баланса обычно свидетельствует о сворачивании пред- > приятием хозяйственной деятельности. В таких случаях необходимо подробное и глубокое изучение результатов его работы, причин выявленных отклонений (сокращения контингента обслуживаемых покупателей, спроса на товары, изменения условий работы предприятия, постепенного включения в хозяйственный оборот дочерних предприятий за счет материнской компании и т.п.). По данным бухгалтерского баланса (табл. 5.1) и другим источникам информации проведем анализ финансовой устойчивости торгового предприятия. За отчетный год валюта бухгалтерского баланса (общий итог) по фирме «Торговый дом» возросла на 842 млн р. (10 759 — - 9917), или на 8,5 % (842: 9917 х 100), в том числе внеоборотные активы — на 366 млн р. (5960 - 5594), или на 6,5% (366: 5594 х 100); оборотные активы — на 476 млн р. (на 11,0 %), из них запасы и расходы — на 116 млн р. (на 67,5 %), готовая продукция и товары — на 279 млн р. (на 48,4 %) дебиторская задолженность — на 22 млн р. (на 8,2 %), денежные средства — на 65 млн р. (17,5 %). Более высокие темпы роста запасов товарно-материальных, денежных и других ценностей вызваны влиянием на их размер инфляционных факторов.

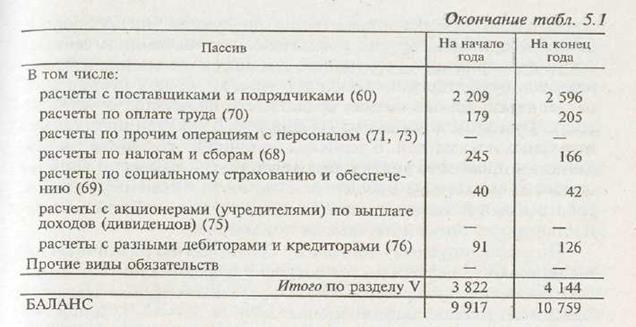

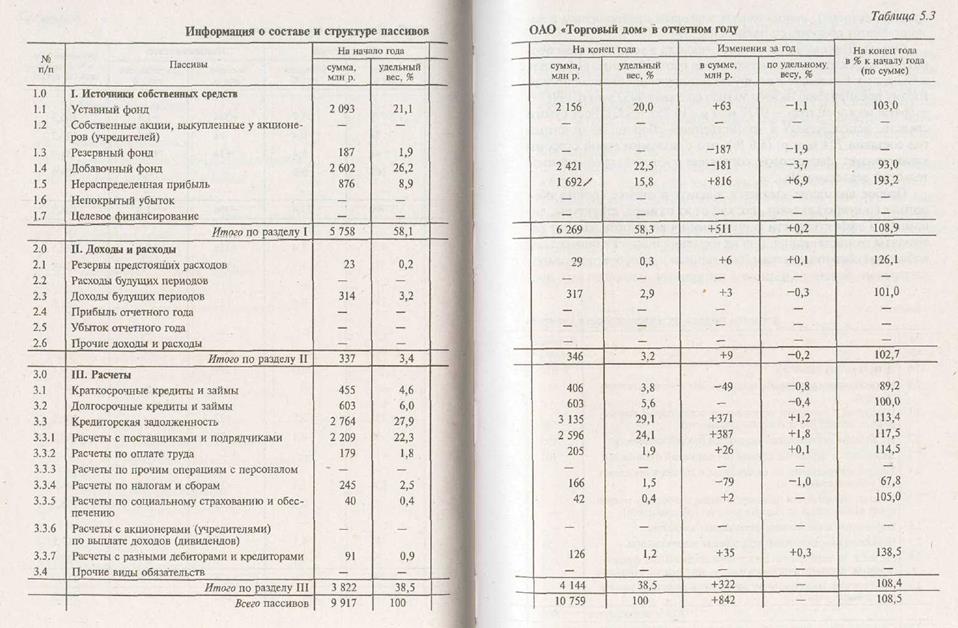

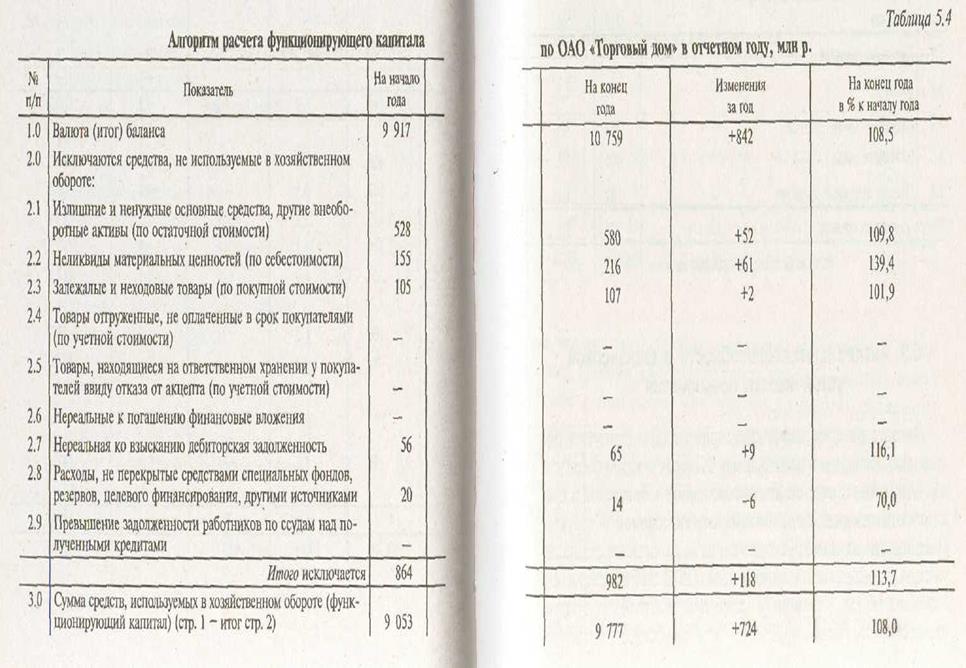

Собственный капитал (источники собственных средств) на конец анализируемого периода составил 6269 млн р. и за год увеличился на 511 млн р. (на 8,9 %). Долгосрочные кредиты и займы за отчетный год не изменились и составили 603 млн р., краткосрочные кредиты и займы за год уменьшились на 49 млн р. (на 10,8 %). Кредиторская задолженность на конец года составила 3135 млн р. и в динамике увеличилась на 371 млн р. (на 13,4 %). Более высокие темпы роста источников собственных средств, как правило, с положительной стороны оценивают формирование капитала предприятия. Изучение и оценка динамики изменения отдельных разделов и статей бухгалтерского баланса должны быть увязаны с анализом показателей производственно-коммерческой, финансово-хозяйственной и другой деятельности предприятия. Более высокие По анализируемому торговому предприятию розничные цены на товары за отчетный год возросли в среднем на 10,9 % (индекс розничных цен равен 1,109). Определим товарные запасы на конец года в сопоставимой оценке: 3584: 1,109 = 3232 млн р. Таким образом, в связи с повышением розничных цен на товары товарные запасы возросли на 352 млн р. (3584 - 3232). В действующей оценке запасы товаров за год увеличились на 279 млн р. (3584 - 3305), в то время как в сопоставимых ценах они уменьшились на 73 млн р. (3232 - 3305), или на 2,3 %. Аналогично изучают влияние инфляционного фактора на другие статьи актива и пассива бухгалтерского баланса. Анализ финансовой устойчивости предприятий всех форм собственности должен проводиться с учетом «Инструкции по анализу и контролю за финансовым состоянием и платежеспособностью субъектов предпринимательской деятельности». В соответствии с этой инструкцией основной целью проведения анализа финансового состояния предприятий является изучение и оценка структуры бухгалтерского баланса (признание ее удовлетворительной или неудовлетворительной) и платежеспособности субъектов хозяйствования, глубокое исследование причин изменения их финансовой устойчивости, выявление и мобилизация резервов роста экономического потенциала, повышения эффективности его использования. Анализ финансовой устойчивости предприятия обычно начинают с изучения и оценки его активов и пассивов. При анализе динамики состава и структуры активов торгового предприятия составляют табл. 5.2. Темпы роста оборотных активов фирмы «Торговый дом» опережали темпы увеличения внеоборотных активов. В результате доля оборотных средств в бухгалтерском балансе возросла с 43,6 % на начало отчетного года до 44,6 % на конец года. Высокими темпами росли запасы товаров, остатки денежных средств в кассе, на расчетных и валютных счетах. Все это обычно положительно оценивается при анализе финансовой стабильности субъектов хозяйствования.Пассивы торгового предприятия в отчетном году характеризуются данными табл. 5.3. Более высокие темпы роста источников собственных средств обеспечили увеличение их доли в^валюте бухгалтерского баланса на конец года по сравнению с началом соответственно на 0,2 %. Уменьшилась доля долгосрочных и краткосрочных обязательств и прежде всего кредитов банков. Общее ознакомление с активами и пассивами ОАО «Торговый дом» свидетельствует об улучшении финансового состояния предприятия. Последующий анализ позволит углубить результаты изучения обеспеченности и эффективности использования финансового потенциала предприятия, а главное, поможет выявить и мобилизовать резервы его роста и улучшения использования. Необходимо отметить, что не все средства, отраженные в бухгалтерском балансе, находятся в распоряжении предприятия и используются в его хозяйственном обороте. В частности, не находятся в его распоряжении кредиты банков, полученные для работников предприятия, и суммы по статье «Прочие оборотные активы», где отражаются затраты, не имеющие специальных источников покрытия. Наличие сумм убытков указывает на убыточность деятельности предприятия. С отрицательной стороны характеризуют финансы предприятия и их использование наличие излишних и ненужных основных средств, нематериальных активов, неликвидов материальных ценностей, залежалых и неходовых товаров, задолженность за товары отгруженные, не оплаченные в срок покупателями, товары, находящиеся на ответственном хранении у покупателей ввиду отказа от оплаты, наличие нереальных ко взысканию долгосрочных и краткосрочных финансовых вложений, дебиторской задолженности и т.п. В связи с этим возникает необходимость определения по данным учета и отчетности суммы средств, используемых в хозяйственном обороте. Она рассчитывается вычитанием из итога бухгалтерского баланса суммы активов, не используемых в хозяйственной и другой деятельности. Средства, используемые в хозяйственном обороте, в отечественной и зарубежной экономической литературе называют функционирующим капиталом. Произведем расчет суммы Фирма «Торговый дом» не использовала в хозяйственном обороте на начало и конец отчетного года соответственно 864 млн р. и 982 млн р. Следовательно, функционирующий капитал по торговому предприятию на начало года составил 9053 млн р. (9917 — - 864) и на конец года — 9777 млн р. (10 759 - 982). Рост суммы средств, используемых в хозяйственном обороте, за отчетный год составил 724 млн р. (8,0 %), что с положительной стороны характеризует финансовое состояние субъекта предпринимательской деятельности. Особое внимание уделяется анализу и оценке состава оборотных (текущих) активов, так как от их размера, структуры, динамики и эффективности использования во многом зависят результаты хозяйствования. Для их изучения и оценки определяют мобильные оборотные активы (вычитанием из второго раздела бухгалтерского баланса стоимости неликвидов материальных ценностей, залежалых и неходовых товаров, товаров отгруженных, не оплаченных в срок покупателями, товаров, находящихся на ответственном хранении у покупателей ввиду отказа от акцепта, нереальной ко взысканию дебиторской задолженности, превышение задолженности работников по ссудам над полученными кредитами, суммы по статье «Прочие оборотные активы» и т.п.). Состав и структура мобильных оборотных средств по акционерному обществу «Торговый дом» характеризуются следующими данными (табл. 5.5). На конец года мобильные оборотные активы составили 4397хшш р. За год они возросли на 410 млн р., или на 10,3 %. Темпы роста мобильных оборотных активов значительно выше темпов увеличения основных средств, других долгосрочных и нематериальных активов, что обычно считается положительным моментом в формировании экономического потенциала предприятия.Особенно высокие темпы роста денежных средств в кассе, на расчетных и валютных счетах ОАО «Торговый дом»

Финансовая стабильность предприятия характеризуется постоянным наличием в необходимых размерах денежных средств на счетах в банке, отсутствием просроченной дебиторской и кредиторской задолженности, оптимальными объемом и структурой оборотных активов, ускорением их оборачиваемости, достаточным размером собственного капитала и эффективным его использованием, ритмичным развитием выпуска продукции, товарооборота, ростом прибыли, рентабельности и т.п. Рыночные условия хозяйствования заставляют предприятие в любой период времени иметь возможность срочно возвратить долги. В связи с этим оценку финансовой устойчивости предприятия проводят прежде всего по его платежеспособности. В соответствии с международными стандартами платежеспособность определяется наличием денежных средств через определенное время для выполнения финансовых обязательств. Предприятие считается платежеспособным, если сумма текущих активов (денежных средств, ценных бумаг, реальной дебиторской задолженности, запасов товарно-материальных ценностей и др.) больше его внешней задолженности.

При анализе платежеспособности определяют и изучают специальные коэффициенты, расчет которых основан на существовании определенных соотношений между отдельными статьями бухгалтерского баланса, данными других форм отчетности, показателями хозяйственной деятельности предприятия. Преимущество коэффициентов заключается в том, что они в определенной мере элиминируют влияние инфляции на изучаемые показатели, что особенно важно при анализе в долговременном аспекте, а тем более в условиях инфляции. Значения рассчитанных коэффициентов сравнивают с общепринятыми стандартными (нормативными) их величинами или со среднеотраслевыми нормативами, или с соответствующими коэффициентами, исчисленными по данным хозяйственной деятельности предприятия за предыдущие годы. Эти коэффициенты являются своего рода указателями наиболее болезненных мест в деятельности предприятия, которые нуждаются в более подробном исследовании. Необходимо иметь в виду, что в ряде случаев та или иная величина коэффициента не соответствует общепринятой стандартной норме в силу специфичности конкретных условий работы и особенности деловой политики предприятия. Не всегда является обоснованным сравнение с усредненными коэффициентами в пределах отрасли в силу диверсификации деятельности многих предприятий. В то же время каждый из коэффициентов выполняет свои функции, и их значимость для общей оценки финансово-хозяйственной деятельности предприятия не вызывает сомнений. В странах с развитой рыночной экономикой публикуются специальные справочники, в которых приводятся статистические данные по этим показателям в разрезе отдельных фирм и компаний. ^Показатели оценки финансовой устойчивости предприятия должны изучаться не изолированно, а в пространственно-временных сопоставлениях. Причем коэффициенты дают усредненную характеристику финансовой стабильности предприятия, и большинство из них по своей природе ретроспективны. На значение коэффициентов могут оказывать существенное влияние применяемые на данном предприятии учетная политика, методы оценки основных средств, производственных запасов, товаров, расчета амортизации, изменение цен на отдельные активы предприятия, что следует учитывать при анализе его финансового состояния. В торговле, больше чем в других отраслях национальной экономики, возможен коммерческий риск, более частые случаи банкротства. В связи с этим возрастает значимость анализа платежеспособности предприятия. Финансовая стабильность предприятия зависит от обеспеченности, сохранности и приумножения собственного капитала, эффективности использования оборотных активов и кредитов банка. Показатели оценки финансовой устойчивости предприятия могут быть сгруппированы в следующие группы: • показатели ликвидности (платежеспособности); • показатели деловой активности; • показатели рентабельности; • показатели оценки структуры капитала. По данным бухгалтерского баланса прежде всего изучают показатели (коэффициенты) его ликвидности (покрытия активами краткосрочных обязательств), которые дают общую оценку платежеспособности предприятия. При анализе ликвидности (платежеспособности) устанавливают, насколько предприятие способно отвечать по своим текущим обязательствам. Баланс считается ликвидным, если сумма оборотных активов покрывает текущую платежеспособности предприятия. Финансовая стабильность предприятия зависит от обеспеченности, сохранности и приумножения собственного капитала, эффективности использования оборотных активов и кредитов банка. Показатели оценки финансовой устойчивости предприятия могут быть сгруппированы в следующие группы: • показатели ликвидности (платежеспособности); • показатели деловой активности; • показатели рентабельности; • показатели оценки структуры капитала.

По данным бухгалтерского баланса прежде всего изучают показатели (коэффициенты) его ликвидности (покрытия активами краткосрочных обязательств), которые дают общую оценку платежеспособности предприятия. При анализе ликвидности (платежеспособности) устанавливают, насколько предприятие способно отвечать по своим текущим обязательствам. Баланс считается ликвидным, если сумма оборотных активов покрывает текущую (краткосрочную) задолженность, и наоборот. Показатели ликвидности (Клик) рассчитываются отношением ликвидных средств в активе баланса (текущих активов) к сумме краткосрочных обязательств по пассиву. Чем выше их значимость, тем устойчивее финансовое состояние предприятия, тем больше его способность быстро погашать предъявленные долги. В аналитической практике обычно исчисляют и изучают следующие показатели ликвидности (покрытия краткосрочных обязательств):

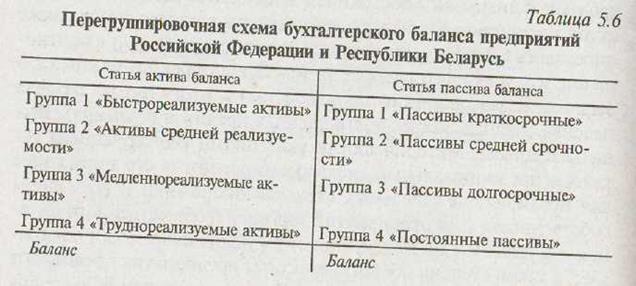

Первый показатель ликвидности (КЛИК1) в отечественной и зарубежной литературе называют коэффициентом абсолютной платежеспособности (ликвидности); второй показатель (Клик2) — коэффициентом быстрой ликвидности. Коэффициент абсолютной ликвидности показывает, какая часть краткосрочных обязательств может быть погашена немедленно за счет мобильных активов (денежных средств и краткосрочных финансовых вложений). Первый показатель ликвидности бухгалтерского баланса используется поставщиками (для оценки финансового состояния предприятия), второй — банками, третий — держателями акций и облигаций. Низкий коэффициент ликвидности (покрытия краткосрочных обязательств) обязывает предприятие принимать меры по укреплению финансовой устойчивости путем мобилизации внепланово отвлеченных средств в оборотные активы. В зарубежной практике менеджмента для торговых предприятий минимально безопасным считают первый коэффициент ликвидности, равный 0,20-0,25; второй — 0,70-0,80 и третий — 2,0-2,5. Коэффициенты ликвидности (платежеспособности) являются моментными показателями, так как определяется платежеспособность предприятия по данным о ликвидных средствах и краткосрочных обязательствах на начало и конец года (квартала или месяца). Следовательно, они показывают состояние платежеспособности предприятия на определенную дату. Методическими указаниями (Инструкцией) по анализу и контролю за финансовым состоянием и платежеспособностью субъектов предпринимательской деятельности рекомендуется также определять коэффициент текущей ликвидности (К^^) как отношение итога второго раздела актива бухгалтерского баланса (за вычетом незавершенного производства) к итогу пятого раздела пассива баланса (кроме долгосрочных кредитов и займов). Вышеназванными Методическими указаниями (Инструкцией) установлены минимальные дифференцированные его нормативы для предприятий отдельных отраслей экономики и всех форм собственности (для предприятий торговли и общественного питания — в размере 1,0). Коэффициент текущей ликвидности показывает, в какой степени оборотные активы предприятия превышают его краткосрочные обязательства. Чем он выше, тем больше доверия получает предприятие у кредиторов, инвесторов. Следует также определить и изучить время, необходимое для превращения отдельных видов оборотных активов в денежную наличность, а обязательства по пассиву сгруппировать по степени срочности предстоящей их оплаты. Таких групп срочности погашения задолженности может быть несколько, например, до одного месяца; от одного до трех месяцев; от трех до шести месяцев; от шести до девяти месяцев; от девяти до двенадцати месяцев; свыше года. При этом необходимо иметь в виду, что в нашей стране установлены сроки исковой давности по задолженности для юридических и физических лиц до трех лет. В основу расположения статей актива бухгалтерского баланса обычно положен критерий ликвидности (способность превращения средств предприятия в денежную наличность). Статьи

К быстрореализуемым активам относятся наличные денежные средства и легкореализуемые краткосрочные ценные бумаги. Активы средней реализуемости включают дебиторскую задолженность, кроме безнадежной, запасы товаров и готовой продукции, пользующиеся спросом покупателей (потребителей). Активы мед-леннореализуемые — это материальные ресурсы производственно-технического назначения и незавершенное производство, К труднореализуемым активам могут быть отнесены запасы товаров и готовой продукции, не пользующиеся спросом, неликвиды материальных ценностей, безнадежная по взысканию дебиторская задолженность и др. Сравнение итогов приведенных групп актива и пассива бухгалтерского баланса показывает соотношение платежей и поступления средств на ближайшую перспективу. Баланс считается ликвидным, если каждая группа разложенного его актива покрывает сопоставляемую с ней группу пассивных обязательств предприятия, и наоборот. Как указывалось ранее, высоколиквидными средствами предприятия являются денежные средства в кассе, на счетах в банке и ценные бумаги, так как в любой момент они могут быть использованы на погашение задолженности. Следующая по степени ликвидности статья баланса — срочная дебиторская задолженность по товарам отгруженным. По ней обычно платежи поступают на счета в банке в определенные сроки и также могут быть направлены на погашение задолженности кредиторам и банкам. Менее ликвидной является просроченная задолженность по товарам отгруженным и по товарам, находящимся на ответственном хранении у покупателей ввиду отказа от оплаты, так как в отношении их нет уверенности в сроках поступления платежей (оплаты). Еще менее ликвидными являются товары и готовая продукция, которые должны быть реализованы, а также запасы материальных ценностей. Ликвидные средства используются предприятием для погашения первоочередных обязательств поставщикам, банкам, финансовым органам по налогам и другим платежам, по заработной плате работникам и т.п. Оптимальная для предприятия сумма денежной наличности определяется его деловой активностью и обоснованной ежедневной потребностью в наличных денежных средствах. Итак, ликвидность активов означает, что в распоряжении предприятия достаточно наличных денег, ценных бумаг, запасов, других оборотных активов, чтобы возвратить долги, когда в этом возникнет необходимость. По данным табл. 5.2, 5.3 и 5.5 определим показатели ликвидности бухгалтерского баланса фирмы (платежеспособности) «Торговый дом» за отчетный год:

Результаты расчета показателей ликвидности (покрытия сроч- ных обязательств) оформим составлением табл. 5.7.

На конец года денежные средства только на 12,3 % покрывали краткосрочную (текущую) задолженность. Если же учесть дебиторскую задолженность, то торговое предприятие может погасить на конец года 18,7 % краткосрочных обязательств. С учетом товарно-материальных ценностей срочной реализации ОАО «Торговый дом» может полностью погасить краткосрочную задолженность (Кдикзна конец года равен 1,198). Все мобильные текущие активы покрывали краткосрочные обязательства на начало года в 1,239 раза, на конец — в 1,242 раза, что несколько выше установленного норматива. Значительно выше норматива | и коэффициент текущей ликвидности на начало и конец года. При финансовых затруднениях, наличии просроченных финансовых обязательств следует определить и изучить коэффициент обеспеченности обязательств активами. Он рассчитывается как отношение всех финансовых обязательств (долгосрочных и краткосрочных) к валюте бухгалтерского баланса (общему итогу баланса). Предприятие считается устойчиво неплатежеспособным в случае неудовлетворительной структуры бухгалтерского баланса, а также при наличии на дату составления баланса значения коэффициента обеспечения финансовых обязательств активами, превышающего 0,85. Коэффициент обеспеченности финансовых обязательств активами показывает, способно ли предприятие рассчитаться по своим финансовым обязательствам после реализации активов. Данный коэффициент определяют отношением итога раздела V бухгалтерского баланса к валюте баланса Финансовая устойчивость субъектов предпринимательской деятельности во многом определяется их деловой активностью, эффективностью использования финансовых ресурсов. При изучении эффективности использования активов предприятия и источников их формирования проводят сопоставление выручки от реализации товаров, продукции (работ, услуг) со средними их остатками. В результате определяют их оборачиваемость в количестве оборотов. При расчете оборачиваемости краткосрочных кредитов банков, дебиторской и кредиторской задолженности в расчет необходимо включать обороты по их погашению.

Для оценки деловой активности предприятия рассчитывают систему показателей, позволяющих изучить эффективность использования активов и источников их формирования. К ним относятся показатели оборачиваемости (Коб),которые рассчитывают по следующим формулам: Оборачиваемость оборотных активов может анализироваться и в днях оборота (см. § 5.4). Определенный интерес для оценки финансовой устойчивости предприятия имеют расчет и анализ среднегодовой нормы амортизации, которая позволяет определить скорость обращения основных средств. Среднегодовую норму амортизации можно рассчитать по формуле средней хронологической исходя из норм амортизации по отдельным видам основных средств и их структуры (удельного веса отдельных групп основных средств в общем их итоге) или отношением всей суммы начисленной амортизации за год на общую среднегодовую стоимость основных средств. Делением 100 на среднегодовую норму амортизации (в процентах) определяют среднюю скорость обращения (обновления) основных средств. По действующим нормам и сумме амортизации можно также изучить, как возрастает или уменьшается у предприятия денежная наличность в связи с накоплением амортизационных отчислений. В экономической литературе рекомендуют также определять коэффициент процесса самофинансирования как отношение прибыли, направленной на инвестиции в развитие предприятия, и амортизации основных средств к собственному капиталу. В Японии и ряде других стран с развитой рыночной экономикой для оценки деловой активности торгового предприятия рассчитывают и изучают объем реализации товаров на одного работника (производительность труда), прибыль от основной деятельности на одного работающего, сумму активов в расчете на одного работника, добавленную стоимость на одного работника, отдачу всего капитала (добавленная стоимость к среднегодовой сумме всех активов) и др. Для оценки хозяйственной и другой деятельности предприятия, его финансовой устойчивости определяют показатели рентабельности,позволяющие углубленно изучить конечные финансовые результаты (прибыль). Мировая практика стандартной, оценки финансового состояния предприятия предполагает использование системы взаимосвязанных показателей рентабельности. Методики расчета и анализа рентабельности хозяйственной и другой деятельности торговых предприятий рассмотрены в § 4.4. За последние годы большинство показателей рентабельности по ОАО «Торговый дом» значительно возросли как по сравнении При анализе финансового состояния предприятия большое внимание уделяют изучению показателей структуры капитала. С их помощью можно предвидеть и предупредить грозящие предприятию неплатежеспособность, банкротство. При анализе структуры капитала определяют и оценивают долю источников собственных и привлеченных средств в итоге бухгалтерского баланса (активах), соотношение собственного и заемного капитала, долю внеоборотных активов в собственном капитале (и в собственном капитале плюс долгосрочные кредиты и займы), изучают темпы накопления собственного капитала в результате хозяйственной и другой деятельности и т.п. Структуру капитала анализируют как внутренние, так и внешние потребители информации. Банки и кредиторм (внешние потребители информации), в частности, изучают изменения доли источников собственных средств в валюте бухгалтерского баланса (с целью установления и предупреждения финансового риска при заключении сделок, договоров). Так, при уменьшении доли собственного капитала в активах значительно возрастает риск для банков и кредиторов, и наоборот. Многие зарубежные экономисты считают, что наиболее важными показателями оценки финансовой стабильности предприятия являются доля источников собственных средств в валюте баланса (коэффициент финансовой независимости) и соотношение привлеченного и собственного капитала. Если отношение привлеченного капитала (кредитов, займов и кредиторской задолженности) к источникам собственных средств составляет 0,5, это значит, что одна треть активов предприятия формируется (финансируется) банками и кредиторами. Если доля источников собственных средств в валюте баланса составляет 50 % и более, то обычно считают, что у предприятия стабильное финансовое состояние. Если отношение текущих (оборотных) активов к краткосрочной задолженности составляет меньше единицы, это значит, что внешние обязательства нечем оплатить. Если, наоборот, предприятие располагает большой суммой свободных средств (при значительном превышении текущих активов над долгами), оно обычно использует дорогостоящие активы, так как прибыль, получаемая с текущих активов, как правило, ниже процентных ставок за заемные средства. Оптимальным вариантом формирования финансового потенциала предприятия в условиях рыночной экономики считается такой, при котором основные средства и другие внеоборотные активы приобретаются за счет собственного капитала, оборотные активы — на одну четверть за счет долгосрочных кредитов и займов и на три четверти — за счет краткосрочных кредитов и кредиторской задолженности. Мировой практикой функционирования предприятий в условиях рыночных отношений доказано, что предприниматель работает лучше, если меньше свой и больше чужой капитал. Следует иметь в виду, что доля привлеченного капитала в общих источниках средств зависит от соотношения процентных ставок за кредит и ставок дивидендов. Если процентные ставки за кредит ниже ставок дивидендов, то необходимо расширять использование краткосрочных и долгосрочных кредитов и займов. В фирме «Торговый дом* доля источников собственных средств в активах на конец года по данным третьего раздела бухгалтерского баланса составила 58,3 % против 58,1 % на начало года. Кроме того, она использует долгосрочные кредиты банков (их удельный вес в валюте баланса на конец года составил 5,6 %). Источники собственных средств полностью покрывают долгосрочные и нематериальные активы и значительную часть текущих (оборотных) активов (см. данные табл. 5.2 и 5.3). При определении доли собственного капитала в валюте бухгалтерского баланса следует учитывать, что часть источников собственных средств отражается в четвертом разделе баланса «Доходы и расходы». Анализ состава, структуры и динамики собственного капитала подробно рассмотрен в § 5.6. В зарубежной аналитической практике для оценки платежной готовности предприятия изучают в динамике за ряд лет: • коэффициент эффективности использования собственного капитала как отношение годовой суммы прибыли к среднегодовой величине уставного фонда или всего собственного капитала; • коэффициент эффективности использования активов (отношение годовой суммы прибыли к активам торгового предприятия); • коэффициент текущей платежной готовности (отношение денежных средств в кассе, на расчетном и других счетах в банке к разности между кредиторской и дебиторской задолженностью); • коэффициент маневренности собственного капитала (отношение источников собственных средств, вложенных в оборотные активы, ко всему собственному капиталу). В акционерных и кооперативных предприятиях, обществах с ограниченной ответственностью важным вопросом анализа финансовой устойчивости является изучение сохранности собственных финансовых ресурсов, сконцентрированных в уставном, акционерном или паевом фондах, а также показатели рыночной активности, эффективности хозяйствования. Показатели рыночной активности позволяют дать оценку отдачи на свой капитал, вложенный в активы предприятия. К ним относятся: • доход (прибыль) на одну акцию (отношение чистой прибыли к общему числу акций в обращении); • доход (прибыль) на одну обыкновенную акцию (отношение чистой прибыли за минусом суммы дивидендов по привилегированным акциям к числу обыкновенных акций); • дивиденды на одну обыкновенную акцию (отношениесуммы дивидендов по обыкновенным акциям к их общему количеству); • ценность (дивидендный доход) акций (отношение дивиденда,выплачиваемого по акциям, к их рыночной стоимости); • ценность (дивидендный доход) обыкновенных акций (отношение дивиденда, выплачиваемого по обыкновенным акциям, к их рыночной стоимости); • дивидендный выход (доля чистой прибыли, выплачивавмой акционерам в виде дивидендов); • рыночная стоимость обыкновенной акции (отношение рыночной стоимости всех обыкновенных акций к общему их числу); • рентабельность акционерного капитала (чистая прибыль за год к среднегодовой стоимости акционерного капитала); • коэффициент участия акционеров в собственном капитале (уставный капитал к общему итогу третьего раздела пассива баланса) и др. По данным бухгалтерского баланса можно изучить платежную способность предприятия только на дату его составления. Для оперативного контроля платежеспособности предприятия необходимо составлять платежный календарь, в котором подсчитываются наличные и ожидаемые поступления денежных средств и краткосрочные платежные обязательства за определенный период (за 5, 10, 15 дней, месяц, квартал, год). После подсчета предстоящих поступлений денежных средств и предстоящих платежей производится их сопоставление. Если окажется, что денежные ресурсы полностью покрывают предстоящие платежи, это значит, что предприятие в будущем анализируемом периоде будет иметь устойчивое финансовое состояние. В случаях, когда платежи превышают наличные и ожидаемые платежные средства, предприятие должно разработать меры по улучшению хозяйственной и другой деятельности, укреплению финансов. К ним, в частности, относятся меры по развитию производства готовой продукции, работ и услуг, росту товарооборота, реализации излишних, ненужных материалов, сырья, инвентаря, других товарно-материальных ценностей; временному прекращению закупки товаров, сырья и материалов, имеющихся в достаточном количестве у предприятия; сдаче всей порожней тары и поступлению платежей за сданную тару; своевременному погашению дебиторской задолженности и укреплению расчетно-платежиной дисциплины; росту доходов, прибыли, экономии издержек производства и обращения и т.п.

|

темпы роста выпуска и реализации продукции, товарооборота, доходов, прибыли, других показателей хозяйственной деятельности предприятия по сравнению с темпами изменения итогов и разделов бухгалтерского баланса с положительной стороны характеризуют использование средств, его финансовую устойчивость. При этом должна быть обеспечена сопоставимость оценки изучаемых показателей. В условиях наличия в экономике инфляционных процессов должно быть выявлено и измерено влияние ценового фактора на изменение стоимости отдельных активов, собственный и заемный капитал предприятия и обеспечена сопоставимость оценки изучаемых показателей.

темпы роста выпуска и реализации продукции, товарооборота, доходов, прибыли, других показателей хозяйственной деятельности предприятия по сравнению с темпами изменения итогов и разделов бухгалтерского баланса с положительной стороны характеризуют использование средств, его финансовую устойчивость. При этом должна быть обеспечена сопоставимость оценки изучаемых показателей. В условиях наличия в экономике инфляционных процессов должно быть выявлено и измерено влияние ценового фактора на изменение стоимости отдельных активов, собственный и заемный капитал предприятия и обеспечена сопоставимость оценки изучаемых показателей.

5.3. Анализ платежеспособности и финансовой устойчивости предприятия

5.3. Анализ платежеспособности и финансовой устойчивости предприятия По ОАО «Торговый дом» на начало и конец отчетного года оборотные (текущие) активы соответственно составили 4323 млн р. и 4799 млн р. Внешняя краткосрочная задолженность на начало года равна 3219 млн р. (455 + 2764), на конец — 3541 млн р. (406 + + 3135). Таким образом, у торгового предприятия текущие активы на начало и конец года значительно превышали краткосрочную внешнюю задолженность и его, по-видимому, можно считать платежеспособным. Однако следует иметь в виду, что у торговых предприятий могут быть залежалые и неходовые товары, безнадежная ко взысканию дебиторская задолженность, другие труднореализуемые активы, которые снижают их платежеспособность. Реальную платежеспособность определяют легкореализуемые активы (денежные средства, ценные бумаги, товары отгруженные, дебиторская задолженность, кроме безнадежной, и в какой-то мере товарные и производственные запасы). Классификация оборотных средств на трудно- и легкореализуемые не может быть постоянной, она меняется с изменением конкретных экономических условий. Так, в условиях нестабильности снабжения и продолжающегося обесценения рубля предприятия заинтересованы вложить денежные средства в производственные запасы и другие товарно-материальные ценности, что дает основание причислить их к группе легкореализуемых активов.

По ОАО «Торговый дом» на начало и конец отчетного года оборотные (текущие) активы соответственно составили 4323 млн р. и 4799 млн р. Внешняя краткосрочная задолженность на начало года равна 3219 млн р. (455 + 2764), на конец — 3541 млн р. (406 + + 3135). Таким образом, у торгового предприятия текущие активы на начало и конец года значительно превышали краткосрочную внешнюю задолженность и его, по-видимому, можно считать платежеспособным. Однако следует иметь в виду, что у торговых предприятий могут быть залежалые и неходовые товары, безнадежная ко взысканию дебиторская задолженность, другие труднореализуемые активы, которые снижают их платежеспособность. Реальную платежеспособность определяют легкореализуемые активы (денежные средства, ценные бумаги, товары отгруженные, дебиторская задолженность, кроме безнадежной, и в какой-то мере товарные и производственные запасы). Классификация оборотных средств на трудно- и легкореализуемые не может быть постоянной, она меняется с изменением конкретных экономических условий. Так, в условиях нестабильности снабжения и продолжающегося обесценения рубля предприятия заинтересованы вложить денежные средства в производственные запасы и другие товарно-материальные ценности, что дает основание причислить их к группе легкореализуемых активов.