Анализ состояния расчетов, дебиторской и кредиторской задолженности

Торговые предприятия и их ассоциации имеют многообразные экономические связи с другими субъектами хозяйствования, непосредственно вступая с ними в расчеты. Экономические расчеты должны быть построены таким образом, чтобы все платежи проходили в сжатые сроки. Соблюдение платежной дисциплины предполагает своевременное выполнение обязательств по платежам за товары и услуги, расчетам с банком, финансовыми органами, со всеми юридическими и физическими лицами.

Наличие дебиторской задолженности, а тем более ее рост ведут к возникновению потребности в дополнительных источниках средств, ухудшают финансовое состояние предприятия. Цель анализа — выявление путей, возможностей и резервов оптимизации расчетов, совершенствования их учета, контроля, обеспечения сохранности средств, вложенных в расчеты, и на этой основе — предупреждение образования, а тем более роста дебиторской задолженности, особенно просроченной и безнадежной ко взысканию. Анализ дебиторской задолженности обычно проводят в динамике по ее видам, а внутри их — по отдельным суммам с использованием данных текущего учета, отчетности, а в необходимых случаях и хозяйственно-правовых документов. Особое внимание уделяют изучению дебиторской задолженности с длительными сроками возникновения и прежде всего просроченной. Время возникновения каждого долга, его сущность и размер (с учетом инфляции) определяют по данным аналитического учета дебиторов. Торговое предприятие должно отдельно вести учет просроченной и другой нереальной по взысканию задолженности (по каждому дебитору). Тщательно проанализировав расчеты с каждым дебитором, принимают меры ко взысканию задолженности. По долгам, по которым истекли сроки погашения (оплаты), необходимо оформить соответствующие документы для передачи в суд для принудительного взыскания. При инвентаризации в конце года все расчеты должны быть тщательно проверены, суммы долгов подтверждены. Возвратность дебиторской задолженности определяется на основе изучения ее состояния и прошлого опыта погашения долгов. Изучение дебиторской задолженности по срокам возникновения позволяет предупредить ее списание на убытки. Дебиторская задолженность по срокам возникновения может группироваться следующим образом: до одного месяца, от одного до трех месяцев, от трех до шести месяцев, от шести до девяти месяцев, от девяти месяцев до одного года, от одного года до двух лет, от двух до трех лет, более трех лет. Исследования отечественных и зарубежных ученых показывают, что дебиторская задолженность со сроками возникновения 720 дней (2 года), как правило, является безнадежной ко взысканию. По данным Министерства торговли США из дебиторской задолженности со сроками погашения до 30 дней к разряду безнадежной ко взысканию относится 4 %; от 31 до 60 дней — 10 %; от 61 до 90 дней — 17 %; от 91 до 120 дней —, 26 %. При дальнейшем увеличении срока ее погашения на очередные 30 дней доля безнадежных долгов повышается в среднем на 3-4 %. Рассчитав срок погашаемое™ дебиторской задолженности (ее оборачиваемость) в днях, можно определить сумму безнадежной ко взысканию дебиторской задолженности (по отдельным ее видам и по общей сумме), используя приведенные выше показатели оценки ее безнадежности ко взысканию. Необходимо отметить, что наличие дебиторской задолженности оказывает значительное влияние на финансовую устойчивость предприятий. Проводимый экономический анализ показывает, что если доля дебиторской задолженности в активах субъекта предпринимательской деятельности составляет 50 % и более, он обычно является потенциальным банкротом. В связи с тем что дебиторская задолженность по разным причинам может быть списана на убытки или за счет резерва по сомнительным долгам, следует определить и изучить реальную (действительную) сумму ее снижения или повышения. Для исчисления реальной суммы изменения дебиторской задолженности необходимо к задолженности на конец года приплюсовать ее суммы, списанные на убытки и за счет резерва по сомнительным долгам, и вычесть задолженность на начало года. Информация и алгоритм расчета реальной суммы дебиторской задолженности по торговому предприятию приведены в табл. 5.9.

Дебиторская задолженность по балансу за год возросла на 22 млн р. (291 - 269), или на 8,2 % (22: 269 х 100). За отчетный год списано на убытки дебиторской задолженности по различным причинам 24 млн р. Если же учесть эти списания, то дебиторская задолженность возросла на 46 млн р. Просроченная дебиторская задолженность на конец года составила 65 млн р. (22,3 % от всей суммы задолженности) и за изучаемый период возросла на 9 млн р. (65 — 56), что составляет 16,1 % (9: 56 х 100). Абсолютный и относительный рост просроченной дебиторской задолженности отрицательно влияет на платежеспособность фирмы «Торговый дом». В торговле основное место занимает дебиторская задолженность по расчетам за товары, которую анализируют особенно детально и глубоко. По товарам отгруженным изучают своевременность оформления и сдачи в банк для оплаты расчетных документов. По каждому случаю несвоевременной сдачи в банк документов устанавливают причины и виновников задержек и принимают меры по улучшению расчетов. Товары отгруженные анализируют по данным текущего учета в разрезе их следующих видов: товары отгруженные и сданные работы по переданным в банк для оплаты расчетным документам, сроки оплаты которых не наступили; товары отгруженные, расчетные документы по которым не сданы в банк для оплаты; товары отгруженные по расчетным документам, не оплаченным в срок покупателями; товары на ответственном хранении у покупателей ввиду отказа от акцепта. Изменения остатков товаров отгруженных, срок оплаты которых не наступил, могут происходить под влиянием различных факторов и прежде всего в связи с изменением объема реализации, ритмичности отгрузки товаров, подачи транспорта и др. Влияние развития товарооборота определяют сравнением темпов роста (снижения) остатков товаров отгруженных и темпов изменения реализации товаров за изучаемый период. Одновременно анализируют длительность документооборота, выявляют случаи и причины нарушения сроков и порядка расчетов. Изучая просроченную задолженность покупателей, определяют дату ее возникновения, причины и принимают меры по ускорению получения причитающихся сумм. Если покупатель систематически является неплатежеспособным, то необходимо принять следующие меры по своевременному поступлению платежей за отгруженные товары: расчеты путем предварительной их оплаты, посредством аккредитивов, векселей, чеков и т.п. По каждой сумме товаров отгруженных, находящихся на ответственном ■] хранении у покупателей в связи с отказом от акцепта, выясняют % причины отказа покупателей от приемки поступивших товаров и принимают меры по их возврату или переотправке другим покупателям. Наличие значительных размеров и высоких темпов роста товаров отгруженных и другой дебиторской задолженности чаще всего является результатом взаимных неплатежей. Анализ расчетов с дебиторами по претензиям должен проводиться в увязке с изучением организации претензионной работы I и учета этой задолженности. Особенно детально анализируют задолженности по недостачам, растратам, хищению и порче товаров и другого имущества. Наличие, а тем более ее рост указывают 1 на недостатки в обеспечении сохранности товарно-материальных, денежных и других ценностей и их учете. Предупредить недостачу и порчу товаров и другого имущества можно правильным подбором, подготовкой и расстановкой кадров и прежде всего материально ответственных лиц, совершенствованием учета и контроля, улучшением условий транспортировки, хранения и отпуска товаров, повышением качества проводимых инвентаризаций. В связи с этим анализ задолженности по недостачам, хищениям и порче товаров следует проводить в увязке с изучением указанных выше вопросов. По данным текущего учета необходимо проверить, как погашается задолженность и все ли используются возможности для ее предупреждения. Изучая задолженность за товары, проданные в кредит, выявляют возможности совершенствования расчетов с покупателями, предупреждения образования просроченной задолженности и ее списания на убытки. Задолженность за товары, проданные в кредит, может быть списана на убытки в связи с неплатежеспособностью должников и по другим причинам, что следует учитывать при определении реальной суммы ее изменения за анализируемый период. Наличие дебиторской задолженности за покупателями и заказчиками показывает, что торговое предприятие отпускает товары без предварительного перечисления причитающихся ему платежей. Расчеты с покупателями, которые постоянно получают товары, должны быть организованы в порядке плановых платежей, предварительной оплаты или других оптимальных форм расчетов, чтобы предупредить возникновение дебиторской задолженности. Высокие темпы роста дебиторской задолженности. по расчетам с покупателями и заказчиками по векселям полученным нередко свидетельствуют о том, что предприятие активно использует стратегию товарных кредитов для оптовых покупателей. Кредитуя их, предприятие фактически делится с покупателями частью своего дохода. В то же время, когда платежи предприятию задерживаются, оно вынуждено брать банковские кредиты для обеспечения своей хозяйственной деятельности. При изучении задолженности по прочим дебиторам выясняют, нет ли случаев перекрытия дебиторской задолженности кредиторской с целью искусственного улучшения состояния расчетов. В число прочих дебиторов могут входить долги работников по заработной плате, чего не может быть на предприятиях, где упорядочено ее начисление и нет необоснованного авансирования в счет будущего заработка. В условиях инфляции дебиторская задолженность, как и многие другие активы и пассивы, обесценивается. В связи с этим необходимо подсчитать потери от ее обесценения и определить реальную сумму задолженности. По акционерному обществу «Торговый дом» среднегодовые остатки дебиторской задолженности за отчетный год составили 284 млн р. Уровень инфляции равен 1,109 раза. Следовательно, в связи с инфляционными процессами дебиторская задолженность обесценилась на 28 млн р. [284 - (284: 1,109)], или на 9,9 % (28: 284 х 100). Реальная сумма дебиторской задолженности составляет 256 млн р. (284 — 28). Наличие дебиторской задолженности обычно требует дополнительного привлечения кредитов и займов. Анализируемое торговое предприятие платит банку за полученные кредиты 30 % годовых. Таким образом, постоянное наличие дебиторской задолженности привело к росту расходов фирмы «Торговый дом» по процентам за кредит в сумме 85 млн р. (284 х 30: 100). Списано за отчетный год на убытки дебиторской задолженности 24 млн р. Всего потери от наличия дебиторской задолженности составили 137 млн р. (28 + 85 + 24). В условиях становления и развития рыночной экономики кредиторская задолженность обычно является разновидностью коммерческого кредита и важным фактором стабилизации финансового состояния предприятия. Кредиторскую задолженность, как и дебиторскую, изучают в динамике по предприятию в целом (по общему размеру), по отдельным ее видам и суммам. Для оценки кредиторской задолженности определяют удельный ее вес в формировании финансовых ресурсов предприятия, выделив ту часть кредиторской задолженности, которая является одним из основных источников формирования товарных запасов, покрытия оборотных активов. При определении реального размера снижения или повышения кредиторской задолженности следует учитывать кредиторскую и депонентскую задолженности с истекшими сроками исковой давности, перечисленную на увеличение доходов (прибыли) предприятия. Результаты анализа динамики кредиторской задолженности оформляют составлением табл. 5.10. По торговому предприятию кредиторская задолженность за отчетный год возросла на 371 млн р., или на 13,4 % (371: 2764 х 100), в том числе по одним видам задолженность увеличилась на 450 млн р., по другим — уменьшилась на 79 млн р. Если же учесть сумму кредиторской и депонентской задолженности, списанной на увеличение прибыли (35 млн р.), то она возросла на 406 млн р., что составляет 14,7 % (406: 2764 х 100). Как недостаток необходимо отметить наличие на начало и конец года просроченной кредиторской задолженности. Основное место в кредиторской задолженности торговых предприятий занимает задолженность поставщикам за товары и тару. Изучая эту задолженность, необходимо выявить пути и возможности упрощения расчетов с поставщиками, сокращения сроков документооборота, воздействия на поставщиков с целью своевременного оформления и предъявления товарных и расчетных документов. Особое внимание уделяют выявлению возможностей расширения закупки товаров на льготных условиях (например, оплату поставщикам за поступившие товары производить после их розничной реализации), увеличению доли кредиторской задолженности в формировании товарных запасов и других оборотных активов. Детально анализируют причины возникновения задолженности поставщикам по неотфактурованным поставкам, так как несвоевременное представление поставщиками товарных и расчетно-платежных документов задерживает реализацию товаров и замедляет их оборачиваемость. Постоянное наличие кредиторской задолженности положительно сказывается на финансовом состоянии предприятия, так как в условиях инфляции она обесценивается, а главное, уменьшается потребность в получении кредитов и займов. Среднегодовые остатки кредиторской задолженности по акционерному обществу «Торговый дом» в отчетном году составили 2956 млн р. В результате инфляционных процессов она обесценилась на 291 млн р. [2956 - (2956: 1,109)], или на 9,8 % (291: 2956 х 100). Благодаря наличию кредиторской и депонентской задолженности фирма «Торговый дом» получила экономию по статье «Проценты за пользование кредитами и займами» 887 млн р. (2956 х 30: 100). Списано за отчетный год на прибыль кредиторской задолженности 35 млн р. Всего доходы составили 1213 млн р. (291 + 887 + 35). Торговое предприятие от изменения суммы дебиторской и кредиторской задолженности (в результате инфляционных процессов) в конечном счете получило доходы 263 млн р. (291 — 28). Аналогично подсчитываются финансовые результаты (доходы или убытки) за счет указанного фактора (инфляции) по другим активам и пассивам. Для оценки кредиторской задолженности, использования коммерческого кредита необходимо определить и проанализировать среднюю продолжительность ее использования (нахождения). Средняя продолжительность использования кредиторской задолженности (в днях) рассчитывается отношением средних ее остатков на среднедневную сумму погашения кредиторской задолженности. Средние сроки погашения кредиторской задолженности обычно изучают в динамике за ряд лет. Дебиторская и кредиторская задолженности должны анализироваться комплексно, что позволит полнее и глубже их изучить и оценить. Сравнительный анализ дебиторской и кредиторской задолженностей обычно оформляется специальной таблицей (табл. 5.11). Кредиторская задолженность превышает дебиторскую на 2844 млн р. (3135 - 291), или в 10,8 раза, что является важным фактором финансовой стабильности предприятия. Дебиторская задолженность по отдельным видам превышает кредиторскую только на 165 млн р., что составляет 56,7 % (165: 291 х 100) к обшей сумме дебиторской задолженности на конец года.

Путем составления специальной аналитической таблицы необходимо по каждому виду дебиторской задолженности изучить ее движение за отчетный год (возникновение, погашение, списание и остатки). Форма таблицы может быть следующая (табл. 5.12).Для обобщающей оценки состояния расчетов, дебиторской и кредиторской задолженности, используя данные месячных статистических «Отчетов о задолженности предприятия» (форма № 6-ф), следует детально проанализировать всю и особенно просроченную задолженность. По акционерному обществу «Торговый дом» состояние расчетов характеризуется следующими данными (табл. 5.13). Торговое предприятие имеет в значительных размерах просроченную задолженность по краткосрочным кредитам банка, по расчетам с дебиторами и кредиторами, что свидетельствует о недостатках в финансово-хозяйственной деятельности и прежде всего в системе расчетов. При последующем анализе следует установить причины недостатков в расчетно-платежиной дисциплине, а главное, разработать меры по улучшению взаимоотношений с4 поставщиками, покупателями, банками, финансовыми органами, другими юридическими и физическими лицами.

Состояние расчетов фирмы «Торговый дом» с предприятиями стран ближнего и дальнего зарубежья характеризуется данными табл. 5.14-5.15. Аналогичная таблица составляется при анализе движения кредиторской задолженности.

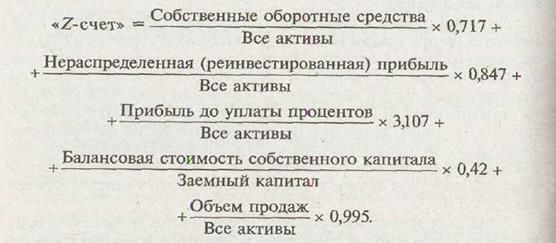

При анализе просроченной кредиторской задолженности следует определить и изучить суммы штрафных санкций, пени и неустоек за невыполнение субъектами предпринимательской деятельности платежных обязательств. Кредиторская задолженность на конец изучаемого периода должна быть скорректирована на размер финансовых санкций и пеню за пользование чужими средствами. Штрафные санкции рассчитываются исходя из суммы просроченной задолженности, установленного процента штрафных санкций по договору за каждый день просрочки платежа и количества дней просрочки. В результате определяют реальную кредиторскую задолженность, которая будет предъявлена кредиторами при принудительном взыскании долгов по решению суда или при вхождении предприятия-должника в процедуру банкротства. Практика хозяйствования показывает, что у субъектов предпринимательской деятельности в торговле и других отраслях национальной экономики финансовые санкции и пеня за неправомерное пользование чужими средствами нередко достигают размеров просроченной кредиторской задолженности. В связи с этим при анализе и оценке состояния расчетов, кредиторской задолженности необходимо определить кредиторскую задолженность с учетом штрафных санкций за просрочку платежей, выявить возможности ее полного погашения, а главное, принять необходимые меры по совершенствованию расчетов, развитию коммерческого кредита, предупреждению образования просроченной дебиторской и кредиторской задолженности. Одной из основных задач анализа хозяйственной деятельности является своевременное установление признаков банкротства предприятия и разработка мер по его предупреждению. Банкротство обычно связано с неплатежеспособностью предприятия. Предприятие считается банкротом, если не выполняет своих обязательств по оплате товаров, работ, услуг по истечении трех и более месяцев со дня наступления сроков оплаты. Эти установленные условия и сроки дают основание поставщикам, другим юридическим и физическим лицам предъявлять через суд иски предприятиям-неплательщикам. Основной причиной банкротства субъекта предпринимательской деятельности является его убыточность в долгосрочном периоде. Признаками банкротства являются: • убытки от текущей (основной) и другой деятельности; • неспособность предприятия погасить срочные обязательства; • затруднения в получении коммерческих и других кредитов и займов; • уменьшение поступления денежных средств от основной и другой деятельности; • недостаток собственных оборотных средств; • наличие нереальной ко взысканию дебиторской задолженности; • падение рыночной цены ценных бумаг, принадлежащих предприятию, и т.п. При наличии устойчивого расширения (развития) хозяйственной деятельности предприятия причины его неплатежеспособности следует искать в нерациональности проводимой кредитно-финансовой политики, включая получение в больших необоснованных размерах кредитов и займов, в неэффективном использовании прибыли, ошибках в уставной политике и т.п. Для выявления признаков банкротства предприятия необходимо определить и изучить в динамике за ряд лет долю: • чистой прибыли в активах предприятия; • оборотных средств в общей сумме активов; • заемных средств в собственном капитале; • всех обязательств в активах предприятия; • собственных средств в заемном капитале; • собственного капитала в товарных запасах; • • поступления денежной наличности по операциям от основной деятельности ко всем обязательствам (к потребности в денежных средствах) и др. Необходимо также изучить покрытие просроченной кредиторской задолженности наличием денежных средств. Фирма «Торговый дом» на конец отчетного года имеет, просроченную кредиторскую задолженность — 127 млн р. и просроченные кредиты — 128 млн р.; всего просроченные обязательства составляют 255 млн р. (127 + 128). Остатки денежных средств на конец года составляют 437 млн р. и превышают просроченную задолженность на 182 млн р. (437 - 255), или в 1,7 раза. Внешним признаком несостоятельности (потенциального банкротства) предприятия является приостановление его текущих платежей и неспособность удовлетворить требования кредиторов в течение трех месяцев и более со дня наступления сроков их исполнения. Решение о финансовой несостоятельности предприятия принимается по признакам неудовлетворительной структуры бухгалтерского баланса. Согласно Инструкции по анализу и контролю за финансовым состоянием и платежеспособностью субъектов предпринимательской деятельности, главными показателями оценки потенциального банкротства предприятия являются коэффициенты текущей ликвидности и обеспеченности собственным капиталом. Методика расчета, анализа и оценки коэффициента текущей ликвидности рассмотрена в § 5.3. Методика анализа обеспеченности и использования собственного капитала приведена в § 5.6. Успешное функционирование предприятий может быть осуществлено только при непрерывном увеличении денежных средств: их поступлении, расходе и наличии определенных свободных остатков денежных средств на счетах в банках. Анализ денежного потока обычно проводится в динамике за ряд лет по данным бухгалтерского «Отчета о движении денежных средств» в разрезе видов деятельности (текущей, операционной, внереализационной) и по предприятию в целом. Изучение движения денежных средств обычно проводится в увязке с анализом реализации товаров и других активов, выполнения плана и динамики прибыли. Как избыток, так и недостаток денежных средств длительное время отрицательно влияют на хозяйственную деятельность и финансовую стабильность предприятия. Длительное хранение свободных денежных средств на счетах в банке приводит к их Для выявления, изучения и оценки потенциального банкротства фирм и компаний в странах с развитой рыночной экономикой широко используются факторные модели, разработанные с помощью многомерного дискриминантного анализа. Для этого наиболее часто в финансовом анализе определяют показатель «Z-счет» Э. Альтмана по следующей формуле:

Константа сравнения — 1,23. Если значение «Z-счета» < 1,23, то это свидетельствует о высокой вероятности банкротства предприятия, тогда как значение «Z-счета» > 1,23 показывает о низкой вероятности банкротства. Для оценки вероятности банкротства акционерных обществ Э. Альтманом предложена пятифакторная модель прогнозирования: «Z-счет» = 1,2 Коб + 1,4 Кч.п + 3,3 Кб.п. + 0,6 Кс.к. + 1,0 Ко.а, где Коб - Доля оборотных активов в валюте бухгалтерского баланса; Кч.п — рентабельность (убыточность, «-») всех активов, рассчитанная по чистой прибыли (убыткам); Кб.п. — рентабельность (убыточность, «-») всех активов, рассчитанная по общей (балансовой) прибыли (убыткам); Кс.к - отношение рыночной стоимости собственного капитала акционерного общества (рыночной стоимости всех акций) к стоимости заемного капитала; Ко.а — оборачиваемость всех активов (в количестве оборотов). Российские ученые предлагают следующую модифицированную модель прогнозирования потенциального банкротства (для предприятий всех форм собственности): «Z-счет» = 8,38 К1 + К2 + 0,054 К3 + 0,63 К4, где К1 — доля оборотного капитала в валюте бухгалтерского баланса; К2 — рентабельность собственного капитала, рассчитанная по чистой прибыли; К3 — оборачиваемость всех активов (в количестве оборотов); К4 — рентабельность (убыточность, «-») всех затрат (издержек производства и обращения). При значении «Z-счета» менее 0 вероятность банкротства максимальная (90-100 %), 0-0,18 - высокая (60-90 %); 0,18-0,32 - средняя (35-60 %); 0,32-0,42 - низкая (15-35 %); больше 0,42 — минимальная (до 10 %). В процессе дальнейшего анализа основное внимание уделяется установлению причин потенциального банкротства и разработке мер по его предупреждению, укреплению финансовой стабильности предприятия, успешному экономическому и социальному развитию. Совокупный показатель оценки предстоящего банкротства («Z-счет») имеет весьма вероятностный характер, и на его размер большое влияние оказывает инфляция. В связи с этим необходимо комплексное и глубокое изучение системы показателей оценки финансовой стабильности предприятия, рассмотренных в данной главе, и прежде всего показателей ликвидности бухгалтерского баланса, деловой активности, структуры и эффективности использования капитала, рентабельности, эффективности и интенсификации хозяйствования. Глубокий анализ системы показателей финансовой стабильности предприятия в увязке с изучением и оценкой степени выполнения планов и динамики основных показателей текущей (основной), операционной (неосновной) и другой деятельности предприятия позволит правильно оценить его финансовую устойчивость, вероятность банкротства, принять меры оптимального функционирования субъекта предпринимательской деятельности, успешного экономического и социального развития

Одним из основных источников формирования экономического потенциала предприятия является собственный капитал. Как отмечалось ранее, в условиях рыночной экономики за счет собственного капитала обычно полностью формируются основные средства (по остаточной стоимости), другие долгосрочные и нематериальные активы и минимально — оборотные средства. При установлении источников формирования товарных запасов и других текущих активов предприниматели учитывают процентные ставки за кредит и ставки дивидендов. Чем больше у предприятия источников собственных средств, тем легче ему справиться с неурядицами рыночной экономики. Вот почему руководители предприятий и менеджеры проявляют излишнюю предприимчивость в наращивании собственного капитала путем создания за счет прибыли всевозможных резервов и специальных фондов или прямого зачисления части прибыли в источники собственных средств. Многие западные экономисты считают, что собственный капитал должен составлять не менее 50 % в активах предприятия. Стандарт Европейского экономического сообщества (Европейского союза) предусматривает долю источников собственных средств в активах предприятия (фирмы) не ниже 60 %. В этом случае кредиторы будут чувствовать себя спокойно, так как все заемные средства могут быть полностью компенсированы собственностью предприятия. В зарубежной практике менеджмента долю источников собственных средств в активах предприятия принято называть коэффициентом финансовой независимости (Кфин. нез). Размер источников собственных средств предприятия зависит от специфики и объемов текущей (основной), операционной (неосновной) и другой его деятельности, скорости обращения активов и пассивов, возможностей и целесообразности привлечения кредитов банка, кредиторской задолженности, других заемных источников средств. Зарубежные и отечественные экономисты к источникам собственных средств приравнивают долгосрочные кредиты банков и долгосрочные займы, так как они выдаются на длительный срок (более одного года). Собственный капитал плюс долгосрочные кредиты и займы в совокупности составляют перманентный (постоянный) капитал предприятия. По данным третьего раздела бухгалтерского баланса собственный капитал акционерного общества «Торговый дом» на конец года составил 6269 млн р. и за год возрос на 511 млн р. (6269 — 5758), или на 10,7 %, в то время как валюта баланса увеличилась на 8,5 % [(10 759 - 9917): 9917 х 100]. Доля собственного капитала в активах предприятия (Кфин.нез) составила на начало года 58,1 % (5758: 9917 х 100) и на конец года - 58,3 % (6269: 10 759 х 100), что значительно выше уровня, установленного международными стандартами. Значительная часть собственного капитала отражается в четвертом разделе бухгалтерского баланса «Доходы и расходы» (превышение доходов над расходами). По четвертому разделу баланса ОАО «Торговый дом» превышение доходов над расходами составило на начало года 337 млн р., на конец — 346 млн р. и за отчетный год возросло на 9 млн р. (346 — 337). Следовательно, совокупный собственный капитал на начало отчетного года равен 6095 млн р. (5 758 + 337), на конец — 6615 млн р. (6 296 + 346). Реальный рост совокупного собственного капитала по торговому предприятию за отчетный год составил 520 млн р. (6615 — 6095). Доля совокупного собственного капитала в активах розничного торгового предприятия составила на начало года 61,5 % (6 095:9 917 х 100) и на конец года - 61,5 % (6 615: 10 759 х 100). Следовательно, доля источников собственных средств в активах ОАО «Торговый дом» превышает норматив, установленный Стандартом ЕС. Оценка состава и структуры собственного капитала фирмы «Торговый дом» приведена в табл. 5.16. Основное место в собственном капитале торгового предприятия занимают уставный фонд (капитал), добавочный капитал (фонд) и прибыль. Причем доля прибыли в собственном капитале значительно возросла при снижении доли других источников собственных средств. Перманентный (постоянный) капитал по торговому предприятию составил на начало года 6698 млн р. (6095 + 603), на конец года — 7218 млн р. и за год возрос на 520 млн р., или на 7,8 % (520: 6698 х 100). Доля перманентного капитала в активах предприятия (коэффициент финансовой устойчивости) равна на начало года 67,5 % (6698: 9917 х 100) и на конец года — 67,1 % (7218: 10 759 х 100). Следовательно, акционерное предприятие «Торговый дом» обеспечено в достаточных размерах источниками собственных и приравненных к ним средств. При проведении анализа собственного капитала решаются две задачи: 1) проверяют обеспеченность им предприятия; 2) изучают эффективность использования источников собственных средств. При решении первой задачи определяют оптимальную потребность в собственном капитале и сравнивают ее с фактическим наличием источников собственных средств. Излишек собственного капитала нередко ведет к неэффективному его использованию, недостаток вызывает финансовые затруднения. В зарубежной и отечественной аналитической практике рассчитывают и изучают следующие показатели обеспеченности собственным капиталом (Коб.соб.): Коб.соб1 = (Собственный капитал / Активы предприятия)*100% Коб.соб2 = (Собственный капитал / Внеоборотные активы)*100% Коб.соб3 = (Собственный капитал / Текущие (оборотные) активы)*100% Коб.соб4 = (Перманентный капитал / Активы предприятия)*100% Коб.соб5= (Перманентный капитал / Внеоборотные активы)*100% Коб.соб6= (Перманентный капитал / Текущие (оборотные) активы)*100% По данным табл. 5.2 и 5.3 определим показатели обеспеченности фирмы «Торговый дом» источниками собственных средств. Результаты расчетов оформим в виде табл. 5.17.

Отечественными и зарубежными экономистами рекомендуется изучать коэффициент покрытия оборотными средствами собственного капитала как отношение текущих активов к общей сумме источников собственных средств. По ОАО «Торговый дом» он составил: • на начало года 4323: 6095 = 0,709, или 70,9 %; • на коней года 4799: 6615 = 0,725, или 72,5 %. Следовательно, текущие активы покрывают собственный капитал предприятия на начало года на 70,9 % и на конец года — на 72,5 %. Обеспеченность собственного капитала оборотными средствами за отчетный год возросла на 1,6 % (72,5 - 70,9). Важным вопросом анализа является изучение и оценка эффективности использования собственного капитала. Для этого прежде всего определяют источники собственных средств, вложенные в оборотные активы. Они рассчитываются вычитанием из общей суммы собственного капитала, рассчитанного по данным третьего и четвертого разделов бухгалтерского баланса, внеоборотных активов (итог первого раздела баланса). При расчете необходимо иметь в виду, что основные средства, капитальные вложения, долгосрочные финансовые вложения и нематериальные активы частично или полностью могут быть сформированы за счет долгосрочных кредитов и других заемных источников средств. По торговому предприятию источники собственных оборотных средств составили (млн р.): • на начало года 6095 - 5594 = 501; • на конец года 6615 - 5960 = 655. Таким образом, собственный оборотный капитал ОАО «Торговый дом» за отчетный год возрос на 154 млн р. (655 — 501), или на 30,7 % (154: 501 х 100). На его размер положительно повлияло увеличение источников собственных средств (на 520 млн р.) и отрицательно — рост внеоборотных активов (на 366 млн р.). Источники собственных оборотных средств можно также определить вычитанием из итога второго раздела актива бухгалтерского баланса долгосрочных обязательств, краткосрочных кредитов, краткосрочных 'заемных средств, краткосрочной кредиторской задолженности и других краткосрочных обязательств. Для измерения влияния текущих активов, долгосрочных и краткосрочных обязательств на собственный оборотный капитал анализируемого предприятия составляют табл. 5.18. Рост текущих активов на 476 млн р. положительно повлиял на формирование собственного оборотного капитала. Увеличение долгосрочных и краткосрочных кредитов и займов, а также кредиторской задолженности сократило потребность в собственном оборотном капитале на 322 млн р. Коэффициент обеспеченности собственным оборотным капиталом рассчитывают и изучают как отношение источников собственных оборотных средств к итогу второго раздела актива бухгалтерского баланса. Коэффициент обеспеченности собственным оборотным капиталом (долевое участие источников собственных средств в.формировании оборотных активов) по фирме «Торговый дом» составил: • на начало года 501: 4323 - 0,116, или 11,6 %; • на конец года 655: 4799 = 0,136, или 13,6 %. Инструкцией по анализу и контролю за финансовым состоянием и платежеспособностью субъектов предпринимательской деятельности минимальный коэффициент обеспеченности собственными оборотными средствами для предприятий торговли и общественного питания установлен в размере 0,1, т.е. 10 %. Таким образом, фактическое значение коэффициента обеспеченности собственным оборотным капиталом по фирме «Торговый дом» на начало и конец отчетного года значительно превышает норматив. Обобщим результаты анализа использования торговым предприятием собственного капитала, составив табл. 5.19 (с. 390). Необходимо также определить и изучить коэффициент долгосрочного привлечения заемного капитала (КДШ|Г) как отношение долгосрочных кредитов и займов к перманентному капиталу. По акционерному обществу «Торговый дом» коэффициент долгосрочного привлечения заемного капитала равен: • на начало года 603: (6095 + 603) = 0,090, или 9,0 %; • на конец года 603: (6615 + 603) = 0,084, или 8,4 %. В процессе анализа выявляют случаи иммобилизации источников собственных средств в дебиторскую задолженность, в перерасходы средств специальных фондов, резервов, целевого финансирования, в затраты на капитальное строительство и т.п. Для определения суммы иммобилизации собственного капитала в дебиторскую задолженность необходимо сопоставить ее с соответствующей кредиторской задолженностью. Иммобилизация источников собственных средств в капитальное строительство устанавливается по данным текущего учета сравнением затрат по капитальному строительству с их источниками. У торгового предприятия кредиторская задолженность на начало и конец года значительно превышала дебиторскую (см. табл. 5.2 и 5.3). Следовательно, иммобилизации собственного капитала в покрытие дебиторской задолженности не было. Однако если определить и изучить покрытие отдельных видов дебиторской задолженности кредиторской, то иммобилизация собственного капитала в дебиторскую задолженность на конец отчетного года составила 66 млн р. (см. данные табл. 5.11). Для оценки эффективности использования источников собственных средств может быть определен и изучен размер товарооборота, доходов и прибыли в расчете на один рубль собственного капитала. Эти показатели должны анализироваться за длительный период времени, поскольку реальные поступления от крупных инвестиций обычно материализуются за три года и более. Одним из основных показателей оценки эффективности использования собственного капитала является рентабельность, определяемая отношением прибыли (в расчет желательно включать чистую прибыль) к среднегодовым остаткам источников собственных средств. Формулу расчета рентабельности собственного капитала можно преобразовать, и приемом цепных подстановок измерить влияние на ее размер изменения рентабельности продаж, фондоотдачи активов и обеспеченности активами собственного капитала. Алгоритм расчета влияния указанных факторов на рентабельность собственного капитала следующий:

Для обобщающей оценки эффективности использования источников собственных средств следует определить их долевое участие в товарных запасах. Долевое участие собственного капитала в формировании запасов товаров может быть рассчитано вычитанием из товарных остатков кредиторской задолженности поставщикам и покупателям и кредитов банка, полученных под эти ценности. При этом товарные запасы включаются в расчет по полной себестоимости, куда входят их отпускная стоимость, транспортные расходы на остаток товаров и налоги по приобретенным товарно-материальным ценностям. По фирме «Торговый дом» долевое участие собственного капитала в товарных запасах составило (в млн р.): • на начало года (3305 + 89) - (455 + 2209) = 730; . на конец года (3584 + 101) - (406 + 2596) = 683. Источники собственных средств в формировании товарных запасов за отчетный год уменьшились на 47 млн р. (683 - 730), или на 6,4 % (47: 730 х 100). Процент долевого участия собственного капитала в запасах товаров равен (%): ■ на начало года 730: (3305 + 89) х 100 = 21,5; • на конец года 683: (3584 + 101) х 100 = 18,5. Снижение процента долевого участия источников собственных средств в формировании товарных запасов указывает на ухудшение финансового состояния торгового предприятия. Необходимо отметить, что кредиторская задолженность поставщикам и покупателям за товары одновременно является источником покрытия соответствующей дебиторской задолженности, что следует учитывать при определении долевого участия собственного капитала в формировании товарных запасов. По анализируемому предприятию задолженность покупателей и заказчиков на начало и конец года соответственно составила 28 млн р. и 45 млн р. Следовательно, реальное участие источников собственных средств в покрытии запасов товаров равно (млн р.): • на начало года (3305 + 89) - 455 - (2209 - 28) = 758; • на конец года (3584 + 101) - 406 - (2596 - 45) = 728. Реальное участие собственного капитала в формировании товарных запасов за год снизилось на 30 млн р. (728 - 758), или на 4,0 % (30: 758 х 100). Далее переходят к анализу соотношения заемного и собственного капитала в формировании активов предприятия. Для этого определяют коэффициент финансового риска (КфИН риск) как отношение кредитов, займов и кредиторской задолженности к источникам собственных средств. Коэффициент финансового риска нередко называют коэффициентом финансового леверид-жа. Он показывает, какая часть активов предприятия финансируется банками и кредиторами. Если отношение привлеченных источников средств к собственному капиталу равно единице, это значит, что половина активов предприятия формируется за счет заемного капитала. Высокий коэффициент финансового риска (больше 1,0) — неблагополучная с экономической точки зрения ситуация, когда значительную часть доходов предприятие вынуждено отдавать в виде процентов по кредитам и займам. Другие показатели оценки обеспеченности и эффективности использования собственного капитала рассмотрены в § 5.3. Анализ источников собственных средств должен быть направлен на разработку рекомендаций по формированию оптимального их уровня и повышению эффективности использования.

|