Спрос на деньги

Виды спроса на деньги. Известно, что деньги выполняют ряд технических функций (средство обращения, средство платежа), а также функцию средства сбережений (накопления). Поэтому желание иметь деньги, или спрос на деньги, связано с выполнением именно данных функций. В современной теории денег принято выделять: а) операционный спрос на деньги (Dn^); б) спекулятивный спрос на деньги (Dm2). Операционный спрос на деньги. Данная разновидность спроса на деньги связана с желанием домашних хозяйств иметь деньги «при себе» как техническое средство для совершения сделок купли-продажи, платежей и т. п. (см. рис. 13.4). Не случайно операционный спрос на деньги часто обозначают как трансак-ционный, или частичный, спрос, подчеркивая тем самым выполнение деньгами исключительно технических функций обмена. Номинальный операционный денежный спрос — та сумма денег, которую домашние хозяйства хотели бы иметь под рукой, в любой момент легко доступной как техническое средство. Физически операционный спрос предстает в виде наличных денег или остатков на текущих счетах (до востребования) в сберегательных кассах или банках. Номинальный операционный денежный спрос (денежные остатки), деленный на уровень цен, есть реальные денежные остатки (оперативная покупательная сила населения). Спрос на деньги как техническое средство сделок определяется рядом факторов. Для начала выделим самое простое: а) уровень номинального денежного дохода домашних хозяйств; б) скорость движения денег (см. рис. 13.4).

Чем больше объем располагаемого денежного дохода в секторе домашних хозяйств, тем больше будет операционный спрос на деньги. Разрыв между денежным доходом и номинальным денежным спросом требует искать дополнительные факторы формирования денежных остатков у домашних хозяйств. Есть смысл обратить внимание на скорость оборота национальной денежной единицы. Чем выше скорость движения денег, тем меньше будет спрос на деньги как техническое средство. Принято считать, что в определенных границах операционный спрос на деньги не зависит от уровня ссудного процента (z). Утверждается, что домашнее хозяйство вне зависимости от складывающейся нормы ссудного процента всегда будет держать под рукой, т. е. в высоколиквидной форме, определенную часть денежного дохода. Данная ситуация представлена на рис. 13.5. Положение линии операционного спроса (Dm1) отражает абсолютную неэластичность объема такого трансакционного спроса на деньги от нормы ссудного процента. Но так ли это на самом деле? Модель управления наличностью. Операционные деньги состоят из наличных денег, которые находятся в домашних хозяйствах, и денег безналичных, размещенных на банковских счетах до востребования. Считается, что с таких счетов домашние хозяйства имеют возможность снять деньги в любой момент, к тому же даже не обращаясь в обслуживающий банк (используются чеки, пластиковая карта и т. п.). Поэтому есть основание все такие «горячие деньги» рассматривать как реально имеющиеся на руках, т. е. как наличные деньги.

Каждому из нас обладание наличными деньгами сулит определенное удобство. В любой момент можно без особых хлопот оплатить мелкие покупки. Использование наличных денег позволяет не раскрывать время, место и характер сделки (платежа). Нет необходимости по поводу каждой покупки специально посещать банк, теряя при этом свободное время («издержки стоптанных ботинок»). Особый спрос на наличные деньги всегда связан с функционированием теневой экономики (может составлять от 10 до 40% денежного оборота), со стремлением некоторых граждан скрывать реальные доходы. Вариант поведения домашнего хозяйства, предпочитающего иметь весь денежный доход под рукой, полностью игнорируя интерес к банковскому проценту, представлен на рис. 13.6. На представленном выше рисунке видно, что два раза в месяц домашнее хозяйство получает свой денежный доход (зарплата, аванс и т. д.), но предпочитает держать его в наличной форме, расходуя равномерно. Когда сумма денег истрачена, поступает новая порция, и процесс повторяется. Вместе с тем обладание наличными деньгами приводит к тому, что домашнее хозяйство теряет особый денежный доход — не дополучает банковский процент по депозитам. Вывод: чем меньше у домашнего хозяйства остаток наличных денег, чем чаще придется посещать банк (возрастит «издержки стоптанных ботинок»), тем больше будут депозит ный остаток и доход по банковским процентам. Модель Баумоля — Гобина. Разработчики данной модели управления денежной наличностью (середина 50-х годов XX века) — американские экономисты У. Баумоль и Дж. Гобин — исходили из того, что население все же предпочитает иметь банковские вклады и получать соответствующие процентные дохо-

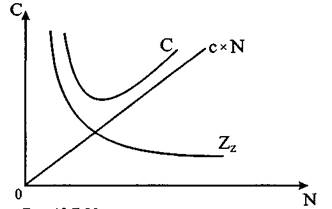

Рис. 13.6. Изменение остатков наличных денег при отсутствии срочных банковских депозитов ды. «Экономический человек» воздерживается от того, чтобы весь денежный доход снимать со счета и держать в домашних условиях в виде наличности. Поэтому такому рациональному человеку необходимо определить для себя оптимальное количество посещений банка. Так, чтобы и процентов получить побольше, и издержки от посещения банка свести к минимуму. Предположим, денежная сумма (М) равна 1000 талеров, а запланированное количество посещений банка клиентом равно 2 — одно в самом начале года и другое в середине года. Тогда на начало года сумма наличности (после первого посещения) будет равна М / 2, на середину года (перед вторым посещением) также М / 2, а на конец года будет равна нулю. Средний остаток (М /2 + 0):2 + М/2) составит 3/4 М. При N посещений банка и снятии каждый раз денежной суммы в размере М / N среднее количество наличных денег на руках будет составлять М /2 N денежных единиц. Чем меньше будет значение М / 2 N, тем меньше будут потери у домашнего хозяйства в виде недополученного процента по денежному вкладу, тем больше будут издержки, связанные с посещением банка (потеря свободного времени, транспортные расходы и т. п.). Если «издержки стоптанных ботинок» на одно посещение банка составят «с», тогда общие издержки на посещение банка в течение года будут равны с х N. Если уровень процентной ставки по срочным депозитам составит z, то потери домашнего хозяйства в виде недополученных процентов по срочному депозиту(Ег) будут равны произведению средней величины наличных денег на руках в течение года на процентную ставку: М / 2 N х z.

Рис. ld.7. Модель управления наличностью 391 Совокупные издержки (С), связанные с принятой моделью управления наличностью, составят: С = М / 2N х z + с х N. Графически зависимость совокупных издержек от суммы недополученных процентов и издержек посещения банка в течение года отражена на рис. 13.7. На рис. 13.7 видно, что «издержки стоптанных ботинок» (с х N) увеличиваются прямо пропорционально вслед за увеличением числа посещений банка. Масса недополученного процентного дохода от денежного вклада (Zz), наоборот, непрерывно снижается вслед за увеличением числа посещений банка (М / 2N х z). Обратим внимание на то, что до тех пор, пока сумма недополученных процентов по срочным депозитам превышает издержки, связанные с посещением банка, совокупные издержки хранения денег имеют тенденцию к снижению. Их минимальный уровень соответствует точке пересечения линий издержек посещения банка и недополученных процентов. Как только «издержки стоптанных ботинок» (с х N) начинают превышать сумму недополученных процентов, совокупные издержки обязательно возрастают (63, стр.310-313). Концепция «предпочтения ликвидности» Кейнса. В своей знаменитой работе «Общая теория занятости, процента и денег» (1936) известный английский экономист Дж. М. Кейнс рассматривает деньги как одну из разновидностей богатства. Причем такого богатства, для которого характерна высокая степень ликвидности. Располагая денежным богатством, без особых хлопот и дополнительных затрат, без посредников и специальных операций можно легко выполнить возникшие финансовые обязательства. Денежная форма богатства позволяет избежать многие риски — риск банкротства банка, риск зависимости от кредитно-финансового учреждения, риск обесценения правительственных и других ценных бумаг и т. п. Люди держат на руках деньги в качестве страхового запаса на случай непредвиденных обстоятельств. Поэтому Дж. М. Кейнс утверждал, что спрос на наличные деньги зависит от того, насколько в обществе ценится обладание высокой ликвидностью. Сама же оценка особой полезности денежного богатства и его свойства высокой ликвидности в свою очередь зависят от ряда экономических и политических факторов. Спрос на деньги по мотиву предосторожности отрицательным образом зависит от ставки процента. Повышение процентной ставки должно стимулировать отказ от свободных денег и уменьшать «спрос на деньги как сохранение стоимости, понижение — усиливать интерес к спросу на денежные остатки. Спекулятивный спрос на деньги. В данном случае речь идет о втором компоненте спроса на деньги — спросе на деньги с целью приобретения финансовых активов (облигаций, акций и т. д.). Данная разновидность спроса определяется стремлением получать доход с денежного капитала. Спекулятивный спрос на денежные остатки основан на обратной зависимости между ставкой процента и курсом ценных бумаг (облигаций). Если процентная ставка повышается, то рыночный курс ценной бумаги снижается. Наоборот, если процентная ставка снижается, то рыночный курс акции повышается. Поэтому можно получить выигрыш, купив бумаги в тот период, когда процентная ставка высокая, и продав их, когда она низкая. На рис. 13.8 в виде кривой обозначен спрос на деньги как активы. Видно, что существует обратная зависимость между номинальной ставкой ссудного процента и величиной спекулятивного спроса на деньги. Перемещение по кривой отражает изменение спроса на деньги в зависимости от нормы ссудного процента: Dm2 = f(Z)- Обратная зависимость между величиной нормы ссудного процента и спросом на деньги как активы (облигации, привилегированные акции и т.п.) объясняется механизмом ценообразования на ценные бумаги с фиксированным доходом (см. ч. 2, глава 12). Повышение нормы ссудного процента автоматически вызывает снижение рыночного курса ценных бумаг. Это оз-

Рис. 13.8. Зависимость объема спекулятивного спроса на деньги от нормы ссудного процента начнет, что они становятся дешевле и, следовательно, более доступными для широкой публики. Как только это произойдет, тут же возрастает спрос на деньги как средство приобретения ценных бумаг, т. е. спрос на деньги как денежный капитал и средство инвестирования. Наоборот, под воздействием снижения нормы ссудного процента возрастает рыночная цена ценных бумаг, спрос на них сдерживается, следовательно, сокращается и спрос на денежные активы. Дж. М. Кейнс исходил из предположения, что люди постепенно привыкают к определенной величине процентной ставки. Чем ниже ставка опускается, тем больше покупателей ценной бумаги уверены в том, что она быстро вернется к своему нормальному уровню. Поэтому они не будут стремиться к немедленной скупке ценных бумаг, а будут копить деньги в ожидании повышения процентной ставки и, следовательно, снижения цены титулов. Потребность в спекулятивной наличности, эластично связанной с процентной ставкой, становится высоко эластичной, как только эта ставка достигнет крайне низкого уровня При формировании спекулятивного спроса на деньги следует учитывать возникающие финансовые и прочие риски на активы (6, т. 2, стр. 299; 39, стр. 562). Общий спрос на деньги. Такой спрос формируется как сумма операционного спроса (включая спрос на ликвидность) и спекулятивного спроса на деньги с целью приобретения активов: Dm = Dml + Dm2, где Dml и Dm2 есть соответственно операционный и спекулятивный спрос на деньги. Графически представим это следующим образом (см. рис. 13.9). Под воздействием операционного спроса (Dml) график спекулятивного спроса (Dm2) решительно смещается вправо и тем самым определяется положение кривой общего спроса на день-

Рис. 13.9. Формирование общего спроса на деньги 394 ги (Dm). Положение кривой общего спроса на деньги соответствует определенному уровню ВВП, а перемещение по кривой отражает изменение объема кассовой наличности в зависимости от уровня процентной ставки (Z).

|