КОМБИНАЦИЯ ИЗ ДВУХ СКОЛЬЗЯЩИХ СРЕДНИХ

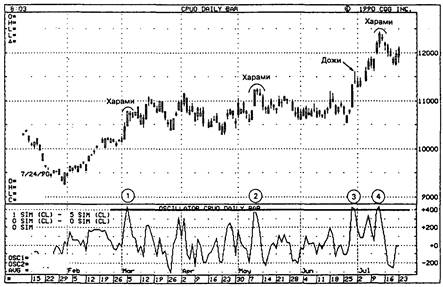

Существует множество вариантов использования комбинации из двух скользящих средних. Один из них — в качестве осциллятора или индикатора перекупленности/перепроданности. Этот индикатор определяют как разность между длинным и коротким скользящими средними. Его значения могут быть как положительными, так и отрицательными. Величина выше нуля означает, что короткое скользящее среднее находится над длинным. Всякая величина ниже нуля означает, что короткое скользящее среднее расположено под длинным. Таким образом, сопоставляется темп движения обеих кривых. Это связано с тем, что, как говорилось ранее, короткое скользящее среднее более чувствительно к последним изменениям цен. И если оно сравнительно намного выше (или ниже) длинного скользящего среднего, то рынок считается перекупленным (перепроданным). Другой вид применения комбинации двух скользящих средних — наблюдение за их пересечениями. Если короткое скользящее среднее пересекает длинное, то это может быть ранним признаком изменения тенденции. Характерный бычий сигнал — короткое скользящее, пересекающее длинное снизу вверх. Японские аналитики называют подобное пересечение «золотой крест» (golden cross). Допустим, 3-дневное скользящее пересекает 9-дневное снизу вверх: это и есть золотой крест. Обратная ситуация в Японии именуется «мертвый крест» (dead cross). Это медвежий сигнал, который появляется тогда, когда короткое скользящее среднее пересекает длинное сверху вниз. Для получения краткосрочного индикатора перекупленности/перепроданности некоторые аналитики соизмеряют текущую цену закрытия с 5-дневным скользящим средним. (См. рис. 13.4.) Например, если 5-дневное среднее равно 1,10 долл., а сегодняшняя цена закрытия — 1,14, то показатель перекупленности составляет 0,04 долл. В данном примере нижняя кривая графика представлена разностью между значением текущей цены закрытия и 5-дневным скользящим средним. Из графика видно: когда эта кривая достигает отметки перекупленности около 400 пунктов (т.е. 0,04 долл.), рынок становится уязвимым — особенно, если это сопровождается подтверждающим медвежьим сигналом свечей. На временном отрезке 1 показание перекупленности дополняется моделью «харами», на отрезке 2 появляется еще одна. харами, на отрезке 3 — дожи, на отрезке 4 — опять харами. Выходом из состояния перекупленности может быть либо снижение цен, либо их переход в нейтральный торговый коридор. В анализируемом случае перекупленность на отрезках 1 и 3 была снята переходом в нейтральный коридор. На отрезках 2 и 4 цены упали. В условиях перекупленного рынка обычно не следует открывать короткие позиции. Однако обладателям длинных позиций принять защитные меры необходимо. Обратное справедливо для состояний перепроданности.

Рис. 13.4. Медь — сентябрь 1990. дневной график (комбинация двух скользящих средних со свечами)

Рис. 13.5. Немецкая марка — сентябрь 1990, дневной график (комбинация двух скользящих средних со свечами) Комбинацию из двух скользящих средних можно графически представить в виде двух кривых, наносимых на ценовой график. Как отмечалось ранее, когда короткое скользящее среднее пересекает длинное снизу вверх, образуется так называемый золотой крест. Подобное пересечение является бычьим сигналом. На рис. 13.5 представлены бычий золотой крест и основание «сковорода». Формирование «сковороды» было подтверждено окном, появившимся 2 июля. Обратите внимание, что в первой половине июля окно выступило в роли уровня поддержки и что потом, по мере роста цен, эту роль выполняла кривая короткого скользящего среднего. Разность между двумя скользящими средними также используется для выявления расхождений (divergences). По мере повышения цен короткое скользящее среднее должно расти быстрее по сравнению с длинным, то есть положительные значения кривой разности должны расти. Если цены идут вверх, а разность между скользящими сокращается, — это сигнализирует о том, что короткое скользящее среднее теряет темп, выдыхается. Значит, подъем может скоро закончиться. На рис. 13.6 представлена гистограмма двух скользящих средних.

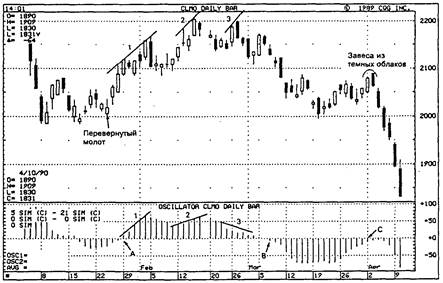

Рис. 13.6. Сырая нефть — июнь 1990, дневной график (комбинация двух скользящих средних со свечами) На отрезках I и 2 рост цен сопровождался увеличением положительной разности между коротким и длинным скользящими средними. Значит короткое скользящее среднее растет быстрее длинного, что ясно указывает на продолжение восходящей тенденции. Отрезок 3 — это период осложнений на рынке. Подъем на 0,50 долл., который начался 23 февраля, отразился в сокращении разности между скользящими средними. Это говорит об ослаблении темпа короткого скользящего среднего. Если учесть образование завесы из темных облаков, то совокупность этих признаков указывает на возможность ценового отката. Из гистограммы также видно, когда короткое скользящее среднее пересекает длинное снизу вверх, а когда — сверху вниз. В первом случае гистограмма поднимается выше нулевой отметки, во втором — опускается ниже. Таким образом, если показатель осциллятора меньше О, то налицо медвежий мертвый крест; а если больше, то это бычий золотой крест. В области А наблюдался золотой крест, а за несколько дней до него — бычий перевернутый молот. В области В был мертвый крест. В области С цены росли, но короткое скользящее среднее так и не сумело подняться выше длинного (т.е. осциллятор оставался ниже 0). Кроме того, с образованием 2 и 3 апреля завесы из темных облаков прозвучал еще один медвежий сигнал.

Рис. 13.7. Облигации — сентябрь 1990, дневной график (MACD со свечами)

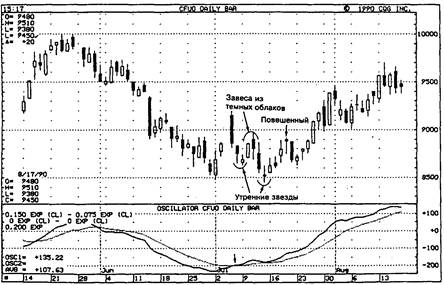

Рис. 13.8. Кофе — сентябрь 1990, дневной график (MACD со свечами)

Индикатор MACD представлен двумя линиями (см. нижний график на рис. 13.7). Более подвижная сплошная линия — это сигнальная линия. Сигнал к продаже возникает в том случае, когда сигнальная линия пересекает пунктирную, более сглаженную, сверху вниз. В данном примере медвежий потенциал двух медвежьих моделей поглощения был усилен медвежьими пересечениями индикаторов MACD (см. стрелки). На рис. 13.8 видно, что в начале июля сигнальная линия MACD поднялась над более медленной (см. стрелку). Это являлось серьезным указанием на возможный разворот цен. Если посмотреть на график свечей, то выясняется, что бычий характер первой утренней звезды был аннулирован завесой из темных облаков. Падение цен от этой завесы завершилось появлением еще одной утренней звезды. После временного отката, отмеченного повешенным, возобладала подъемная сила рынка.

|