Задание на практическую работу

Вводная часть ООО «Фантазия» учреждено в 2010 году. Зарегистрировано в Октябрьском районе г. Саратова по адресу: г.Саратов 410056, ул. Хользунова 16\36. ИНН: 6414698320 КПП 643301001 ОКВЭД 52 занимается оптовой и розничной торговлей бытовой химией Применяется общая система налогообложения. ООО «Фантазия» имеет расчетный счет № 407012810056786700098 В КБ ОАО «Россельхозбанк» корреспондирующий счетсчет 30101810200000000111 БИК 044525111 НЕОБХОДИМО · рассчитать налог на прибыль на основе следующих данных (расчет произвести в таблице): Таблица

· Ознакомиться с порядком заполнения налоговой декларации по налогу на прибыль

Налоговая декларация – это отчёт налогоплательщика перед государством за полученную прибыль от предпринимательской деятельности и уплаченную за неё плату, то есть налог. Декларацию по налогу на прибыль сдают налогоплательщики этого налога. Ими являются: Российские организации. Иностранные организации, которые осуществляют свою предпринимательскую деятельность на территории нашей станы через постоянные представительства. Иностранные организации, которые получают доход от источников, находящихся на территории нашей страны. Об этом говорится в ст. 246 НК РФ. ОТЧЁТНЫЙ ПЕРИОД Отчётным периодом по этому налогу признаётся: 1 квартал; 1 полугодие; 9 месяцев. По итогам каждого отчётного периода необходимо сдавать в налоговый орган расчёт по авансовым платежам. Для некоторых организаций, чья средняя квартальная выручка за последние 4 квартала подряд превысила 10 млн. рублей. Для вновь созданных предприятий этот лимит несколько ниже – всего 3 млн. рублей. Для таких предприятий отчётным периодом является месяц. СРОКИ СДАЧИ Сдавать декларацию по итогам года нужно до 28 марта следующего года после налогового. Расчёты по авансовым платежам сдают до 28 числа следующего месяца. То есть за 1-ый квартал необходимо сдать до 28 апреля, за 2-ой квартал – до 28 июля, за 3-ий квартал – до 28 октября. Если предприятие уплачивает авансовые платежи каждый месяц, то сдавать расчёт нужно до 28 числа отчётного месяца. Например, за январь нужно сдать расчёт до 28 января, за февраль – до 28 февраля и т.д. ШТРАФЫ Если налогоплательщик не сдаёт вовремя декларацию по налогу на прибыль, то с него взыскивается штраф в размере в размере 5% от суммы налога, указанной в декларации. Законодательством установлен максимальный и минимальный размер штрафа – 30% от указанной суммы и 1 000 рублей соответственно. Если налогоплательщик не заплатил вовремя налог на прибыль, то на него также накладываются штрафные санкции. Если будет доказано, что налогоплательщик не уплатил штраф не по своей вине, сумма штрафа будет составлять 20% от неуплаченной суммы. Если будет доказан вина налогоплательщика, то сумма штрафа возрастает в 2 раза – 40% от неуплаченной суммы. В течение года, либо каждый квартал, либо каждый месяц, предприятия уплачивают авансовые платежи по этому налогу. КАК ЗАПОЛНИТЬ ДЕКЛАРАЦИЮ ПО НАЛОГУ НА ПРИБЫЛЬ налоговая декларация по налогу на прибыль состоит из: Титульного листа – Лист 01. Подраздела 1.1 Раздела 1 Листа 02. Приложения № 1 и № 2 к Листу 02. КОД НАЛОГОВОГО ПЕРИОДА Если предприятие уплачивает авансовые платежи по налогу на прибыль ежеквартально, то необходимо указывать следующие коды налогового периода: 21 – это за 1-ый квартал; 31 – за полугодие; 33 – за 9 месяцев; В годовой декларации проставляется «34», как код налогового периода. Если же компания сдаёт расчёт по авансовым платежам ежемесячно, то код налогового периода устанавливается в границах от «35» до «46» подряд, то есть «35» – это январь, а «46» – год. «50» указывают когда обозначают последний налоговый период перед реорганизацией. Титульный лист Заполняя Титульный лист декларации, налогоплательщик должен указать: ИНН и КПП, который был присвоен ему при регистрации. Если сдаётся декларация за обособленное подразделение, то КПП указывается его. Номер корректировки. Если декларация подаётся впервые, то необходимо указать «0», если же она уже корректировалась, то «1», «2» и так далее по количеству раз корректировки. Код периода, за который предоставляется декларация в соответствии с вышеуказанным Приказом. Код налогового органа. Они приведены в Приложении № 1 Приказа. Полное наименование организации или обособленного подразделения. ОКВЭД. Контактные данные налогоплательщика. Количество листов декларации и количество листов тех документов, которые подтверждают сведения из декларации. Инструкция по заполнению - приводится в Приложении № 3 к Порядку заполнения налоговой декларации по налогу на прибыль организаций, утверждённой Приказом ФНС России от 22. 03. 2012года № ММВ-7-3/174@ в редакции Приказа ФНС России от 04. 11. 2013года № ММВ-7-3/501@. Источник: http://buhonline24.ru/nalogi/na-pribyl/deklaracija-po-nalogu-na-pribyl.html Скопировано с сайта © http://buhonline24.ru/

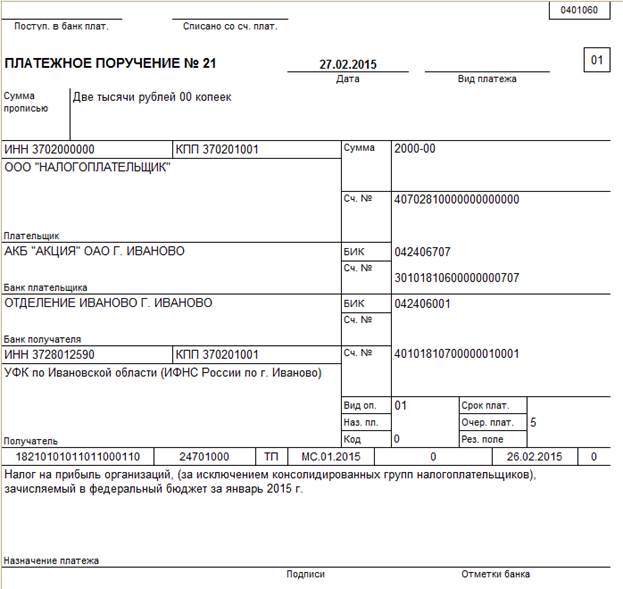

· Оформить платежное поручение по перечислению суммы годового налога в бюджет на основе нижеприведенного примера-образца:

· Оформить платежное поручение на перечисление штрафа в сумме 25000 за несвоевременное перечисление налога в бюджет

Практическое занятие №3 Тема 1.3 Документальное оформление расчетов с бюджетом по налогам и сборам Цель работы: ознакомиться с порядком расчёта налога на добавленную стоимость.

Теоретические основы. Налог на добавленную стоимость является одним из основных федеральных налогов, который рассчитывается и взимается с предприятий в соответствии с главой 21 «Налог на добавленную стоимость» НК РФ. Этот налог включается в стоимость продукции предприятий. Объектом налогообложения при этом являются обороты по реализации продукции или выполненных работ и оказанных услуг на территории Российской Федерации. Для определения облагаемого оборота используется показатель стоимости реализуемых товаров, работ, услуг предприятия. Следует различать показатели стоимости реализованной продукции (СРП) и выручки от реализации продукции (ВРП). Стоимость реализованной продукции может включать в себя сумму НДС, тогда это будет называться выручкой от реализации продукции: ВРП = СРП + НДС В этой связи, установленные ставки НДС 10% (по отдельным продовольственным товарам и товарам для детей, перечень которых утверждается правительством РФ) и 18% (по всем остальным товарам, работам и услугам) применяются по-разному: • СРП (без НДС) → основные ставки 10%, 18%; • ВРП (с НДС) → расчетный коэффициент k = 18: 118. Сумма налога на добавленную стоимость, которую необходимо внести в бюджет (НДСБ), определяется: НДСБ = НДС - НДСУПЛ где НДСБ - сумма налога, полученная от потребителей за реализованную продукцию, работы, услуги; НДСУПЛ - сумма налога, фактически уплаченного поставщикам за материалы, сырье, и подтвержденная счетами-фактурами.

|