Организация налоговой проверки предприятия

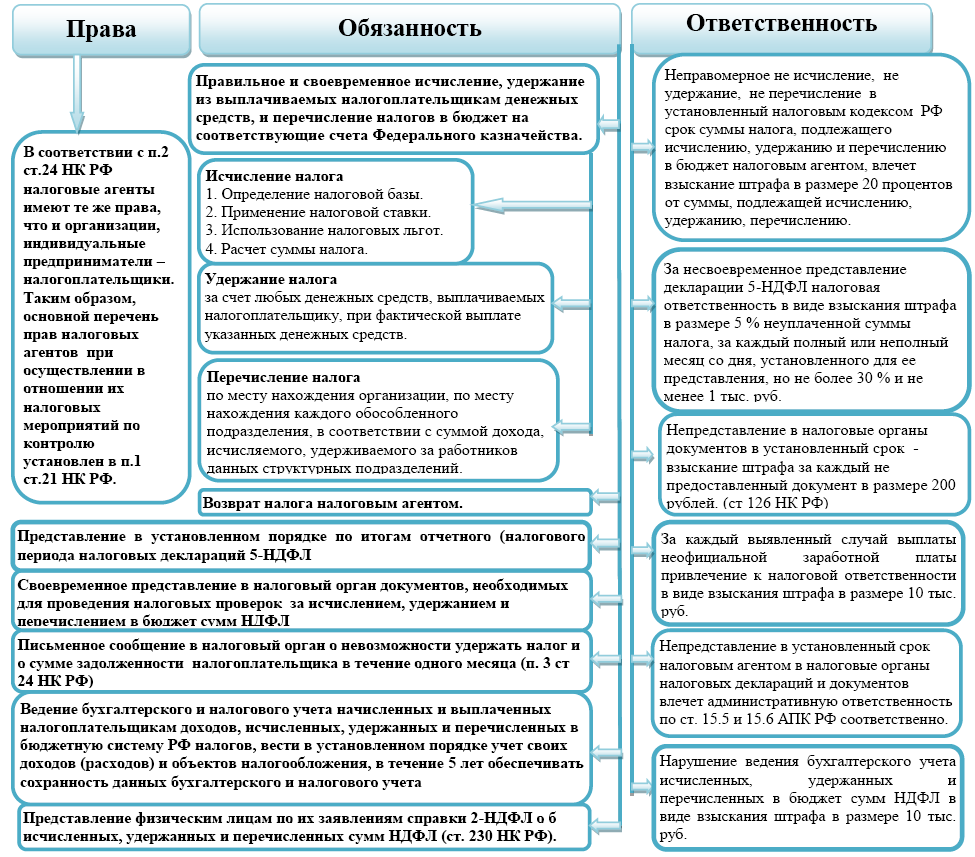

Налоговые агенты выступают одним из основных участников налоговых правоотношений. Их участие в механизме взимания налогов в первую очередь связано с воплощением принципа удобства налогообложения и обеспечение эффективного налогового администрирования. Основополагающей характеристикой статуса налоговых агентов являются совокупность прав, обязанностей и ответственности (рис.7).

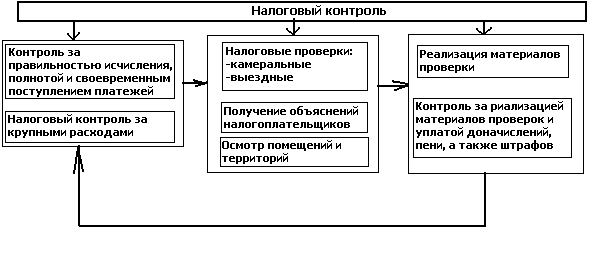

Рисунок 7 – Совокупность прав, обязанностей, ответственности налоговых агентов Налоговые агенты призваны совершать определенные действия, вступая в экономические и юридические правоотношения с физическим лицом, как уполномоченный налогоплательщика, так и как уполномоченный государства, выступая таким образом финансовым посредником между физическими лицами и государством, призванным при этом соблюдать права и нести обязанности налогоплательщиков - физических лиц и исполнять налоговое законодательство в интересах государства, упрощая при этом процесс уплаты налогов, снижая издержки по администрированию налога на доходы физических лиц, удерживаемого налоговыми агентами. Основная, первостепенная функция налоговых агентов - это выполнение триединой обязанности по исчислению, удержанию и перечислению в бюджет сумм налога, ключевой из которых, на наш взгляд, является удержание налога, которое можно определить как не перечисление налогоплательщику в момент выплаты дохода, части суммы, равной исчисленному налогу, подлежащего уплате в бюджет в соответствии с налоговым законодательством. Необходимым условием эффективного налогового администрирования является налоговый контроль (рис. 11).

Рисунок 8 – Схема организации налогового контроля

Основная цель налогового контроля – противодействие уходу от налогов, обеспечение устойчивого поступления бюджетных доходов. Можно выделить следующие основные формы налогового контроля: контроль за своевременным поступлением платежей; камеральные налоговые проверки; выездные налоговые проверки; реализация материалов налоговых проверок; контроль за реализацией материалов проверок и уплатой финансовых санкций и административных штрафов и др. В соответствии со ст.82 НК РФ налоговые органы могут проводить контроль не только в форме налоговых проверок, указанных выше, но и в форме: получения объяснений налогоплательщиков, налоговых агентов и плательщиков сборов; проверки данных учета и отчетности; осмотра помещений и территорий, используемых для извлечения дохода(прибыли) и др. Эффективность налогового контроля характеризуется: уровнем мобилизации в бюджетную систему налоговых доходов и других обязательных платежей; полнотой учета налогоплательщиков и объектов налогообложения; снижением числа судебных разбирательств и жалоб налогоплательщиков на действие субъектов налогового контроля. В качестве субъектов налогового контроля выступает Федеральная налоговая служба РФ и ее территориальные органы, а также в случаях, предусмотренных налоговым кодексом РФ – таможенные органы и МВД - Объектами налогового контроля являются налогоплательщики, а также реализация налоговых отношений между государством и плательщиками налогов и сборов. Теперь рассмотрим наиболее распространенные формы налогового контроля: Выездные налоговые проверки. С принятием Налогового кодекса Российской Федерации впервые на уровне закона регламентирован порядок проведения налоговых проверок. С одной стороны, это является гарантией прав налогоплательщика при проведении проверки, а с другой - облегчает работу должностных лиц налоговых органов, так как им предоставлен ряд дополнительных возможностей и полномочий, которыми они ранее не располагали. Из статьи 82 Налогового кодекса Российской Федерации следует, что налоговый контроль проводится должностными лицами налоговых органов в пределах их компетенции посредством налоговых проверок, получения объяснений налогоплательщиков, налоговых агентов и плательщиков сборов, проверки данных учета и отчетности, осмотра помещений и территорий, используемых для извлечения дохода. Таким образом, налоговые проверки являются основной формой контроля за соблюдением законодательства о налогах и сборах, и при их проведении используются практически все перечисленные формы налогового контроля. Камеральные налоговые проверки. В настоящее время большое внимание уделяется камеральным проверкам налоговой отчетности. Согласно ст.88 Налогового кодекса Российской Федерации под камеральной проверкой понимается проверка представленных налогоплательщиком в налоговый орган налоговых деклараций, бухгалтерской отчетности и иных документов, необходимых для исчисления и уплаты налогов, проводимая по месту нахождения налогового органа. Камеральная проверка является наименее трудоемкой формой налогового контроля (затраты труда на ее проведение на несколько порядков ниже, чем на проведение выездной проверки) и в наибольшей степени поддающейся автоматизации. Данным видом налогового контроля, как правило, охватываются 100% налогоплательщиков, представивших налоговую отчетность в налоговые органы, в то время как выездные проверки налоговые органы имеют возможность проводить лишь у 20-25% налогоплательщиков. Камеральная проверка имеет двойное назначение: во-первых, это средство контроля за правильностью и достоверностью составления налоговых деклараций, а во-вторых, основное средство отбора налогоплательщиков для проведения выездных проверок. В заключении необходимо отметить, что налоговых проверок в ЗАО «Жилстрой» за исследуемый период 2010-2012 гг. не проводилось.

ГЛАВА 3. ПУТИ СОВЕРШЕНСТВОВАНИЯ НАЛОГОВОЙ ПОЛИТИКИ ЗАО «ЖИЛСТРОЙ» 3.1 Оценка налоговой политики в ЗАО «Жилстрой»

Проблема минимизации налоговых платежей с целью увеличения размера операционной прибыли, остающейся в распоряжении предприятия, в значительной степени решается путем формирования эффективной налоговой политики. Налоговая политика представляет собой составную часть общей политики управления прибылью предприятия, заключающейся в выборе наиболее эффективного варианта уплаты налогов при альтернативных направлениях операционной деятельности и связанных с ней хозяйственных операций. В отдельных случаях разработанная предприятием налоговая политика сама может быть критерием корректировки отдельных направлений деятельности предприятия. Налоговая политика ЗАО «Жилстрой» складывается из правовых действий органов управления предприятия в области налогов, закрепленных в положении об учетной политики предприятия (Приложение 3), формируемой на новый финансовый год. Способы и формы расчета налоговых платежей записанных в данном документе используются организацией в течение всего финансового года. Рассмотрим основные положения налоговой политики ЗАО «Жилстрой». 1.На предприятии расчет налоговых платежей осуществляется бухгалтерской службой, ее структурным подразделением, возглавляемым главным бухгалтером. На данную службу возложены обязанности по начислению налогов, их отражение в расчетных документах и перечисление платежей в бюджет. Ответственность за правильность начисления и своевременность перечисления налогов в бюджет возлагается на главного бухгалтера предприятия. 2.В своей деятельности ЗАО «Жилстрой» использует следующие формы расчетных документов: расчет по налогу на добавленную стоимость (Приложение 2); расчет налога на имущество; расчеты по обязательным социальным выплатам (ранее ЕСН); расчет НДФЛ; расчет налога на прибыль. 3. С 1 января 2012 года вступила в силу новая редакция Налогового кодекса РФ. Анализ нового закона показывает, что в нем учтены основные тенденции развития налоговых отношений с учетом сложившейся в настоящее время практики и урегулированы отдельные вопросы, вызывающие разногласия при их применении. Исключены права налоговых органов контролировать соответствие крупных расходов физических лиц их доходам и создавать налоговые посты. В обязанности налоговых органов дополнительно включено: предоставлять налогоплательщикам, плательщикам сборов и налоговым агентам справки о состоянии расчетов с бюджетом, проводить сверку сумм уплаченных в бюджет по заявлению налогоплательщика, выдавать копии решений, принятых в отношении конкретных плательщиков, не только соблюдать, но и обеспечивать сохранение налоговой тайны, руководствоваться разъяснениями Минфина России по вопросам применения законодательства о налогах и сборах. Таким образом, законодательно обеспечиваются условия для соблюдения права налогоплательщиков и налоговых агентов на информацию о состоянии их расчетов с бюджетами по данным налогового органа. То есть, сделан серьезный шаг для более конструктивного взаимодействия налоговых органов и тех лиц, которые осуществляют платежи в бюджетную систему Российской Федерации. Применительно, например, к налогу на добавленную стоимость можно выделить следующие аспекты: 1. Новый порядок применения вычетов при неденежных формах расчетов (взаимозачет, оплата векселями, бартер), механизм реализации его на практике. Переходные положения. 2. Новая форма декларации по НДС в 2012 году. Документы, подтверждающие право на вычеты. Особенности применения вычетов по НДС: при приобретении основных средств, оборудования к установке, объектов недвижимости. 3. Применение НДС в различных хозяйственных ситуациях: при осуществлении капитального строительства; при приобретении и реализации основных средств; при возврате товаров, при осуществлении операций с привлечением посредников, аренде имущества, лизинговых операциях и др. 4. Особенности исчисления НДС при реализации товаров с учетом скидок. Исчисление НДС при осуществлении договоров в условных единицах. Налоговые последствия образования суммовых разниц у продавца и покупателя. 5. Требования по восстановлению сумм НДС, ранее принятых к вычету по приобретенным товарам, работам, услугам, основным средствам (переход на специальные режимы, передача в уставный капитал, реализация товаров, работ, услуг, не облагаемых НДС, и другие ситуации). 6. Основные требования к ведению раздельного учета операций, облагаемых и не облагаемых НДС. 7. Особенности заполнения отдельных показателей счета-фактуры. Внесение исправлений в счет-фактуру, книгу покупок и книгу продаж. Представление уточненных деклараций по НДС. 8. Особенности администрирования НДС в 2012 году в новых условиях применения части первой Налогового кодекса РФ. Все эти меры позволили ЗАО «Жилстрой» позволили более конкретно планировать налоговую нагрузку по НДС и снизить количество ошибок при заполнении налоговой декларации. Действия предприятия согласно вышеперечисленным положениям и является налоговой политикой ЗАО «Жилстрой» г. Орла. Налоги олицетворяют собой ту часть совокупности финансовых отношений, которая связана с формированием денежных доходов государства (бюджета и внебюджетных фондов), необходимых для выполнения своих функций. Имея статус юридического лица ЗАО «Жилстрой» состоит на учете в МРИ ФНС России № 2 по Орловской области, и уплачивает следующие виды налогов: НДС; налог на прибыль; НДФЛ; Обязательные социальные выплаты; налог на имущество. Таким образом, структура налоговой политики на предприятии является несовершенной и требует доработки со стороны руководства относительно анализа налогооблагаемой базы предприятия. Первым шагом к оптимизации налоговой политики явилось введение на предприятии в 2012 г. автоматизированной обработки налогового учета посредством программного продукта 1С:Налогоплательщик.

3.2 Пути минимизации налоговых выплат ЗАО «Жилстрой»

Для снижения налоговой нагрузки ЗАО «Жилстрой можно порекомендовать выбрать оптимальный налоговый режим. Процедура определения оптимального налогового режима является достаточно сложным и ответственным этапом налогового менеджмента, от результатов которого зависит структура и динамика последующих финансовых потоков, связанных с осуществлением налоговых выплат. Поэтому возникает острая необходимость в использовании эффективных инструментов анализа и принятия управленческих решений по данному вопросу. Рассмотрим порядок применения упрощенной системы налогообложения в анализе с общепринятым режимом, применяемом на ЗАО «Жилстрой» (табл.9)

Таблица 9 - Анализ налогообложения при общепринятом и упрощенном налоговом режиме

Оптимизация налоговой нагрузки ЗАО «Жилстрой» требует учета целого ряда факторов, к которым относятся следующие: степень влияния НДС на взаимоотношения предприятия с основными контрагентами, уровень рентабельности продаж, соотношение расходов и доходов предприятия, доля фонда оплаты труда в доходах, доля взносов в Пенсионный фонд РФ в доходах, величина выплат по временной нетрудоспособности. Каждый из указанных факторов может оказывать дифференцированное влияние на итоговый вектор, формирующий Жилстройльный выбор режима налогообложения предприятия. На первом этапе использования предложенного алгоритма необходимо оценить существующий уровень налоговой нагрузки предприятия при общей системе налогообложения, а также провести предварительные расчеты, связанные с анализом налоговой нагрузки при переходе на специальный режим налогообложения. Если предварительные оценки свидетельствуют о том, что величина налоговых расходов меняется незначительно, то стоит сохранить существующую систему налогообложения. В случае если налоговое бремя предприятия окажется значительно меньше при переходе на УСН, следует перейти ко второму этапу оптимизационных расчетов. Чтобы выбрать оптимальный режим налогообложения, необходимо сравнить ожидаемую величину налоговых отчислений в рамках общего режима и упрощенной системы налогообложения недостаточно. Поэтому на втором этапе анализа нужно отследить влияние НДС на взаимоотношения контрагентов. Доля добавленной стоимости в цене – важный критерий для решения вопроса, оставаться ли на общем режиме и продолжать уплачивать НДС или переходить на упрощенную систему налогообложения. Он имеет принципиальное значение, когда большую часть покупателей составляют организации, которые являются промежуточными потребителями – плательщиками НДС. Проведенные в работе расчеты доказали, что чем выше доля добавленной стоимости в цене, тем меньше финансовые потери в форме не принятого к возмещению НДС у фирмы, которая покупает товар у неплательщика НДС. В ЗАО «Жилстрой» трудится 75 человек, поэтому организация относится к малым предприятиям. Рассмотрим в табл. 3.2. налоговую нагрузку (НН) на малых предприятиях при упрощенной и общей системах налогообложения в зависимости от удельного веса добавленной стоимости (УДС) в доходе предприятия с учетом уплаченного НДС, входящего в стоимость купленных материалов при условии, что ставка НДС была равна 18%. Таблица 10 - Распределение налоговой нагрузки на предприятиях малого бизнеса при разных системах налогообложения в зависимости от УДС

Анализ влияния доли добавленной стоимости на уровень налоговой нагрузки предприятия при различных налоговых режимах позволяет сделать вывод о том, что малым предприятиям с большой долей сырья применять упрощенную систему налогообложения не выгодно. Возможно, именно это обстоятельство, а также потеря конкурентоспособности при поставке продукции предприятиям-плательщикам НДС являются основными причинами небольшого удельного веса промышленных предприятий в малом бизнесе. На третьем этапе оптимизационных вычислений, при условии, что на предыдущих этапах было принято решение о переходе на упрощенную систему налогообложения, предлагается выбрать объект налогообложения. В отдельных случаях выбор объекта налогообложения становится достаточно сложной задачей. Для ее решения необходимо сравнить налоговые расходы, которые будет нести налогоплательщик при применении разных объектов. Один из способов разрешения данной ситуации – это провести расчет доли единого налога в доходах. Тот вариант, при котором она окажется меньше (т.е. меньшая часть дохода изымается в виде налога) и будет предпочтительнее. Доля единого налога для объекта «Доходы минус расходы» определяется исходя из предполагаемого уровня рентабельности. Было рассмотрено соответствие между различными уровнями рентабельности и долями единого налога в доходах при выборе объекта налогообложения «Доходы за вычетом расходов». Очевидно, что при рентабельности выше 40% выгоднее выбрать объект «Доходы». Причем независимо от величины ФОТ и выплаты пособий по временной нетрудоспособности. В связи с этим, на четвертом этапе необходимо принять окончательное решение по поводу выбора системы и объекта налогообложения. Таблица 11 - Сравнительный анализ в отношении каждого объекта налогообложения

Для того чтобы применять УСН ЗАО «Жилстрой» необходимо контролировать, чтобы доходы не превысили лимит, то есть, ЗАО «Жилстрой» может потерять право на применение этого специального режима, если превысит предельный размер доходов, определяемый по итогам отчетного (налогового) периода в соответствии со ст. 346.15 и пп. 1 и 3 п. 1 ст. 346.25 НК РФ. Для этого часто применяется договор комиссии: вместо договора поставки с продавцом товара плательщик УСН оформляет договор комиссии, в рамках которого он действует в роли посредника, а поставщик является комитентом. Использование такой схемы ЗАО «Жилстрой» моможет продолжать применять этот специальный налоговый режим, так как для целей налогообложения посредник учитывает только комиссионное вознаграждение согласно пп. 9 п. 1 ст. 251 и п. 1 ст. 346.15 НК РФ. Заметим, что в Концепции системы планирования выездных налоговых проверок, утвержденной Приказом ФНС России от 30.05.2007 N ММ-3-06/333@ (в ред. от 14.10.2008 N ММ-3-2/467@), выделяется среди 12 критериев самостоятельной оценки рисков для налогоплательщиков, используемых налоговыми органами в процессе отбора объектов для проведения выездных налоговых проверок, следующий критерий: деятельность налогоплательщика построена на основе посреднических договоров, которые заключены без наличия разумных экономических причин (отсутствие деловой цели). Поэтому безопасность данной схемы обеспечивается следующим образом. 1. Доказывается экономическая оправданность применения договора комиссии, так как претензии налогового органа могут быть основаны на получении налогоплательщиком необоснованной налоговой выгоды. 2. Указывается вознаграждение посредника при оформлении договора, так как в противном случае налоговый орган может рассчитать налоги исходя из рыночных цен по аналогичным сделкам. 3. Если схему применяют юридические лица, необходимо соблюсти правило о том, что организации не являются взаимозависимыми лицами. Согласно ст. 20 НК РФ взаимозависимыми лицами для целей налогообложения признаются организации в случаях, когда одна организация непосредственно и (или) косвенно участвует в другой организации и суммарная доля такого участия составляет более 20%. Доля косвенного участия одной организации в другой через последовательность иных организаций определяется в виде произведения долей непосредственного участия организаций этой последовательности одна в другой. Если подтвердится, что организации взаимозависимые, схема может быть признана судом фиктивной, созданной с целью уклонения от налогообложения. Кроме указанных признаков, согласно арбитражной практике взаимозависимыми признаются лица, обладающие следующими признаками взаимозависимости: организации, учредителями которых являются одни и те же граждане; руководитель юридического лица - покупателя, являющийся учредителем юридического лица - продавца; организации, учредители которых состоят в зарегистрированном браке; юридическое лицо (арендатор) и физическое лицо (арендодатель), являющиеся учредителем и коммерческим директором юридического лица (арендатора). 4. Рассчитывается отклонение от рыночной цены, так как цена на продукцию, реализуемую через посредника, в соответствии со ст. 40 НК РФ не должна отклоняться более чем на 20% в сторону повышения или понижения от уровня цен, применяемых налогоплательщиком по идентичным (однородным) товарам (работам, услугам) в пределах непродолжительного периода времени. При определении рыночных цен используются цены в сопоставимых экономических (коммерческих) условиях, то есть, сопоставляя рыночные цены, нужно учитывать, что различие в экономических условиях существенно не будет влиять на цену таких товаров, работ или услуг. Необходимо сравнивать такие условия сделок, как количество (объем) поставляемых товаров (например, объем товарной партии), сроки исполнения обязательств, условия платежей, обычно применяемые в сделках данного вида, а также иные условия, влияющие на цены. В отношении определения понятия "непродолжительный период времени" Минфин России в Письме от 24.07.2008 N 03-02-07/1-312 указал, что для каждой сферы деятельности таким периодом может считаться период различной длительности. Это зависит от специфики конкретного бизнеса: вида товара, сезонности, сроков годности, колебаний потребительского спроса и т.д. Однако на практике налоговые органы обычно приравнивают "непродолжительный период времени" к налоговому периоду по конкретному налогу. Что касается арбитражной практики, то примеры разнообразны. Например, в одном из рассматриваемых дел суд решил, что 11 месяцев не является непродолжительным периодом, поэтому доначисление налогов по арендной плате неправомерно (Постановление ФАС Восточно-Сибирского округа от 17.07.2006 N А33-20135/05-Ф02-3447/06-С1). Если налогоплательщик заключил только одну сделку по определенному товару (работе, услуге), то контроль цен невозможен. Практика показывает, что налоговые органы внимательно следят за тем, чтобы доходы налогоплательщиков, применяющих УСН, не превышали установленную НК РФ предельную сумму. В случае превышения налогоплательщиком лимита доходов ему доначисляются суммы налогов, подлежащих уплате согласно общему режиму налогообложения. Часто для того, чтобы избежать превышения лимита при УСН, используются схемы, состоящие из двух и более организаций, применяющих данный специальный налоговый режим. Между ними заключается договор о совместной деятельности. Договор о совместной деятельности позволяет распределять величину дохода таким образом, чтобы выручка каждого участника договора не превышала установленный лимит. Имеются недостатки использования этой схемы: эти организации обязаны применять в качестве объекта налогообложения "доходы за вычетом расходов", а также использовать ставку 15% в отношении прибыли от совместной деятельности. Существует схема, позволяющая экономить на налогах на прибыль и на имущество. Для этого используется организация, применяющая УСН и сдающая в аренду основные средства. Суть этой схемы заключается в том, что организация Б покупает основные средства и передает их в аренду организации А. Эта схема позволяет экономить на налоге на имущество, потому что организация Б, применяющая УСН, данный налог не уплачивает в соответствии с п. 2 ст. 346.11 НК РФ. У организации А эта схема позволяет снизить налог на прибыль, поскольку в составе расходов можно учесть арендные платежи в соответствии с пп. 10 п. 1 ст. 264 НК РФ. Эта схема имеет как свои плюсы, так и свои минусы. Недостаток схемы заключается в том, что налоговый орган может признать основной целью сдачи в аренду объектов основных средств минимизацию налогов и взыскать с организации сумму недоимки и штрафные санкции. Для того чтобы не вызывать претензий у налоговых органов, организации не должны быть взаимозависимыми (ст. 20 НК РФ). Также имеет значение, как основные средства поступают в организацию Б, применяющую УСН. Если основным видом деятельности организации Б является сдача имущества в аренду, а никакой рекламы в целях привлечения клиентов не делается и организация А является единственным клиентом, у налогового органа также могут возникнуть претензии. Рассмотрим как повлияет переход на упрощенную систему налогообложения на снижение налоговой нагрузки ЗАО «Жилстрой». Таблица 12- Налоговые платежи ЗАО «Жилстрой» при применении УСН, где в качестве объекта налогообложения выбраны доходы (6%), руб.

Из таблицы 12 следует, что общая сумма налоговых платежей ЗАО «Жилстрой» по сравнению с применением общего режима налогообложения за аналогичный период снизилась с 7819 тыс. руб. до 7657 тыс. руб., т.е. налоговая нагрузка уменьшилась на 2,1%. При применении упрощенной системы налогообложения предприятие может реально снизить свою налоговую нагрузку. При этом затраты предприятия будут минимальными, упроститься система налогового учета предприятия.

|