Геометрия портфелей

Мы уже познакомились с несколькими способами расчета оптимального f для рыночных систем. Также мы знаем, как найти эффективную границу. В этой главе мы покажем, как объединить идею оптимального f и идею эффективной границы для получения действительно эффективного портфеля, геометрический рост которого максимален. Мы также коснемся геометрии портфеля.

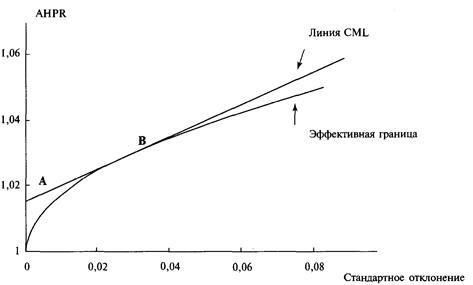

Линии рынка капитала (Capital Market Lines — CMLs) Из предыдущей главы мы узнали, как параметрически вывести эффективную границу. Мы можем улучшить любой портфель путем инвестирования определенной его доли в наличные (или, что то же самое, в беспроцентный вклад). Рисунок 7-1 демонстрирует эту ситуацию графически. На рисунке 7-1 точка А отражает прибыль по безрисковым активам. Мы будем считать, что это прибыль по 91-дневным казначейским обязательствам. Так как риск в данном случае (стандартное отклонение прибылей) отсутствует, точка А находится на нуле по горизонтальной оси.

Рисунок 7-1 Увеличение прибылей с помощью безрисковых активов Точка В соответствует касательному портфелю. Это единственный портфель, лежащий на эффективной границе, которого коснется линия, проведенная из точки с координатой: безрисковая ставка прибыли на вертикальной оси и ноль на горизонтальной оси. Любая точка на отрезке АВ соответствует портфелю из точки В в комбинации с безрисковыми активами. В точке В все средства вложены только в портфель, а в точке А только в безрисковые активы. Любая точка между А и В соответствует определенной комбинации, когда часть активов находится в портфеле, а часть в безрисковых активах. Отметьте, что портфель на отрезке АВ более выгоден, чем любой портфель на эффективной границе при том же уровне риска, так как, находясь на отрезке АВ, он имеет более высокую прибыль при том же уровне риска. Таким образом, инвестору, который хочет получить менее рискованный портфель, чем портфель В, следует инвестировать средства в портфель В и в безрисковые активы, а не смещаться по эффективной границе в точку с меньшим риском. Линия, выходящая из точки А безрискового уровня на вертикальной оси и нуля на горизонтальной оси и касающаяся в одной точке эффективной границы, называется линией рынка капитала (CML). Справа от точки В линия CML представляет портфели, где инвестор занимает средства для инвестирования в портфель В. Отметьте, что инвестору, который хочет получить большую прибыль, чем дает портфель В, следует поступить именно таким образом, поскольку портфели на линии CML справа от точки В дают более высокую прибыль, чем портфели на эффективной границе при том же уровне риска. Как правило, В — очень хорошо диверсифицированный портфель. Большинство портфелей, расположенных справа сверху и слева снизу на эффективной границе, имеют очень мало компонентов, портфели в середине эффективной границы, где проходит касательная, достаточно хорошо диверсифицированы. Традиционно считается, что все разумные инвесторы хотят получить максимальную прибыль при данном риске и принять наименьший риск при заданной прибыли. Таким образом, все инвесторы хотят быть где-то на линии CML. Другими словами, все инвесторы хотят держать один и тот же портфель, но с различной долей заемных средств. Данное различие между инвестиционным решением и инвестированием с использованием заемных средств известно как теорема разделения. Мы будем исходить из того, что вертикальная шкала (Е в теории Е — V) выражает арифметическое среднее HPR (AHPR) для портфелей, а горизонтальная шкала (V) отражает стандартное отклонение HPR. Для заданной безрисковой ставки мы можем определить, где находится касательный портфель на нашей эффективной границе, так как его координаты (AHPR, V) максимизируют следующую функцию:

(7.0 la) Касательный портфель = MAX{(AHPR - (1 + RFR)) / SD},

где МАХ{} = максимальное значение; AHPR =арифметическое среднее HPR, т. е. координата Е данного портфеля на эффективной границе; SD = стандартное отклонение HPR, т. е. координата V данного портфеля на эффективной границе; RFR== безрисковая ставка (risk-free rate).

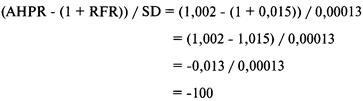

В уравнении (7.0la) формула внутри скобок ({}) представляет собой отношение Шарпа. Отношение Шарпа для портфеля — это отношение ожидаемых избыточных значений прибыли к стандартному отклонению. Портфель с наибольшим отношением Шарпа является портфелем, где линия CML касается эффективной границы при данном значении RFR. Следующая таблица показывает, как использовать уравнение (7.01а). В первых двух столбцах указаны координаты различных портфелей на эффективной границе. Координаты даны в формате (AHPR, SD), что соответствует осям Y и Х рисунка 7-1. В третьем столбце представлены данные, полученные из уравнения (7.01а), при безрисковой ставке 1,5% (AHPR= 1,015). Мы исходим из того, что HPR имеют квартальные значения, таким образом, квартальная безрисковая ставка 1,5% примерно равна годовой безрисковой ставке 6%. Например, для третьего набора координат (1,002; 0,00013) получим:

Проведем данный расчет для каждой точки на эффективной границе. Максимальное значение уравнения (7.01а) 0,502265 соответствует координатам (1,03; 0,02986), они задают точку, которая соответствует точке В на рисунке 7-1, где линия CML касается эффективной границы. Точка касания соответствует определенному портфелю на эффективной границе. Отношение Шарпа определяет наклон CML, причем самым крутым наклоном обладает касательная к эффективной границе.

Следующий столбец «Процент» отражает процент активов, которые необходимо инвестировать в касательный портфель, если вы находитесь на линии CML при определенном значении стандартного отклонения. Другими словами, последняя строка в таблице (при стандартном отклонении 0,08296) соответствует наличию 277,82% ваших активов в касательном портфеле (основная сумма инвестиций и заем еще 1,7782 доллара на каждый инвестированный доллар для дальнейшего инвестирования). Процентное значение можно рассчитать, если знать стандартное отклонение касательного портфеля: (7.02) P=SX/ST,

где SX = координата стандартного отклонения определенной точки на линии CML; ST = координата стандартного отклонения касательного портфеля; Р= процент активов, которые необходимо инвестировать в касательный портфель, чтобы быть на линии CML для данного значения SX. Таким образом, если значение стандартного отклонения точки на линии CML (0,08296) из последней строки таблицы разделить на значение стандартного отклонения касательного портфеля (0,02986), мы получим 2,7782, что соответствует 277,82%. В последнем столбце таблицы показано AHPR линии CML при данной координате стандартного отклонения. Оно рассчитывается следующим образом:

где ACML = AHPR линии CML при данной координате риска, или соответствующем проценте, рассчитанном из (7.02); AT =значение AHPR касательной точки, полученное из (7.01а); Р= процент в касательном портфеле, рассчитанный из (7.02); RFR= безрисковая ставка. Стандартное отклонение определенной точки на линии CML для данного AHPR рассчитывается следующим образом: (7.04) SD=P*ST, где SD = стандартное отклонение в данной точке на линии CML при определенном проценте Р, соответствующем данному AHPR; Р = процент в касательном портфеле, рассчитанный из (7.02); ST = значение стандартного отклонения касательного портфеля.

|