Финансовый механизм управления риском. Основы финансового риска

На основе выявленного (идентифицированного) и измеренного риска организация должна определить наиболее эффективный способ управления процессами, имеющими к этому риску отношение. Подходы к этой задаче изображены на рис. 20. Решение сохранить, передать или снизить уровень риска включает два различных типа финансовой деятельности ¾ финансирование и инвестирование. Инвестирование связано с использованием денежных средств и последующим возвращением их за счет развертывания производства, например, за счет предотвращения потерь и снижения затрат и восстановления имущества или денежных средств, потерянных при неблагоприятных событиях. Финансирование имеет дело с источниками и денежными средствами, полученными для этих расходов. Это форма финансовой деятельности, которая в теории управления риском называется финансированием риска. Методы риска направлены на компенсацию потерь и убытков, которые происходят даже в случае эффективного управления риском, хотя, конечно, такие потери будут меньше, чем в случае, когда управление риском отсутствует. Основные методы финансирования: · передача риска или финансовой ответственности третьим лицам; · сохранение финансовой ответственности за риск; · передача финансовой ответственности за риск страховщику; · комбинирование передачи страховщику и сохранения риска. Финансировать затраты на риск можно целиком по организации, но можно и частично. Однако эффективная по минимуму затрат программа финансирования включает смешанное финансирование. Роль финансирования риска. Роль финансирования риска ¾ обеспечить экономическую возможность компенсации материального ущерба вследствие неблагоприятных случайных событий, таких, как повреждение или потеря имущества, ответственность по обязательствам, финансовые потери и ущерб персоналу, ответственность за нанесение ущерба третьим лицам.

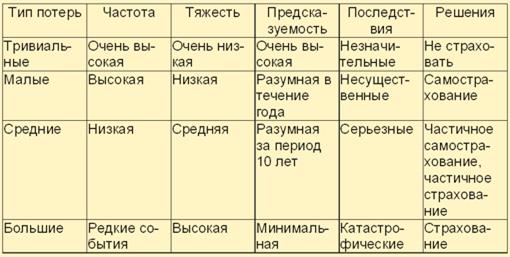

Рисунок 20 - Эффективный способ управления процессами, имеющими отношение к риску. Финансирование риска включает: · оценку риска от каждого класса воздействий; · оценку полного ущерба вследствие понесенных потерь за определенный период (обычно финансовый год) и максимальную тяжесть наиболее серьезных потерь; · определение соответствующих источников финансирования до того, как потери произошли; · оценку экономической возможности замены или восстановления, поврежденного или потерянного при том или ином происшествии; · меры по обеспечению денежных фондов для покрытия потерь; · назначение и регулирование использования фондов в случае потерь. Затраты на риск организацией обычно определяются как полные годовые затраты на: · сохраненные потери; · страховые премии; · регулирование риска и управление затратами; · административные затраты на управление риском. Затраты на покрытие ущербов. Полные затраты на покрытие ущерба для сохраненного риска делятся на прямые и косвенные. Прямые потери включают: · то, что затрачено на ремонт или замену поврежденного или погибшего имущества и/или · платежи за ущерб, причиненный третьим лицам (рабочим и служащим, населению или ответственность за дефектную продукцию). Косвенные затраты, которые во многих случаях превышают прямые затраты, включают: · потери за счет прерывания деловой активности; · потери из-за падения рыночной стоимости акций; · увеличение страховых премий; · потери имиджа в процессе предъявления исков за непоставленную продукцию; · потери из-за отзыва дефектной или некондиционной продукции; · затраты времени на обследование травм и расходы, связанные с ухудшением здоровья персонала; · другие затраты, связанные с травматизмом персонала, включая расходы на лечение и оплату в период нетрудоспособности. Цели финансирования риска могут быть разделены на дособытийные и послесобытийные. Дособытийные цели связаны со штатной деятельностью по управлению риском о предвидении возможных потерь. Послесобытийные цели определяют действия в условиях, которые руководитель предприятия рассматривает как минимально приемлемые в случае наиболее тяжелого прогнозируемого ущерба. Финансовые механизмы управления рисками. Финансовые решения по каждой группе потерь можно проследить на примере, приведенном в табл. 13.

Таблица 13 - Финансовые решения по разным группам потерь.

Обычно методы финансирования риска подразделяют на следующие категории: · нестраховые методы передачи риска; · сохранение риска; · страхование. Принятие решения в условиях неопределенности (ненадежности ожиданий). Предприятие-инвестор, естественно, ожидает от инвестирования и эксплуатации инвенстиционных объектов влияния (воздействия), отражающегося, например, на обороте, затратах, технологии и финансовых потоках. В случае, если характер влияния однозначно определен, можно говорить о надежных ожиданиях. Однако многие ожидания, связанные с инвестированием, являются ненадежными. Например, продукция, изготовленная на новом оборудовании, может быть приобретена покупателем не в спрогнозированном количестве, возможно также отсутствие прибыли, ожидаемой от инвестиций в доле участия. Инвестиции, направленные на рационализацию производства, могут по техническим причинам начать приносить ожидаемые результаты за пределами ожидаемого времени. Принятие решений всегда имеет элемент риска. При подготовке решения может быть известна область возможных вероятных последствий, однако какое именно последствие действительно осуществится, почти всегда не известно. Поэтому всякая выработка или принятие решения требуют выбора из альтернативных способов действия. Большое количество существующих схем для стратегически ориентированных подходов можно объединить в три группы: · формальный анализ; · метод аналогий (бутстреппинг); · экспертные оценки.

|