Европейский экономический и валютный союз и современные проблемы зоны евро

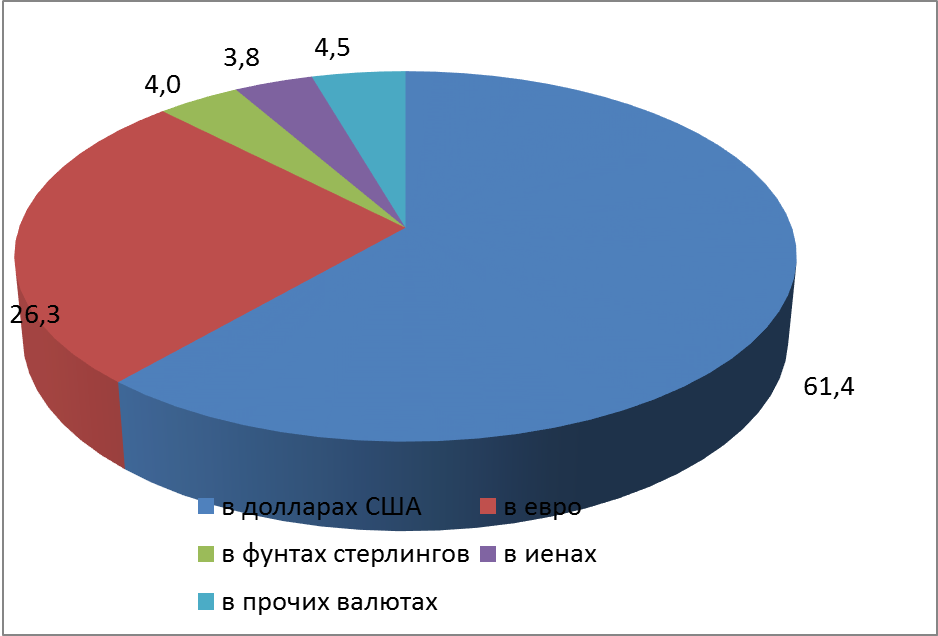

Отправной точкой отсчета современной истории европейской валютной интеграции принято считать апрель 1989 г., когда под руководством Ж. Делора, занимавшего в то время пост председателя Комиссии ЕС, была разработана качественно новая целостная программа экономического и валютного союза с элементами политического союза. «План Делора» предусматривал завершение создания единого внутреннего рынка, формирование наднационального института регулирования денежно-кредитной и валютной политики, а также общую внешнюю политику и политику в области безопасности. На его основе в феврале 1992 г. был подписан Маастрихтский договор о Европейском союзе, который вступил в силу 1 ноября 1993 г. Так же как «план Вернера» и проект Европейской валютной системы[15] новый документ предусматривал поэтапное формирование регионального экономического и валютного союза. Вместе с тем, по сравнению с предыдущими проектами Маастрихтский договор[16] и принятый в его развитие в июне 1997г. Амстердамский договор имеют принципиально важные преимущества. 1. В договоре о Европейском союзе впервые поставлена задача естественным образом взаимоувязать и сбалансировать создание конкурентной рыночной среды и развитие регулирующего начала в процессе интеграции с обеспечением органичного сочетания ее экономической и валютной составляющих в рамках качественно новой структуры – европейского Экономического и валютного союза (ЭВС). На первом этапе существования ЭВС (1 июля 1990 г. – 31 декабря 1993 г.) была в целом успешно реализована неоднократно декларированная ранее цель, а именно завершено формирование единого внутреннего рынка для обеспечения условий для органичного эволюционного перехода к валютной интеграции. На этом этапе страны Евросоюза, наряду с устранением препятствий для свободного перемещения товаров, услуг, рабочей силы и капиталов, важное место уделяли разработке и реализации программ сближения макроэкономических показателей, в которых определялись конкретные количественные ориентиры антиинфляционной и бюджетной политики. 2. Ключевым элементом второго этапа существования ЭВС (1 января 1994 г. – 31 декабря 1998 г.) стал акцент на политику конвергенции стран – потенциальных участниц объединения и формирование наднациональной институциональной структуры с целью проведения в дальнейшем единой денежно-кредитной и валютной политики. Тенденция к усилению межгосударственного регулирования на этом этапе нашла отражение в установлении в соответствии с Маастрихтскими соглашениями количественных критериев конвергенции стран – кандидатов для вступления в ЭВС. Это критерии: а) по обеспечению стабильности цен – средний уровень инфляции в стране не должен превышать темпы роста цен в трех наиболее успешно справляющихся с инфляцией государств ЕС более чем на 1,5%; б) по обеспечению устойчивости бюджета и государственного долга – верхний предел годового дефицита правительственного бюджета не должен превышать 3% объема ВВП, а государственного долга – 60% размера ВВП; в) по обеспечению устойчивой конъюнктуры кредитного рынка – процентные ставки по долгосрочным кредитам в стране не должны превышать более чем на 2% уровень аналогичных ставок в государствах с самым низким уровнем инфляции; г) по обеспечению устойчивости валютных курсов – в течение, по крайней мере, двух лет валюты стран, входящих в Европейскую валютную систему (ЕВС) не должны девальвироваться, а колебания их обменных курсов не должны выходить за пределы, установленные в рамках ЕВС[17]. Дальнейшая консолидация межгосударственной координации финансово-экономической политики связана с подписанием участниками Амстердамской встречи в верхах Пакта стабильности и экономического роста, который предусматривал строгую финансовую ответственность стран – участниц ЭВС вплоть до применения к ним штрафных санкций за нарушение критериев конвергенции Маастрихтского договора и непринятие своевременных мер по исправлению ситуации[18]. Основным событием этого этапа в сфере становления и развития наднациональной институциональной основы ЭВС стало учреждение 1 января 1994 г. Европейского валютного института (ЕВИ), который с 1 июня 1998 г. был преобразован в Европейский центральный банк (ЕЦБ). Главные задачи ЕВИ состояли в обеспечении организационно-правовых и материально-технических условий для усиления координации денежно-кредитной и валютной политики стран Евросоюза в преддверии перехода к третьему этапу функционирования ЭВС. 3. Центральным событием третьего этапа существования ЭВС (1999–2002 гг.) стал частичный переход с 1 января 1999 г. к наднациональному регулированию валютной интеграции путем проведения ЕЦБ единой денежно-кредитной и валютной политики, установления необратимой фиксации курсов валют 11 стран – участниц ЭВС и введения единой европейской валюты евро сначала в безналичном, а с 1 января 2002 г. – в наличном виде. Акцент на усиление федерализма и сопутствующий ему отказ от национального суверенитета в такой весьма чувствительной области экономической политики как денежно-кредитная и валютная политика вызвал разделение государств Евросоюза на две группы. Одиннадцать стран вошли в зону евро и тем самым поддержали на практике идею дальнейшего углубления валютной интеграции, четыре страны (Великобритания, Дания, Швеция и Греция) остались вне валютной зоны евро[19]. Сложившаяся расстановка сил стала еще одним важным качественным отличием Договора о Европейском союзе от предшествующих проектов создания валютного союза. На практике это означало формальное признание объективности принципа разноскоростного и разноуровневого развития интеграции. Предполагалось, что реализация этого принципа позволит странам, представляющим так называемое экономическое и политическое интеграционное «ядро» ЭВС, прежде всего Германии и Франции, оказать реальное содействие консолидации регионального объединения и интегрированию в зону евро стран-аутсайдеров. Маастрихтский и Амстердамский договоры о создании Европейского союза определяют единую независимую денежно-кредитную и валютную политику ЕЦБ в качестве базиса выстроенной комплексной системы мер и целей политики в финансовой сфере по обеспечению устойчивости евро и поддержанию общего макроэкономического равновесия в Евросоюзе. Такая конструкция ЭВС изначально предопределила ее уязвимость к внешним и внутренним шоковым воздействиям, по крайней мере, в двух аспектах. Во-первых, единая денежно-кредитная политика ЕЦБ распространяется на восемнадцать относительно самостоятельных финансово-экономических зон, в том числе на общую валютную зону евро и семнадцать вошедших в нее государств, во многом различающихся между собой макроэкономическими, структурными, финансовыми и иными условиями функционирования. Во-вторых, централизованная денежно-кредитная политика является по существу единственной сферой, в которой независимый наднациональный институт в лице ЕЦБ принимает самостоятельные решения, при том что налоговая, бюджетная, структурная и ряд других направлений экономической политики по-прежнему остаются в компетенции национальных правительств. Это внутреннее противоречие изначально возложило повышенное бремя ответственности на ЕЦБ за судьбу ЭВС. Негативные последствия «перекоса» в институциональной структуре управления ЭВС для поддержания макроэкономической сбалансированности, как в отдельных странах, так и в Евросоюзе в целом в полной мере проявились во время начавшегося в 2008 г. мирового финансово-экономического кризиса. Несоблюдение правительствами Греции, Португалии, Испании и ряда других стран – членов Евросоюза требований Маастрихтских соглашений по параметрам дефицита бюджета и госдолга резко обострили долговую проблему в этих государствах, вызвали риск распада зоны евро. Кризис вновь подтвердил актуальность обсуждавшейся на протяжении многих лет с разной степенью активности проблемы перехода к единой финансовой и бюджетной политике ЭВС. Ключевым элементом и своеобразным индикатором успешности проекта ЭВС является оценка текущих результатов функционирования единой европейской валюты евро, прежде всего выполнения функции мировых денег. С методологической точки зрения выполнение евро функции мировых денег рассматривается на двух уровнях – в международном рыночном обороте (где статус евро определяют законы рыночного спроса и предложения) и межгосударственном обороте, т.е. использование евро официальными валютными властями, которые с учетом рыночных тенденций могут влиять на статус евро. Через использование валюты в качестве средства или денежного инструмента, обслуживающего различные сегменты сферы международных валютно-кредитных отношений, происходит реализация функции мировых денег. В международном рыночном обороте мировая валюта выступает в качестве: а) средства или инструмента международного инвестирования и финансирования (investment and financing currency); б) средства котировок и обмена на международных валютных рынках, или валюты- посредника (quotation/vehicle currency); в) валюты цены контрактов и средства платежа в международной торговле (invoicing/settlement currency). На межгосударственном уровне мировая валюта используется в качестве: а) «якорной валюты», к которой привязаны курсы других валют (anchor or pegging currency); б) официального резервного актива (reserve currency); в) инструмента валютных интервенций (intervention currency). Для развития той или иной валюты, в том числе евро, в мировые деньги особое значение имеет активность рыночного спроса на нее как средство инвестирования, финансирования и кредитования на мировых финансовых рынках и валюты цены контрактов и средства платежа в международной торговле. На межгосударственном уровне решающее значение имеют масштабы использования валюты в качестве официального резервного актива. Динамика показателей, характеризующих масштабы обращения единой европейской валюты, прежде всего за пределами зоны евро, позволяет дать наиболее объективную оценку его способности выступать в качестве международного резервного актива, в частности в сравнении с долларом США. Евро как средство международного инвестирования и финансирования. Эксперты ЕЦБ, исследуя место и значение евро в операциях на мировом рынке ценных бумаг, используют концепции «узкого» и «глобального» определения объема эмиссий на рынке долговых обязательств. Согласно «узкой» трактовке, оцениваются тенденции и масштабы использования евро нерезидентами в качестве валюты эмиссии ценных бумаг и предоставления кредитов, предназначенных для резидентов и нерезидентов стран ЭВС. «Глобальная» оценка рынка включает совокупный объем долговых обязательств в евро, т.е. все выпуски ценных бумаг, осуществленные резидентами и нерезидентами в единой европейской валюте и предназначенные для этих обеих категорий инвесторов. В целом за период с 1999 по 2009 гг. доля евро в накопленных объемах эмиссий международных долговых обязательств отличалась существенной волатильностью – от 23% в 1999 г. до пикового значения 35% в 2005 г. и ее снижения до 31% в 2009 г. В 2005 г. разрыв в долях евро и доллара как валют эмиссий нерезидентов достиг минимального значения по сравнению с 1999 г. – 5% (35 и 40% соответственно). В последующем разрыв в долях стал возрастать и в условиях кризиса достиг 15% (31 и 46%). Тем самым подтверждается тезис о том, что в условиях относительной международной финансовой стабильности использование евро в качестве валюты эмиссии возрастает, а в условиях кризиса доверие эмитентов – нерезидентов склоняется в пользу главной резервной валюты – доллара США. Для сравнения удельный вес евро в соответствии с «глобальной» оценкой в течение последнего десятилетия оставался стабильным и изменился в сторону увеличения незначительно – с 27% в 1999 г. до 30% в 2012 г. Евро как средство международного кредитования. Общий объем операций на рынке трансграничных кредитов банков – нерезидентов в адрес небанковских заемщиков («узкая» оценка объема международного кредитного рынка) по всем видам валют за период с 1999 г. по 2007 г. вырос с 1,7 трлн долл. до 6,2 трлн долл. В 2008–2012 гг. под воздействием мирового финансового кризиса произошло существенное снижение объема данного сегмента финансового рынка – соответственно до 5,3 трлн долл. и 5,1 трлн долл. В то же время финансовый кризис не оказал сколь-нибудь значимого влияния на валютную структуру общего объема трансграничных кредитов. В течение 1999–2012 гг. удельный вес евро в операциях на международном кредитном рынке (в «узкой» оценке) стабильно находится на уровне 20% с небольшими отклонениями притом, что доля доллара также устойчива и колеблется в пределах 50–55%. Евро как средство установления цены контрактов и осуществления расчетов в международной торговле (invoicing/settlement currency). Развитие интернационализации евро через функцию валюты цены контрактов и средства платежа происходит путем расширения использования единой европейской валюты в этом качестве, во-первых, самими странами – членами ЭВС и, во-вторых, «третьими» странами, в том числе новыми странами – членами ЕС, а также наиболее крупными внешнеторговыми партнерами Евросоюза, такими как Великобритания, Япония и США. С момента введения евро государства – члены ЭВС стали постепенно увеличивать его долю в обслуживании внешнеторговых контрактов. Если в 2000 г. доля евро в качестве валюты цены и платежного средства во взаимном экспорте товаров между странами – членами ЭВС находилась в пределах от 40% в Португалии до 49% в Бельгии, то в 2012 г. эта доля составила в среднем около 55%, а в Германии и Испании – более 60%. По данным Европейского центрального банка (ЕЦБ), в течение 2001–2012 гг. евро стал шире использоваться и в расчетах по обслуживанию внешней торговли ведущих стран – членов ЭВС с государствами, находящимися за его пределами. В течение 2000–2012 гг. произошло также повышение роли евро в обслуживании внешнеторговых операций двух крупнейших партнеров стран ЭВС – Великобритании и Японии. Если в 2000 г., по данным министерства финансов Японии, удельный вес евро в качестве средства платежа по японскому экспорту и импорту со странами Евросоюза составлял по экспорту 44% и по импорту 17%, то к настоящему времени он превышает соответственно 50 и 30%. По данным британской таможенной службы, доля евро в обслуживании британского экспорта в государства ЕС в 1999 г. составляла 19%, а импорта – 22%. В 2012 г. показатели по участию евро в обслуживании экспорта и импорта страны находятся на уровне свыше 35%. В целом наблюдается общая тенденция к расширению сферы использования евро в качестве валюты цены контрактов и средства платежа в международной торговле, особенно, если одним из контрагентов выступает резидент зоны евро. Тенденции использования евро в качестве официального резервного актива (reserve currency). Под влиянием мирового финансового кризиса и политики количественного смягчения проводимой ФРС США в 2009–2012 гг., которая привела к накачиванию международного оборота избыточной долларовой массой, за период с начала 2008 г. по конец 2012 г. объем глобальных валютных резервов возрос с 7 трлн долл. до исторического максимума – 11,6 трлн долл.[20] Основной прирост официальных резервов пришелся на Китай, Японию, Россию, Индию, Южную Корею. Валютные резервы являются определенным защитным буфером стран с развивающимися рынками от разрушительных кризисных воздействий. После образования еврозоны размер официальных резервов центральных банков ЭВС по объективным причинам существенно сократился. По данным МВФ, на конец 1999 г. удельный вес евро в общем объеме мировых валютных резервов уменьшился до 17,9% по сравнению с долей 20% бывших валют стран ЭВС в 1997 г. В то же время удельный вес доллара США за тот же период возрос с 57 до 71,0%, хотя объективно потребности в его использовании как официального резервного актива, прежде всего, в странах Европейского союза, государствах Центральной и Восточной Европы, падают. В частности, это связано с использованием ЕЦБ режима свободно плавающего валютного курса евро и практическим отсутствием интервенций в его поддержку. Весьма ограниченные по объему валютные интервенции проводились ЕЦБ лишь осенью 2000 г. В 2000–2012 гг. под влиянием структурных изменений на мировом финансовом рынке, в том числе под воздействием мирового финансового кризиса, денежные власти ряда стран стали постепенно проводить диверсификацию состава валютных резервов в пользу таких валют как евро и в значительно меньшей степени в пользу других свободно используемых валют. В течение 1999–2012 гг. основные изменения в структуре мировых валютных резервов связаны с постепенным ростом доли евро (с 18 до 26%) и соответственно уменьшением удельного веса доллара (с 71 до 61%). Общая тенденция к постепенному росту доли единой европейской валюты в официальных резервах и стабилизации ее в последние годы на уровне свыше 1/4 обусловлена укреплением доверия к евро, упрочением его позиций на мировых валютных рынках в течение большей части 2000-х гг. (рис.7.1).

Рис. 7.1. Структура мировых официальных валютных резервов на 1 января 2012 г. (в %) [21]

Поскольку евро используется в качестве якорной валюты, главным образом, в странах с развивающимися рынками и, прежде всего, в государствах, географически прилегающих к Евросоюзу или исторически тесно связанных с ним, то вполне закономерно, что единая европейская валюта преобладает в структуре валютных резервов этих стран. Доля евро в официальных валютных резервах европейских стран с формирующимися рынками составляет в среднем 50% (доля доллара – 39%). В свою очередь, доллар США занимает доминирующие позиции в валютных резервах стран Западного полушария и в многих государствах Юго-Восточной Азии. В официальных валютных резервах стран азиатского региона удельный вес доллара находится в среднем на уровне 60%, а евро – 6%, а в странах Западного полушария это соотношение составляет 77 и 14%. В то же время следует иметь в виду, что нарастающие долговые проблемы в ряде стран – членов зоны евро (Греция, Португалия, Ирландия, Испания, Италия, Кипр) потенциально сдерживают процесс расширения сферы использования евро в качестве международного резервного актива. Эксперты ЕЦБ пришли к выводу, что в течение первых пяти лет функционирования евро его международная роль постепенно росла, увеличившись с 24% в 1999 г. до 29% в 2003 г. В период с 2003 по 2005 гг. синтетический индикатор интернационализации евро стабилизировался на уровне 28–29%, а в последующие годы (2006–2012) данный обобщающий показатель несколько уменьшился, находясь в среднем за период на уровне 26–27%. В целом, как показывает опыт функционирования ЭВС, на протяжении 2000–2012 гг. происходила определенная консолидация позиций единой европейской валюты в рыночном и межгосударственном обороте, ее постепенная трансформация во вторую по значимости мировую резервную валюту. В то же время мировой финансово-экономический кризис 2008–2009 гг. вызвал ухудшение макроэкономической ситуации в зоне евро, обострение долговой проблемы во многих странах региона, что, в конечном счете, ослабляет позиции евро как международного резервного актива. Современные проблемы зоны евро. Состояние и перспективымакроэкономической ситуации в зоне евро в условиях мирового финансово-экономического кризиса остаются нестабильными. Причем спад в регионе оказался глубже, а возможности выхода из рецессии слабее, чем в США. Такая ситуация, наряду с другими факторами, обусловлена широким использованием денежными властями США статуса доллара как главной мировой резервной валюты и возможностью, по сути, бесконтрольной ее эмиссии для поддержки финансового рынка в условиях кризиса без соблюдения финансовой дисциплины, в том числе, по параметрам дефицита бюджета и размера госдолга. Денежные власти Евросоюза традиционно стремятся проводить более взвешенную и осмотрительную денежно-кредитную политику по сравнению с ФРС, направленную, прежде всего, на поддержание ценовой устойчивости. Однако, незавершенность создания эффективного коллективного инструментария макроэкономического регулирования на уровне ЭВС (отсутствие общей финансовой и бюджетной политики) негативно отражается на ситуации, как в зоне евро целом, так и в отдельных государствах-членах валютного объединения. Введение евро лишило страны возможности самостоятельно управлять такими действенными инструментами, как ставка рефинансирования и валютный курс. В то же время в их распоряжении остается политика бюджетных доходов и расходов. Не имея возможности манипулировать валютным курсом и процентными ставками, менее развитые страны ЭВС активно используют метод долгового финансирования своих бюджетов. Такая практика в условиях кризиса усиливает риск распада зоны евро. Кроме того, в отличие от США, в Евросоюзе традиционно весьма слаба эффективность таких амортизаторов шоковых воздействий на макроэкономическую устойчивость, как мобильность трудовых ресурсов и бюджетные трансферты. Роль доллара как первой по значимости мировой резервной валюты и более широкие возможности США манипулировать инструментами финансовой и монетарной политики (налогами, бюджетным дефицитом, госдолгом, процентными ставками и курсом доллара) позволяют американской экономике легче, чем европейской адаптироваться к шоковым воздействиям.Во многом из-за малой мобильности трудовых ресурсов в зоне евро (в частности, из проблемных стран ЭВС в более успешные) и отсутствия значимых централизованных межстрановых бюджетных трансфертов (общий бюджет Евросоюза относительно мал и не предусматривает таких трансфертов) уровень безработицы в ЭВС выше, чем в США. Так, в Испании и Греции она составляла в 2012 г. 20–30%. Отрицательное сальдо бюджета расширенного правительства (совокупное сальдо стран ЭВС) при среднем его значении по зоне евро на уровне – 6% ВВП в 2012 г. в таких проблемных странах, как Греция, Ирландия и Испания достигал двузначных цифр – соответственно – 15,4%, – 14,4% и – 11,1% от объема ВВП. Эти показатели в 4–5 раз превышают установленный предел бюджетного дефицита в соответствии с Пактом стабильности и роста Экономического и валютного союза (– 3% ВВП).На саммите глав государств – членов Евросоюза, состоявшемся в мае 2010 г., была принята антикризисная программа по спасению нуждающихся в финансовой помощи стран и укреплению позиций евро. Программа предусматривала выделение средств в период до июня 2013 г. в объеме 923 млрд евро (включая поддержку в размере 250 млрд евро со стороны МВФ) в виде гарантий и льготных кредитов. Одновременно ЕЦБ скупал обязательства проблемных стран зоны евро. Особое место в реализации антикризисных программ отводится совместным региональным фондам финансовой стабильности. Первоначально в 2009 г. для поддержки стран – членов ЭВС с обострившейся долговой проблемой был создан Европейский механизм финансовой стабильности, ЕМФС (European Financial Stability Mechanism, EFSM), который в мае 2010 г. был преобразован в постоянно действующий Европейский фонд финансовой стабильности, ЕФФС (European Financial Stability Facility, EFSF). Качественное отличие ЕФФС от других финансовых институтов состоит в придании ему функции антициклического регулирования, а не только оказания поддержки в кризисных ситуациях. С самого начала кризиса наиболее слабым звеном в составе ЭВС оказалась Греция. Дефицит греческого бюджета в 2012 г. составил 10,3% ВВП вместо целевого показателя в рамках программы бюджетной консолидации в 7,4% ВВП. Госдолг страны в том же году достиг 160,2% ВВП. Принятый Евросоюзом и МВФ в мае 2010 г. пакет мер внушительной помощи Греции в размере 110 млрд евро, в значительной степени реализованный в первой половине 2011 г., практически не оказал стабилизирующего воздействия на экономику страны. На саммите глав государств – членов ЭВС, состоявшемся в июле 2011 г., было одобрено выделение Греции второго пакета помощи в размере 109 млрд евро по линии Евросоюза и МВФ[22] и еще 50 млрд евро со стороны частных инвесторов. Одновременно на саммите было принято решение качественно изменить роль Европейского фонда финансовой стабильности (ЕФФС) как основного антикризисного финансового инструмента зоны евро.Необходимость реформирования ЕФФС обусловлена тем, что по мере углубления долговых проблем Греции, Ирландии, Португалии и Испании выяснилось, что поддержание их финансовой устойчивости напрямую связано с предотвращением банкротства банков Германии, Франции и других финансово устойчивых стран зоны евро, накопивших значительные объемы долговых обязательств проблемных стран. Таким образом, возникла угроза системного кризиса в зоне евро. Суть реформ ЕФФС состоит в существенном повышении ресурсов и полномочий фонда как одного из ключевых региональных финансовых институтов, в том числе путем предоставления ему права открывать упреждающие кредитные линии и выкупать государственные облигации проблемных стран-членов валютного объединения. Концептуально весьма важно, что создание и нормальное функционирование фондов финансовой стабильности в зоне евро позволило бы денежным властям Евросоюза частично снять с ЕЦБ бремя финансовой поддержки проблемных стран, поскольку эта функция вступает в противоречие с его приоритетной целью по обеспечению ценовой устойчивости в зоне евро. Не случайно руководство Германии категорически против участия Европейского центрального банка в операциях по выкупу долгов проблемных стран зоны евро. К середине октября 2011 г. парламенты всех 17 государств – членов зоны евро поддержали предложения по реформированию механизма функционирования ЕФФС и увеличению объема его средств. При этом взносы Эстонии и Словакии – беднейших стран зоны евро – будут максимальными по отношению к размеру ВВП (соответственно на уровне 13,9 и 11,7% ВВП). В Словакии процесс ратификации новых полномочий ЕФФС удалось завершить лишь повторным голосованием законодателей и, по мнению экспертов, существует опасение, что имеющиеся разногласия могут осложнить создание защитных механизмов ЭВС. Как полагает большинство экспертов, меры по реформированию ЕФФС должны сопровождаться твердыми обязательствами правительств всех стран зоны евро, включая Грецию, строго придерживаться утвержденных планов бюджетной консолидации, предусматривающих сокращение дефицита бюджета до установленного Маастрихтскими соглашениями уровня 3% ВВП. В целях оздоровления финансовой ситуации в зоне евро на саммитах Евросоюза, проходивших в Брюсселе 23 и 26 октября 2011 г., главам государств – членов объединения удалось договориться о следующем: – усилить контроль над финансами проблемных стран путем разработки и проведения согласованной финансовой и налогово-бюджетной политики в зоне евро Речь, по сути, идет о проекте создания в рамках ЭВС европейского экономического правительства, реализация которого потребует внести изменения в Лиссабонский договор с согласия всех 27 государств – членов Европейского союза; – увеличить объем средств ЕФФС с 440 млрд евро до 1,0 трлн евро и создать в рамках фонда специальную финансовую структуру в целях привлечения ресурсов МВФ, частных инвесторов и стран с быстрорастущими экономиками для оказания финансовой помощи проблемным странам – членам зоны евро; – снизить размер государственного греческого долга со 157% ВВП в 2011 г. до 120% ВВП к 2020 г. путем списания банками-кредиторами 50% стоимости гособлигаций Греции на сумму 100 млрд евро, приобретенных частными инвесторами; – осуществить рекапитализацию европейских банков на 106 млрд евро, которые им необходимо изыскивать, главным образом, самостоятельно, и повысить размер требований к капиталу банков первого уровня до конца июня 2012 г. до 9% от суммы рисковых активов; – одобрить выделение Греции второго пакета финансовой помощи в размере 130 млрд евро. По мнению большинства экспертов, встреча глав государств Евросоюза 26 октября 2011 г. оказалась по принятым решениям более результативной, чем предыдущие тринадцать экстренных саммитов, проведенных за последние два года. Удалось достичь компромисса по наиболее острым проблемам, касающимся выживания зоны евро. Но даже в этом случае, как считает большинство экспертов, будут устранены лишь симптомы болезни, а не ее причины. Решение о списании 50% греческого госдолга, по сути, означает выборочный дефолт и в качестве встречного обязательства страна в течение 10 и более лет должна поддерживать режим жесткой экономии. Ограничительные меры в сфере бюджетной политики вынуждены предпринимать также и другие проблемные государства – члены еврозоны. Неизбежным результатом становится сдерживание потребительского и инвестиционного спроса, стагнация производства, рост безработицы и новые финансовые проблемы в странах региона. В соответствии с пересмотренным 30 октября 2011 г. прогнозом ОЭСР, темпы роста ВВП в зоне евро в 2012 г. составили всего 0,3%, а не 2,0%, как оценивалось ранее. Смягчить остроту долговой проблемы в Греции и ряде других стран зоны евро частично можно было бы и путем обесценения единой европейской валюты. В частности, в опубликованном в 2010 г. докладе Европейской Комиссии содержится рекомендация девальвировать евро для спасения проблемных стран как минимум на 15–20%. Иначе, отмечается в докладе, нарастающие дисбалансы в европейской экономике могут поставить под угрозу сам факт существования ЭВС. Однако эта возможность проблематична, прежде всего, потому, что в соответствии со стратегией монетарной политики ЕЦБ динамика валютного курса евро является производной от политики ЕЦБ, направленной, в первую очередь, на поддержание устойчивого евро. Кроме того, ослаблению курса единой европейской валюты косвенно препятствует политика денежных властей США, которые в целях преодоления рецессии в 2009–2012 гг. в два этапа реализовали программу количественного смягчения (quantity easing). В результате в каналы международного оборота поступает избыточная долларовая масса, обесценивая курс американской валюты, в том числе по отношению к евро. В целом же следует отметить, что мировой финансовый кризис выявил потенциальную слабость, как доллара США, так и евро и растущее недоверие к номинированным в них активам со стороны инвесторов. Основанное на долларе и евро современное мировое валютно-финансовое устройство становится все более уязвимым. Обострилось его главное противоречие: между усилением спекулятивного характера современной экономики и беспрецедентным ростом долговой нагрузки на нее, с одной стороны, и потребностью в валютно-финансовой стабильности в целях поддержания макроэкономической и структурной сбалансированности в мире в целом, с другой. Происходящий в течение последнего десятилетия процесс трансформации доллароцентристской мировой валютной системы в биполярную модель, основанную на долларе и евро, пока в малой степени способствует разрешению этого главного валютного противоречия. Развитие международной роли евро с момента начала его функционирования отличается значительной инерцией. В течение последнего десятилетия используемый для оценки степени интернационализации евро обобщающий синтетический показатель находится в пределах 24–29% и его динамика не носит однозначно поступательного характера. Доллар США, несмотря на растущую уязвимость своих позиций, по-прежнему остается ведущей глобальной резервной валютой, а евро – вторым по значимости международным резервным активом с преобладающими признаками региональной валюты. В отличие от американского доллара, который широко используется в функции мировых денег на глобальном уровне, единая европейская валюта выполняет эту функцию преимущественно в странах, географически примыкающих к зоне евро.

|