Параграф 1.2. Использование фундаментального анализа в определении инвестиционной привлекательности акций нефтяных компаний.

Фундаментальный анализ – способ прогнозирования поведения цен на фондовом рынке, основанный на анализе внешних и внутренних производственных и финансовых показателей деятельности предприятия. Фундаментальный анализ согласно традиционному подходу включает в себя макроанализ (анализ экономики страны), отраслевой анализ и анализ отдельных компаний. Вначале рассмотрим анализ ситуации в стране, как он влияет на привлекательность акций нефтяных компаний. На самом деле, макроанализ страны имеет много отрицательных сторон, что делает инвестиционную привлекательность акций не слишком благоприятной. На это показывает отсутствие крупных инвестиционных проектов, к тому же крупнейшие мировые нефтяные компании неохотно вкладываются в нефтяной бизнес России. Рассмотрим причины неуверенности инвесторов: · Налоги в России могут вырасти внезапно на неопределённую заранее величину вследствие либо повышения ставок вывозных пошлин, акцизов на ресурсы, либо введения дополнительных налогов, которые назначаются свыше без учёта макроэкономической обстановки, возможностей нефтедобывающих предприятий и так далее. Для уменьшения налоговой нагрузки в России очень популярно использование трансфертного ценообразования, с помощью которых финансовый результат компании становиться значительно ниже. Согласно этому методу, компания продаёт продукцию дочерним компаниям (себе же) по ценам, покрывающим лишь текущие затраты предприятия. Дальше дочерняя компания отражает эту продукцию по таким счетам бухгалтерского учёта, по которым отчисления государству будут минимальными. Этот способ также удобно применять международным компаниям, когда в странах разные налоги на аналогичную продукцию. И здесь предприятие может отражать деятельность в той стране, в которой отчисления в бюджет будут меньше; · Неопределённой является политика, которая устанавливает квотирование экспорта; · Курс рубля ведёт себя очень нестабильно; · Постоянно увеличиваются расходы на услуги монополистов. Все перечисленные факторы объясняют слабое макроэкономическое состояние страны для нефтяной отрасли. Эти факторы уменьшают инвестиционную привлекательность акций нефтяных компаний. На стадии макроанализа будет не правильно не рассмотреть два важных показателя, которые относятся напрямую к нефтяной отрасли: цена на нефть и курс валют. Курс валют важен потому, что мировые цены на нефть рассчитываются в долларах за баррель, поэтому, чем крепче курс рубля по отношению к доллару, тем меньше будут стоить вырученные деньги за экспорт нефти, что не есть хорошо для Правительства России и конечно для самих компаний. Если рассматривать прогнозы будущих мировых цен на нефть, то в ближайшие годы намечается только спад. На XII Московском международном энергетическом форуме был представлен доклад о том, что, по словам академика РАН Алексея Макарова, на нефтяном рынке появляются всё новые игроки – Ирак, Бразилия, Иран, Туркменистан. Поэтому ожидается избыток предложения нефти на мировом рынке, что потеснит на нём объём российской нефти. Что касается курса доллара, следующего важного фактора, то по прогнозам Минэкономразвития России доллар по отношению к рублю в ближайшие годы будет только повышаться. В 2017 году ожидается курс 39 рублей за 1 американский доллар, что существенно выше нынешнего курса. Это означает, что на фоне снижающихся мировых цен на нефтяные ресурсы курс доллара будет укрепляться, покупательная способность вырученных денег возрастёт, что, в свою очередь, покроет убытки от снижения цен на сырьё. В среднесрочной перспективе макроэкономический анализ нефтяного сектора внушает доверие и стабильность, а значит, можно переходить к следующим уровням анализа. Теперь рассмотрим нефтяную отрасль. Нефтяной комплекс включает в себя подготовку, добычу, транспортировку нефти и её дальнейшую переработку. Для транспортировки нефти используются в основном трубопроводы (99,3%) и железнодорожный транспорт компаний АК «Транснефтьпродукт» и АК «Транснефть». Большая протяжённость нефтепроводов (48,5 тыс. км) дают возможность осуществлять трансконтинентальные потоки нефти. Переработкой же нефти занимаются 28 нефтеперерабатывающих комплексов с пропускной способностью 269 млн. т. в год. Это означает, что для функционирования нефтяного комплекса существует вся необходимая инфраструктура, отрасли есть куда развиваться. Это хорошо отражается на привлекательности акций. Нефтяные ресурсы Российской Федерации составляют более 12%[1] от общемировых, что немалая доля. Из них более 50% идёт на экспорт, поэтому акции нефтяного комплекса России считаются особо привлекательными. Говоря об инвестициях в нефтяной комплекс, то они на 77% состоят из собственного капитала компаний. С 1999 года прибыль компаний в этом секторе начала резко возрастать. Увеличение произошло с 19,5 млрд. руб. в 1998 году до 87,8 млрд. руб. в 2007 году. За этот период стремительного роста, нефтяные компании имели возможность хорошо обновить свои производственные фонды и выплатить большие отчисления в государственный бюджет, который на 54% состоит как раз из этих отчислений. Этот факт является гарантией того, что в «плохие времена» государство будет поддерживать именно нефтяной сектор, тем самым давая гарантию акционерам, что компании не обанкротятся и не сильно пострадают в период рецессии. Очень большой плюс к инвестиционной привлекательности таких акций. Если говорить о состоянии основных производственных фондов нефтяного комплекса, то для него характерна весомая доля износа, а технологический уровень не поспевает за уровнем других развитых стран. В среднем, в нефтедобывающей сфере износ составляет 55%, но по некоторым компаниям он достигает 70%[2], доля полностью изношенных фондов (уже без амортизационных отчислений) – 22%. Износ в сфере нефтепереработки основных фондов составляет 60%, из них 39% полностью изношенных. Таким образом, ситуация в нефтеперерабатывающем комплексе хуже, чем в нефтедобывающем. Это, в свою очередь, может констатироваться высокой техногенной опасностью и низкой эффективностью. Главной причиной является тот факт, что финансирование нефтеперерабатывающей сферы в России многие годы происходило по остаточному принципу. К примеру, в 90-е годы вложения в нефтеперерабатывающую сферу составляли всего 3-5% от вложений в нефтедобывающую отрасль. Это всё отрицательные факторы, которые понижают привлекательность нефтяного сектора и, соответственно, курс акций нефтяных компаний. Необходимо ввести некоторые вычислительные показатели, с помощью которых можно говорить об инвестиционной привлекательности нефтяной отрасли. Показатели бывают как общие, универсальные показатели, подходящие для сравнения отраслей между собой, так и специальные, которые специализируются, в нашем случае, на нефтяном секторе экономики. Перечень основный общих отраслевых показателей: EBITDA – финансовый показатель, равный прибыли до налогов и сборов плюс амортизация; Р (капитализация) – рыночная стоимость компании;

ROE – рентабельность собственного капитала; ROA – рентабельность активов. Среди специальных показателей по нефтегазовой отрасли, во-первых, это доля вклада отрасли в Валовой Внутренний Продукт страны. Если сравнивать доли отраслей, то соотношение между ними неравномерное, а именно, доля лесной отрасли в ВВП России составляет чуть более 1%, металлургической промышленности – около 5%, а вот доля сырой нефти, нефтепродуктов и газа в экономике России – 34%, что превышает одну треть ВВП страны (статистические данные взяты за 2013 год). На основе приведённой данных можно считать нефтяную отрасль стабильной, к тому же её доля с каждым годом только увеличивается. Группа специальных отраслевых показателей включает показатели, относящиеся к специфике деятельности отрасли, в которой находится рассматриваемая компания. Сюда входят показатель запаса нефти на единицу собственного капитала, который раскрывает, сколько баррелей запасов нефти приходится на один рубль собственного капитала компании. Показатель Также к специальным показателям можно отнести количество произведённой продукции на одного рабочего, количество запасов нефти на рубль капитала. Производственными мультипликаторами, которые дают возможность сравнить нефтяные предприятия на фондовой бирже, выступают: А теперь перейдём к самим нефтяным компаниям. Комплекс в России охватывает 10 больших вертикально-интегрированных нефтяных компаний, которые добывают 87,7% сырьевых ресурсов, и 113 небольших компаний, на чью долю приходится 9,2% добычи. Наверняка, акции этих 10 крупных компаний являются намного привлекательнее, чем акции всех остальных 113 компаний вместе взятых. Вот десятка крупнейших нефтяных компаний России: Роснефть, ЛУКОЙЛ, ТНК-ВР, ОАО «Сургутнефтегаз», «Газпром нефть», Татнефть, Славнефть, Башнефть, ОАО «Газпром», Русснефть. Данные компании расположены по мере убывания их добычи нефти. Для полного фундаментально анализа отдельных компаний существует несколько вычислительных показателей, с помощью которых можно оценить привлекательность той или иной акции (компании). Показатели можно разделить на две группы, которые оценивают финансовое положение компании и стоимость акций. Показатели, которые оценивают финансовое положение компании, представлены ниже: 1. Расчёт стоимости чистых активов. Данный показатель характеризует величину собственного капитала компании. Падение уровня чистых активов уменьшает финансовую устойчивость компании, в то время как рост величины чистых активов определяет финансовую устойчивость и рост курса акций компании.[3] 2. Темп роста рыночной стоимости компании. Темп роста и цена акций компании положительно связаны между собой и определяются двумя факторами: нормы прибыли на акционерный капитал и прироста прибыли компании.

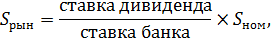

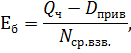

где 3. Формула Гордона. Спрос на фондовые инвестиции определяется альтернативными источниками вложения средств, главным образом банковскими процентными ставками. В этом случае рыночная стоимость акции рассчитывается:

где Эта формула не очень популярна, так как она учитывает только один важный элемент привлекательности акции – доходность. 4. Прибыль на одну обыкновенную акцию. Прирост капитала ведёт к повышению его стоимости, который приходится на одну акцию. Базовая прибыль на одну акцию рассчитывается:

где Чистая прибыль компании – это доход за отчётный период, который остаётся после налогообложения и других обязательных вычетов у акционерного общества, кроме суммы дивидендов по привилегированным акциям. Данный показатель рассчитывается и в случае, когда компания несёт убытки. Главным по отрасли, обычно, является показатель темпа роста рыночной стоимости компании, так как в финансовых новостях показывают именно динамику изменения стоимости отдельных компаний, на основании которой можно сделать вывод о дальнейшем тренде развития событий. Следом идут показатели прибыль на одну акцию и доходный метод оценки. 5. Соотношение

где Интерпретация этого показателя такова: какую сумму согласны заплатить акционеры за один рубль чистой прибыли компании. Коэффициент особо интересен инвесторам, которые рассматривают долгосрочный аспект инвестирования. Когда 6. Показатели доходности акции. Доходность акции очень сильно влияет на цену акции, так как инвестор (покупатель) приобретает возможность на получение дивидендов в виде части чистой прибыли акционерного общества. Но и эмитент (продавец) должен быть уверен, что отдавая долю будущих дивидендов по цене за акцию, предложенной покупателем, эта цена должна покрывать ему эту упущенную выгоду. Если предложенная цена не достаточна для покрытия убытков, а продавец имеет много акций этой компании, то более выгодно ликвидировать общество и продать активы по частям. Поэтому, и для инвестора и для эмитента цена акции должна зависеть от ожидаемого дохода (убытка) в следующих периодах времени. Для оценки ожидаемой прибыли учитываются прошедшие события о выплате дивидендов. При расчёте показателя оценки текущей доходности акций (

где Конечная доходность акции (

где 7. Доля выплаченных дивидендов ɵ. Коэффициент показывает какую часть чистой прибыли компания потратила на выплату дивидендов:

где Компании могут варьировать выплатой дивидендов (применять различную дивидендную политику). Либо выплачиваются небольшие дивиденды, здесь руководство принимает курс на дальнейшее развитие компании, либо выплачиваются большие дивиденды и в качестве источников финансирования используются кредиты. К показателям, оценивающим стоимость акции, относятся следующие: 1. Бухгалтерская (балансовая) стоимость одной акции (

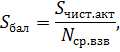

где 2. Отношение (ɳ). Это отношение рыночной цены акции (

Коэффициент показывает степень спроса на акцию на фондовом рынке. Если значение коэффициента большое, то и спрос на данную акцию тоже велик. 3. Доходный метод оценки. Инвестор, в момент покупки, ожидает получить дисконтированный доход будущих прибылей от владения акцией. Значит:

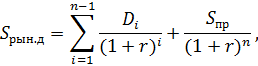

где 4. Ликвидационная стоимость акции (

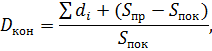

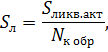

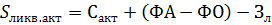

где

|

–

–  ;

; –

–  ;

; –

–  ;

; –

–  ;

; –

–  ;

; –

–  ;

; –

–  ;

; –

–  ;

; говорит, сколько рублей приходится на добычу одного барреля нефти.

говорит, сколько рублей приходится на добычу одного барреля нефти. и

и  .

.

- чистая прибыль в текущем году;

- чистая прибыль в текущем году;  - размер акционерного капитала за аналогичный период.[4]

- размер акционерного капитала за аналогичный период.[4]

- номинал акции.[5]

- номинал акции.[5]

- базовая прибыль на акцию;

- базовая прибыль на акцию;  – сумма дивидендов по привилегированным акциям;

– сумма дивидендов по привилегированным акциям;  - средневзвешенное число обыкновенных акций компании, которые находятся в обращении.[6]

- средневзвешенное число обыкновенных акций компании, которые находятся в обращении.[6]

- рыночная стоимость акции;

- рыночная стоимость акции;  учитываются дивиденды, выплаченные ранее:

учитываются дивиденды, выплаченные ранее:

- величина дивиденда, выплаченного в i-м году;

- величина дивиденда, выплаченного в i-м году;  учитывает цены продажи и покупки:

учитывает цены продажи и покупки:

- суммарные дивиденды, полученные инвестором во время владения акцией;

- суммарные дивиденды, полученные инвестором во время владения акцией;  - цена покупки;

- цена покупки;  - цена продажи акции.[9]

- цена продажи акции.[9]

- базовая прибыль на одну обыкновенную акцию за аналогичный период.[10]

- базовая прибыль на одну обыкновенную акцию за аналогичный период.[10] ). Коэффициент показывает стоимость чистых активов (

). Коэффициент показывает стоимость чистых активов ( ), которая относится на одну обыкновенную акцию:

), которая относится на одну обыкновенную акцию:

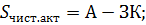

А - активы; ЗК - обязательства компании и заёмный капитал (и стоимость привилегированных акций);

А - активы; ЗК - обязательства компании и заёмный капитал (и стоимость привилегированных акций);  - средневзвешенное число обыкновенных акций.[11] Чем величина бухгалтерской стоимости выше, тем лучше и для компании и для инвесторов, так как акции данного акционерного общества покрыты собственным капиталом, вследствие чего курс акций будет иметь положительную тенденцию.

- средневзвешенное число обыкновенных акций.[11] Чем величина бухгалтерской стоимости выше, тем лучше и для компании и для инвесторов, так как акции данного акционерного общества покрыты собственным капиталом, вследствие чего курс акций будет иметь положительную тенденцию.

- рыночная цена акции по доходному методу;

- рыночная цена акции по доходному методу;  - будущие дивиденды в i-м отчётном периоде;

- будущие дивиденды в i-м отчётном периоде;  , i = 1, 2, …; n – число периодов дисконтирования; r – ставка дивиденда (норма дохода на инвестированный рубль).[13]

, i = 1, 2, …; n – число периодов дисконтирования; r – ставка дивиденда (норма дохода на инвестированный рубль).[13] ). Это величина выплаты владельцу акции, если акционерное общество будет ликвидировано, а активы проданы.

). Это величина выплаты владельцу акции, если акционерное общество будет ликвидировано, а активы проданы.

;

;  - суммарная стоимость отдельных видов активов, выраженных в рыночной стоимости, которая, как правило, не совпадает с ценой их покупки; ФА- финансовые активы (краткосрочные и долгосрочные финансовые инвестирования, за исключением собственных акций; ФО- все финансовые обязательства (краткосрочные и долгосрочные финансовые займы и кредиты, кредиторская задолженность);

- суммарная стоимость отдельных видов активов, выраженных в рыночной стоимости, которая, как правило, не совпадает с ценой их покупки; ФА- финансовые активы (краткосрочные и долгосрочные финансовые инвестирования, за исключением собственных акций; ФО- все финансовые обязательства (краткосрочные и долгосрочные финансовые займы и кредиты, кредиторская задолженность);  - затраты на ликвидацию компании;

- затраты на ликвидацию компании;  - сумма обыкновенных акций.[14]

- сумма обыкновенных акций.[14]