Иностранный инвестор 6 страница

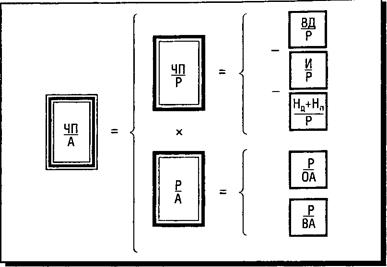

а) коэффициент абсолютной платежеспособности или „кислотный тести (КАП). Он показывает в какой степени все текущие финансовые обязательства предприятия обеспечены имеющимися у него готовыми средствами платежа на определенную дату. Расчет этого коэффициента осуществляется по формуле: КАП-Д^™6, ОБк где ДА — сумма денежных активов предприятия на определенную дату; КФВ — сумма краткосрочных финансовых вложений предприятия на определенную дату; ОБк — сумма всех краткосрочных (текущих) финансовых обязательств предприятия на определенную дату; б) коэффициент промежуточной платежеспособности (КПП). КПП=ДА + КФВ + ДЗ ОБк где ДА — сумма денежных активов предприятия (средняя или на определенную дату); КФВ — сумма краткосрочных финансовых вложений (средняя или на определенную дату); ДЗ — сумма дебиторской задолженности всех видов (средняя или на определенную дату); ОБк — сумма всех краткосрочных (текущих) финансовых обязательств предприятия (средняя или на определенную дату); в) коэффициент текущей платежеспособности (КТП). Он по- КТП = -°*-, 0БК' где ОА — сумма всех оборотных активов предприятия (средняя или на определенную дату); ОБк — сумма всех краткосрочных (текущих) финансовых обязательств предприятия (средняя или на определенную дату); V. Интегральный анализ позволяет получить наиболее углубленную (многофакторную) оценку условий формирования отдельных агрегированных оценочных показателей. В инвестиционном менеджменте наибольшее распространение получили следующие системы интегрального анализа: 1. Дюпоновская система интегрального анализа эффективности использования активов предприятия. Эта система финансового анализа, разработанная фирмой „Дюпон" (США), предусматривает разложение показателя „коэффициент рентабельности активов" на ряд частных финансовых коэффициентов его формирования, взаимосвязанных в единой системе. Принципиальная схема проведения такого анализа приведена на рис. 2.11.

Условные обозначения: ЧП — сумма чистой прибыли; Р — объем реализации продукции; А — средняя сумма всех активов; ВД — сумма валового дохода; И — сумма издержек; Нд — сумма налогов, уплачиваемых за счет доходов; Нп — сумма налогов, уплачиваемых за счет прибыли; ОА — средняя сумма оборотных активов; ВА — средняя сумма внеоборотных активов.

Рисунок 2.11. Схема финансового анализа по методике корпорации Дюпон.

В основе этой системы анализа лежит „Модель Дюпона", в соответствии с которой коэффициент рентабельности используемых активов предприятия представляет собой произведение коэффициента рентабельности реализации продукции на коэффициент оборачиваемости (количество оборотов) активов: Ра = Ррп х К0А где РА — коэффициент рентабельности используемых активов; Ррп — коэффициент рентабельности реализации продукции; КОд — коэффициент оборачиваемости (количество оборотов) активов. Для интерпретации результатов, полученных при расчете „Модели Дюпона", может быть использована специальная матрица, представленная на рис. 2.12.

Рисунок 2.12. Матрица оценки результата интегрального анализа коэффициента рентабельности активов предприятия.

С помощью указанной матрицы можно выявить основные резервы дальнейшего повышения рентабельности активов предприятия — увеличить рентабельность реализации продукции; ускорить оборачиваемость активов; использовать оба эти направления. 2. Система СВОТ-анализа [8ШТ-апа1у81'з] инвестиционной деятельности. Название этой системы представляет аббревиатуру начальных букв терминов, характеризующих объекты этого анализа: 8 — 81геНд№з (сильные стороны предприятия); И — Меакпевзев (слабые стороны предприятия); О — ОррогШпМез (возможности развития предприятия); Т — Тгеагз (угрозы развитию предприятия). Основным содержанием СВОТ-анализа является исследование характера сильных и слабых сторон инвестиционной деятельности предприятия, а также позитивного или негативного влияния отдельных внешних (экзогенных) факторов на условия ее осуществления в предстоящем периоде. Результаты СВОТ-анализа представляются обычно графически по комплексному исследованию влияния отдельных факторов на инвестиционную деятельность предприятия (рис. 2.13.).

Рисунок 2.13. Графическое представление результатов СВОТ-анализа по комплексному исследованию влияния основных факторов на инвестиционную деятельность предприятия. 3. Объектно-ориентированная система интегрального анализа формирования чистой инвестиционной прибыли предприятия. Концепция интегрированного объектно-ориентированного анализа, разработанная фирмой „Модернсофт" (США), базируется на использовании компьютерной технологии и специального пакета прикладных программ. Основой этой концепции является представление модели формирования чистой инвестиционной прибыли (или другого показателя) предприятия в виде совокупности взаимодействующих первичных финансовых блоков, моделирующих „классы" элементов, непосредственно формирующих сумму чистой инвестиционной прибыли. Пользователь сам определяет систему таких блоков и классов исходя из специфики инвестиционной деятельности предприятия, чтобы в соответствии с желаемой степенью детализации представить в модели все ключевые элементы формирования чистой инвестиционной прибыли. После построения модели пользователь наполняет все блоки количественными характеристиками в соответствии с отчетной информацией по предприятию. Систему блоков и классов можно расширять и углублять по мере изменения направлений инвестиционной деятельности предприятия и появления более подробной информации о процессе формирования чистой инвестиционной прибыли. 4. Интегральная система портфельного анализа. Этот анализ основан на использовании „портфельной теории", в соответствии с которой уровень прибыльности портфеля фондовых инструментов рассматривается в одной связке с уровнем риска портфеля (система „доходность—риск"). В соответствии с этой теорией можно за счет формирования „эффективного портфеля" (соответствующего подбора конкретных ценных бумаг) снизить уровень портфельного риска и соответственно повысить соотношение рассматриваемых показателей в пользу уровня прибыльности. Процесс анализа и подбора в портфель таких ценных бумаг и составляет основу использования этой системной теории.

СИСТЕМЫ И МЕТОДЫ ИНВЕСТИЦИОННОГО ПЛАНИРОВАНИЯ Основу механизма управления инвестиционной деятельностью предприятия составляет инвестиционное планирование. Инвестиционное планирование представляет собой процесс разработки системы планов и плановых (нормативных) показателей по обеспечению развития предприятия необходимыми инвестиционными ресурсами и повышению эффективности его инвестиционной деятельности в предстоящем периоде. Инвестиционное планирование на предприятии (или внутрифирменное инвестиционное планирование) базируется на использовании трех основных его систем: 1) прогнозирование инвестиционной деятельности; 2) текущее планирование инвестиционной деятельности; 3) оперативное планирование инвестиционной деятельности. Каждой из этих систем инвестиционного планирования присущи определенный период и свои формы реализации его результатов (табл. 2.1.). Все системы инвестиционного планирования находятся во взаимосвязи и реализуются в определенной последовательности. Первоначальным исходным этапом планирования является прогнозирование основных направлений и целевых параметров инвестиционной деятельности путем разработки общей инвестиционной стратегии предприятия, которая призвана определять задачи и параметры текущего инвестиционного планирования. В свою очередь, текущее инвестиционное планирование создает основу для разработки и доведения до непосредственных исполнителей оперативных бюджетов по всем основным аспектам инвестиционной деятельности предприятия. 1.Система прогнозирования инвестиционной деятельности является наиболее сложной среди рассматриваемых систем инвестиционного планирования и требует для своей реализации высокой квалификации исполнителей. На каждом конкретном предприятии система инвестиционного прогнозирования базируется на определенной инвестиционной идеологии. Инвестиционная идеология предприятия характеризует систему основополагающих принципов осуществления инвестиционной деятельности конкретного предприятия, определяемых его „миссией" и менталитетом инвестционного поведения его учредителей и менеджеров. Осуществляемое с учетом инвестиционной идеологии прогнозирование инвестиционной деятельности направлено прежде всего на разработку инвестиционной стратегии предприятия и инвестиционной политики по основым аспектам осуществления его инвестиционной деятельности. 2. Система текущего планирования инвестиционной деятельности базируется на разработанной инвестиционной стратегии и инвестиционной политике по отдельным аспектам инвестиционной деятельности. Это планирование состоит в разработке конкретных видов текущих планов, которые позволяют определить на предстоящий период все формы инвестиционной деятельности предприятия и источники ее финансирования, сформировать структуру его доходов и затрат, обеспечить финансовую устойчивость и постоянную платежеспособность предприятия в процессе его инвестиционной деятельности, предопределить прирост и структуру его активов на конец планируемого периода. Текущие планы инвестиционной деятельности разрабатываются на предстоящий год с разбивкой по кварталам. Исходными предпосылками для разработки текущих инвестиционных планов предприятия являются: • инвестиционная стратегия предприятия и целевые стратегические нормативы по основным направлениям инвестиционной деятельности на предстоящий период; • инвестиционная политика по отдельным аспектам инвестиционной деятельности предприятия; • планируемые объемы производства и реализации продукции и другие экономические показатели по вновь вводимым операционным внеоборотным и оборотным активам предприятия; • система разработанных на предприятии норм и нормативов затрат отдельных инвестиционных ресурсов; • действующая система ставок налоговых платежей; • действующая система норм амортизационных отчислений; • средние ставки кредитного и депозитного процентов на финансовом рынке; • результаты инвестиционного анализа за предшествующий период. Поскольку ряд исходных предпосылок разработки текущих планов носят вероятностный характер и разброс их параметров в условиях современной экономической нестабильности страны довольно высок, текущие инвестиционные планы предприятия по основным показателям желательно разрабатывать в нескольких вариантах — „оптимистическом", „реалистическом", „пессимистическом". Основными видами текущих инвестиционных планов, разрабатываемых на предприятии, являются (рис. 2.14.).

Рисунок 2.14. Система основных видов текущих инвестиционных планов, разрабатываемых на предприятии. Планируемый объем инвестиционной деятельности в разрезе отдельных форм реального и финансового инвестирования составляет основу текущего инвестиционного планирования. Целью разработки этого плана является определение потребности в общем объеме реального и финансового инвестирования предприятия в разрезе конкретных его форм на предстоящий период. В этом плане должно быть обеспечено простое и расширенное воспроизводство внеоборотных операционных активов, а также прирост финансовых активов предприятия. План доходов и расходов по инвестиционной деятельности отражает основные аспекты финансового обеспечения этой деятельности. Целью разработки этого плана является определение обьема потребностей в финансовых ресурсах для реализации намеченных инвестиционных программ, а также возможных поступлений этих ресурсов в процессе осуществления инвестиционной деятельности (доходов от реализации выбывающего имущества в процессе его замены, инвестиционной прибыли и т.п.). В этом плане отражаются все затраты, связанные с осуществлением реальных инвестиций в предстоящем периоде, а также приростом объема долгосрочных финансовых вложений (прирост обьема краткосрочных финансовых вложений осуществляется за счет остатка временно свободных денежных активов в составе оборотных средств предприятия). План поступления и расходования денежных средств в процессе инвестиционной деятельности призван отражать результаты прогнозирования денежных потоков предприятия по этому виду его хозяйственной деятельности. Целью разработки этого плана является обеспечение постоянной финансовой устойчивости и платежеспособности предприятия на всех этапах планового периода. В этом плане должна быть обеспечена четкая взаимосвязь показателей поступления денежных средств по инвестиционной деятельности в плановом периоде, их расходования и суммы чистого денежного потока по этой деятельности на конец периода. Балансовый план отражает результаты прогнозирования состава активов и структуры используемых финансовых средств предприятия на конец планового периода. Целью разработки балансового плана является определение необходимого прироста отдельных видов активов с обеспечением их внутренней сбалансированности, а также формирование оптимальной структуры капитала, обеспечивающей достаточную финансовую устойчивость предприятия в предстоящем периоде. При разработке балансового плана используется укрупненная схема статей баланса предприятия, отражающая требования его построения применительно к специфике конкретной организационно-правовой формы деятельности (общества с ограниченной ответственностью; акционерного общества и т.п.). Процесс текущего инвестиционного планирования осуществляется на предприятии в тесной связи с процессом планирования его операционной (производственно-коммерческой) и финансовой деятельности. 3. Система оперативного планирования инвестиционной деятельности заключается в разработке комплекса краткосрочных плановых заданий по инвестиционному обеспечению основных направлений развития хозяйственной деятельности предприятия. Главной формой такого планового инвестиционного задания является бюджет. Бюджет представляет собой оперативный план краткосрочного периода, разрабатываемый обычно в рамках до одного года (как правило, в рамках предстоящего квартала или месяца), отражающий расходы и поступления инвестиционных средств в процессе осуществления конкретных форм инвестиционной деятельности. Он детализирует показатели текущих инвестиционных планов и является главным плановым документом, доводимым до „центров инвестиций" всех типов. Разработка плановых бюджетов на предприятии характеризуется термином „бюджетирование" и направлена на решение двух основных задач: а) определение объема и состава расходов, связанных с инвестиционной деятельностью отдельных структурных единиц и подразделений предприятия; б) обеспечение покрытия этих расходов инвестиционными ресурсами из различных источников. Процесс бюджетирования носит непрерывный или скользящий характер. Исходя из плановых показателей, установленных на год в процессе текущего инвестиционного планирования, заранее (до наступления планового периода) разрабатывается система квартальных бюджетов (на предстоящий квартал), а в рамках квартальных бюджетов — система месячных бюджетов (на каждый предстоящий месяц). Процесс такого скользящего бюджетирования гарантирует непрерывность функционирования системы оперативного планирования инвестиционной деятельности предприятия, закладывает прочную основу для осуществления постоянного контроля результатов этой деятельности. Применяемые в процессе оперативного инвестиционного планирования бюджеты классифицируются по ряду признаков (рис. 2.15.). По видам инвестиционной деятельности предприятия выделяются бюджеты реального инвестирования, финансового инвестирования и по инвестиционной деятельности в целом. Эти бюджеты разрабатываются в порядке детализации соответствующих текущих инвестиционных планов по предприятию в целом на предстоящий квартал или месяц. Бюджет реального инвестирования детализирует в рамках конкретного временного периода содержание показателей, связанных с обновлением и развитием всех видов операционных активов предприятия в процессе его инвестиционной деятельности. Бюджет финансового инвестирования направлен на соответствующую детализацию показателей, связанных с обеспечением прироста общей суммы портфеля финансовых инструментов инвестирования. По видам затрат плановые бюджеты подразделяются на текущий и капитальный. КЛАССИФИКАЦИЯ БЮДЖЕТОВ ПО ОСНОВНЫМ КЛАССИФИКАЦИОННЫМ ПРИЗНАКАМ

По видам инвестиционной деятельности ► бюджет реального инвестирования ► бюджет финансового инвестирования

По видам затрат текущий бюджет (бюджет текущих затрат) капитальный бюджет (бюджет капитальных затрат)

По широте номенклатуры затрат ^ функциональный бюджет ^ комплексный бюджет

По методам разработки

|