NatWest Life 3 страница

Если компания принимает решение публиковать стратегические карты и информацию об интеллектуальном капитале в составе пояснительной записки к годовому отчету, то необходимо установить связь между показателями стратегических карт и финансовой отчетности. На рис. 6.8 приведен пример такой связи.

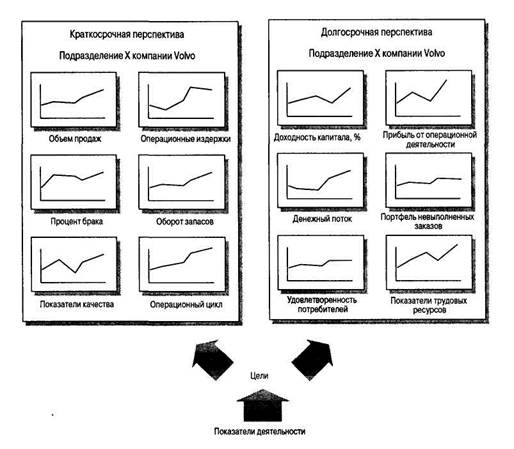

Рис. 6.8. Стратегические карты и традиционные формы финансовой отчетности Стрелки на рисунке показывают, каким образом некоторые элементы затрат, приводимые в отчете о прибылях и убытках, влияют на совершенствование бизнес-процессов компании, формирование контингента ее потребителей, а впоследствии увеличивают стоимость ее нематериального, или интеллектуального, капитала и улучшают перспективы роста объема продаж и прибыли в будущем. На рис. 6.8 изображена условная река или водоем, чтобы лучше показать различие в характере информации, предоставляемой обоими видами отчетности: традиционный финансовый учет показывает то, что находится над поверхностью воды. Стратегическая карта, равно как и концепция интеллектуального капитала, представляют собой попытки показать часть того, что скрыто в глубине. На практике стратегические карты компаний часто включают определенные показатели, характеризующие их интеллектуальный капитал в дополнение к показателям, характеризующим текущую деятельность. Таким образом, стратегические карты принимают на себя часть функций, выполнявшихся традиционными формами финансовой отчетности. Активы могут включать стоимостную оценку доли рынка компании, ее компетенций в отдельных областях, задела научно-исследовательских и прикладных работ и прочих аналогичных элементов, что делает их информационно более насыщенными. Однако общепринятой методики расчета таких показателей пока не существует, и их значение в каждом отдельном случае зависит от точки зрения специалистов компании. Несомненно, что финансовая отчетность содержит некоторые пробелы. Расходы на подготовку к будущему могут быть показаны как издержки — исследования и разработки, тренинг персонала, закупки программного обеспечения. Через несколько лет в случае удачи эти издержки дадут результат в виде увеличения объема продаж. Однако они не отражаются в финансовой отчетности в связи с генерированными благодаря им объемами продаж. Это создает опасность того, что весьма важные элементы активов не получат соответствующего внимания и должного управления. Эти издержки, дающие компании возможность в долгосрочной перспективе получить прирост активов, должны быть показаны не как затраты, а как инвестиции. В главе 10 рассматривается применимость такого подхода для составления финансовой отчетности. Можно трактовать эти издержки как инвестиции для управленческого контроля, даже если они и показаны как издержки в финансовой отчетности. Тем не менее многие компании не спешат менять сложившуюся практику, в основном из желания сохранить единство принципов финансового и управленческого учета. Другая причина кроется в убеждении, что контроль затрат придет в хаотическое состояние, если компании начнут показывать как инвестиции расходы на пока еще не материализовавшиеся или нематериальные, или — если использовать термин из главы 2 — интеллектуальные по своей сути активы. Эти возражения не всегда справедливы. Если интеллектуальный капитал показывается как актив, он автоматически подпадает под финансовый контроль в течение всего срока своего существования, надо оценивать эффективность его использования и назначать ответственных за ее контроль. Реформированные стоимостные показатели в этом случае становятся надежным инструментом контроля за инвестициями в развитие компании. Если компания не хочет заходить так далеко, можно попытаться организовать по крайней мере учет этих затрат как затрат на будущие нематериальные активы, и вести его отдельно от операционных затрат, которые компания всегда пытается по возможности сократить или исключить. Эффективное использование имеющихся ресурсов также имеет большое значение в случае затрат на создание нематериальных активов. Однако компания должна воздерживаться от искушения исключить их из расчета прибыли от текущих операций. Вместо этого можно попытаться показать, что компания получит в будущем за счет этих затрат, связав их различные элементы с прогнозными показателями отношений с потребителями, совершенствования бизнес-процессов и развития. Эта связь показана стрелками на рис. 6.8. Volvo Car Corporation Корпорация Volvo претерпела целый ряд значительных изменений с тех пор, как в 1993 году были отменены планы ее слияния с Renault. Много времени и усилий было потрачено на формулирование миссии и стратегии для отдельных филиалов и дочерних компаний Volvo Group. В результате в 1995 году Volvo Car Corporation (VCC) презентовала новую формулировку своей миссии: "Быть самой престижной и преуспевающей торговой маркой автома- шин". Основанная на этой миссии детализированная стратегия разрабатывалась для каждого подразделения компании. Бизнес-планы по видам деятельности сыграли большую роль в доведении миссии до сведения всех сотрудников компании. В процессе формулировки стратегии менеджеры корпорации поняли, что их система бюджетирования и планирования не может дать надежного прогноза развития на будущее. Система управленческого контроля не принимала во внимание в должной мере те изменения в технологии, продукции и бизнес-процессах, которые были необходимы Volvo для поддержания конкурентоспособности на рынке. Компания нуждалась в гибком инструменте управленческого контроля, на основе которого можно было бы разработать различные сценарии развития и смоделировать реакцию на быстрое изменение деловой среды. Все эти соображения привели к внедрению нового механизма, названного "новым процессом планирования". Новый процесс планирования принадлежал к тем системам отчетности и контроля, при которых компания готовит одновременно краткосрочные и долгосрочные прогнозы по меньшей мере четыре раза в год, при этом уточняя цели и задачи и разрабатывая планы текущих операций. Новый процесс планирования сделал необязательным составление бюджетов; было объявлено, что "не требуется представления бюджетов". По мнению менеджеров, бюджетирование давно уже превратилось в формальный процесс, некий ежегодный ритуал, не позволявший эффективно контролировать деятельность компании. С помощью внедрения нового процесса планирования Volvo хотела переместить центр внимания с деталей на стратегические цели. Менеджеры Volvo считали, что управленческие решения должны приниматься прежде всего с ориентацией на потребителя. Такой императив требует от системы управленческого контроля ранних сигналов, предупреждающих о негативных тенденциях; как только реальные события начинают отклоняться от прогнозируемых, необходимо принимать проективные решения для возвращения компании на заданный курс. Управленческий контроль в Volvo проводится с помощью оценки деятельности отдельных подразделений и филиалов на основе системы показателей деятельности, включенных в их стратегические карты в графическом виде (рис. 6.9). Показатели деятельности должны быть адекватными и легко измеряемыми, они могут быть как стоимостными, так и качественными. Они должны быть прямо или косвенно связаны с показателями финансовой деятельности и инвестированного капитала в долгосрочной и краткосрочной перспективе. Стратегические задачи устанавливаются по каждому ключевому показателю. Процесс постановки стратегических задач начинается с четкого определения желаемого положения подразделения в будущем; часто эта операция уже выполнена в ходе разработки стратегии и прогнозирования развития компании. Следующий этап состоит в определении ключевых факторов успеха, которые обеспечат достижение заданных целей. Ключевые факторы успеха затем выражаются через систему поддающихся количественной оценке целей. При этом должна быть возможность влиять на процесс достижения поставленных целей, последние должны быть понятны и должны поддаваться декомпозиции для филиалов и дочерних компаний, а также для различных уровней организационной иерархии. Для достижения каждой цели устанавливается конечный срок и проводится постоянный анализ ее реализации в краткосрочном и долгосрочном периоде. Прогнозы разрабатываются поквартально, с последующей разбивкой на месяцы для текущего и следующего года. Долгосрочные прогнозы разрабатываются на последующие два года. Таким образом, в каждый момент времени в поле зрения менеджеров находится пятилетний период: данные за два прошедших года, текущий год и прогноз на два года вперед. Так менеджеры компании могут своевременно получать информацию о перспективных тенденциях развития и принимать проективные решения. В течение года деятельность компании контролируется на постоянной основе, а прогнозные значения, динамика за прошлый период и контрольные показатели за текущий период периодически анализируются по каждому ключевому показателю.

Рис. 6.9. Графическое изображение показателей деятельности компании в долгосрочном и краткосрочном периоде Тенденции изменения основных показателей представляются затем в ряде итоговых документов. • Бизнес-план покрывает период в четыре года и уточняется дважды в год. Динамика его • Отчет о текущей деятельности VCC посвящен характеристике бизнеса как такового. Ох • Каталог проектов отражает степень реализации всех начатых в компании проектов. Уточ В дополнение в перечисленным документам готовится стандартный отчет под названием "Деловая ситуация компании". В нем делается попытка представить пять основных финансовых показателей и пять ключевых факторов достижения успеха, отобранных менеджерами по критерию связи с приоритетными показателями или важности для будущего развития. Таким путем Volvo пытается достичь равновесия между финансовыми и нефинансовыми показателями, а также между тактическими и стратегическими целями. Отчет о текущей деятельности VCC включает отчеты основных филиалов и подразделений компании. Каждое подразделение оценивает свою деятельность на основе показателей, отраженных в его стратегической карте (эти показатели отбираются заранее бухгалтером-контролером компании). Кроме показателей, приводятся комментарии динамики отдельных показателей, пояснения негативных результатов и описание заслуживающих упоминания событий. По каждому негативному результату разрабатываются мероприятия для исправления ситуации. Такой отчет можно предоставлять не только в письменном, но и в устном виде на ежемесячных совещаниях, проводимых исполнительным директором или его заместителем по финансам. Ряд показателей из этого отчета включается в отчет для руководства корпоративной группы, в том числе прибыль, индекс удовлетворенности потребителей, качество, затраты и оборотный капитал. Постоянные сравнения фактических данных с прогнозными позволяют компании убедиться в эффективности мероприятий, проводимых для достижения поставленных целей. По мнению менеджеров Volvo, эта черта коренным образом отличает отчет о текущей деятельности от отчета о выполнении бюджета. Необходимо также отметить, что краткосрочные и долгосрочные цели всегда остаются неизменными, а прогнозы могут изменяться с изменением ситуации. Это позволяет оценить эффективность проводимых для исправления ситуации мероприятий. По убеждению менеджеров компании, отчет о текущей деятельности VCC представляет собой скорее инструмент управления, чем контроля. Оценивая ключевые показатели деятельности, представленные в стратегических картах, менеджеры получают информацию о реальном положении дел, что позволяет им в случае необходимости принимать меры. К тому же, они могут оценить результаты принятых мер, что и составляет суть процесса управления. Цель составления Отчета о текущей деятельности VCC — представить комплексную картину положения компании в настоящий момент читателю, могущему выделить на ее изучение лишь около 15 минут. Приложения к отчету предоставляют дополнительную информацию заинтересованным лицам. Описание системы планирования и отчетности в VCC основано на информации, полученной из бесед с ее менеджерами. На локальном уровне изменения в системе управленческого контроля могут оцениваться по-разному. Некоторые подразделения решили использовать традиционные показатели качества в рамках нового процесса планирования, и разница оказалась не столь уж велика. Даже если получено уведомление о необязательности разработки бюджета, локальное подразделение может по-прежнему его разрабатывать, чтобы иметь возможность рассчитать хотя бы стандартные издержки. Однако теперь разработка бюджета проводится только на локальном уровне, а стратегические карты служат средством обмена информацией между отдельными подразделениями и на корпоративном уровне. Вопрос о том, насколько корпоративная группа заинтересована в презентации дел в отдельных подразделениях в формате стратегических карт, весьма важен. Конгломерат компаний может трактовать отдельные дочерние компании как объект инвестирования и интересоваться исключительно дивидендами, которые они приносят. С другой стороны, если стремление к использованию синергетического эффекта входит в корпоративную стратегию, топ-менеджеры на уровне корпорации могут не только интересоваться финансовыми показателями, но и участвовать в обсуждении будущей стратегии. Это соображение влияет не только на выбор показателей, но и на всю систему управленческого контроля2. Однако даже топ-менеджеры конгломерата могут счесть, что нефинансовые показатели полезны хотя бы с той точки зрения, что они заранее предупреждают о возможных изменениях в динамике прибыли, способствуя повышению внимания к долгосрочным аспектам деятельности компании.

ОТРАЖЕНИЕ ВЕРТИКАЛЬНОГО ИЛИ ГОРИЗОНТАЛЬНОГО ПОДХОДА К УПРАВЛЕНИЮ В СТРАТЕГИЧЕСКИХ КАРТАХ Бюджетирование обычно соответствует вертикальной иерархической структуре бизнеса: каждый бюджет представляется на утверждение руководителю вышестоящего уровня. Дополняя традиционную финансовую отчетность, стратегические карты могут выступать в качестве дополнительного обоснования необходимости выделения средств тому или иному подразделению, например для инвестирования в интеллектуальный капитал. В противоположность этому, ABB представила свою модель стратегических карт EVITA как часть горизонтального подхода к управленческому процессу, при котором подразделения разрабатывают свои стратегические карты автономно, консультируясь с коллегами того же уровня организационной иерархии. В пользу обоих подходов можно найти аргументы, однако надо учитывать, что они послужат основой разработки отличающихся по формату и назначению ратегических карт. Многие компании считают, что стратегические карты, разработанные на основе вертикального подхода, аналогичного используемому при составлении бюджетов, в большей степени фокусируют внимание менеджеров на проблемах долгосрочного развития. Обеспечение текущей прибыли для акционеров не должно вступать в противоречие с инвестиционной политикой, направленной на формирование конкурентных преимуществ компании в будущем. Аналогичная проблема возникает в случае принятия решений о размещении производственных или торговых мощностей, количестве складов или магазинов и т.п. Стратегические карты, разработанные на основе вертикального подхода, ориентированы на решение именно таких проблем. Горизонтальный подход применяется для других целей. Поскольку он основан на цепочке ценностей компании, стратегические карты на его основе предназначены прежде всего для определения требуемого уровня обслуживания потребителей, составления графиков выполнения отдельных бизнес-процессов, формирования компетенций внутри компании и т.п. Для этих хозяйственных процессов характерен более ограниченный временной горизонт. Иногда горизонтальная перспектива может расширяться, включая в поле зрения другие компании. Мы убеждены, что стратегические карты могут сыграть положительную роль при разработке общих целей совместно с другими компаниями (например, с поставщиками), стимулировать более тесное сотрудничество между ними — например, при создании виртуальной компании. Мы не встречали ни одной компании, в которой полностью достигнуто равновесие между вертикальным и горизонтальным подходом. Эта проблема — одна из глубинных проблем любой организации матричного типа. Тем не менее на практике возникает настоятельная необходимость определить соотношения между этими подходами и трансформировать стратегические карты в зависимости от значимости каждого из них. Поэтому целесообразно начинать с опроса заинтересованных лиц о том, какова основная цель внедрения стратегической карты в данном подразделении. Если существует опасность, что традиционная организация планирования и бюджет- ные показатели, отличающиеся более узким, краткосрочным характером, будут оказывать преимущественное влияние на политику компании, их стоит дополнить моделью стратегических карт, разработанной на основе вертикального подхода. Возможна ситуация, когда подразделение должно выполнить задания, выдвигаемые, с одной стороны, вышестоящим (по вертикали) управленческим звеном а с другой — бизнес-процессом (по горизонтали). Мы сталкивались с подобными случаями в машиностроительных корпорациях, где производители комплектующих поставляют их другим компаниям той же корпорации, причем сроки поставки и качество опосредованно влияют на удовлетворенность конечных потребителей. Такие же ситуации характерны для пассажирских служб аэропорта, где на степень удовлетворенности пассажира влияют многие события, происходящие от момента посадки в самолет до прибытия в пункт назначения. (Это также пример того, как юридически независимые компании могут участвовать в одном и том же бизнес-процессе.) Основные причины разработки стратегических карт в такой ситуации состоят в следующем. 1. Организация взаимодействия и взаимной ответственности подразделений 2. Инвестиции в будущее, не отраженные в финансовой отчетности (имеющей 3. Косвенное влияние текущих операций на степень удовлетворенности потреби что, кроме основного продукта или услуги, компания производит еще и эти дополнительные блага. Традиционные показатели часто не в состоянии отразить эти преимущества. С другой стороны, если необходимость их создания игнорируется, то вред от этого станет рано или поздно очевидным. Анализ этих видов нефинансовой деятельности подразделения наглядно подтверждает, что показатели стратегических карт, внедренные в матричной организации, способны передавать информацию как по вертикали, так и по горизонтали, по ходу создания ценности. Показатели организации бизнес-процессов, включая некоторые показатели качества, в глазах потребителя связаны преимущественно со взаимодействием подразделений по горизонтали. Финансовые показатели, а также некоторые показатели компетенции, организационной структуры больше связаны с вертикальной структурой компании. Эта дихотомия отражает двойственность, присущую многим компаниям и характеризуемую, с одной стороны, вертикальной перспективой — "создание и накопление ресурсов", а с другой — горизонтальной перспективой — "потребление ресурсов и поставка требуемой потребителями продукции". Стратегические карты помогают установить равновесие между этими процессами. МОДЕЛЬ СТРАТЕГИЧЕСКИХ КАРТ КАК ОБЩАЯ СИСТЕМА УПРАВЛЕНЧЕСКОГО КОНТРОЛЯ Уже подчеркивалась способность стратегических карт выступать в качестве общепонятного языка бизнеса — лаконично сформулировать миссию компании и показать пути ее реализации. Для характеристики процесса разработки стратегических карт, описанного в главе 3, каждый раз использовался "диалект" конкретной компании. Этот язык бизнеса, или его диалект, может служить орудием разработки совместно разделяемой концепции оптимальной стратегии бизнеса. На основе этого формулируются миссии для отдельных подразделений, теоретически в направлении сверху вниз. У сотрудников возникает множество вопросов, касающихся затрат, рентабельности, видения компании в долгосрочной перспективе, что характерно и для процесса составления бюджетов. При этом необходимо учитывать результаты и подводить итоги использования ряда инструментов и методов, использовавшихся многими компаниями в управленческом контроле. Когда мы начинали проекты внедрения стратегических карт в ряде компаний, часто оказывалось, что последние, наряду с моделью стратегических карт, уже запустили в реализацию какие-либо проекты, основанные на концепции технологического процесса, новых видах контроля и т.п. Возникал вопрос, как сочетать все эти новации с моделью стратегических карт. Часто менеджеры компаний испытывали недоверие к любым моделям, обозначаемым аббревиатурой из трех букв, — особенно в тех компаниях, которые уже имели опыт внедрения TQM, BPR, ABC и т.п. Приходилось объяснять механизм действия модели стратегических карт в качестве общей системы управленческого контроля. В свою очередь для этого необходимо ясное представление о характере взаимодействия различных элементов системы управленческого контроля. • Определение схем производственных процессов и видов деятельности • ABC (Activity-Based Costing — учет затрат по видам деятельности) дает воз • Методика планирования инвестиционных расходов имеет большое значение для • Некоторые косвенные затраты трудно связать с выпускаемыми в настоящий мо • Обязанность вести учет и контроль за затратами и денежными потоками тре Некоторые крупные компании в настоящее время изучают возможности внедрения ориентированного на бизнес-процессы подхода с одновременным совершенствованием классификации затрат по детерминантам затрат. Некоторые пы-

таются сочетать определение схем бизнес-процессов с изучением детерминантов затрат в рамках модели ABC на корпоративном уровне4. Уже упоминалось о том, что большинство компаний выделяют значительные ресурсы на подготовку к грядущим изменениям деловой среды, технологии и т.п. Часто это приводит к отсутствию какой-либо осмысленной связи между большей частью их видов деятельности и затрат, с одной стороны, и выпускаемыми в настоящее время продуктами или имеющимися потребителями — с другой. Во всяком случае анализ взаимосвязи бизнес-процессов и потребляемых ресурсов на основе метода ABC не дает возможности выявить такую связь. Большая часть производимых в текущем периоде затрат представляет собой инвестирование в будущую компетенцию компании или в создание желаемого имиджа компании в краткосрочной перспективе, т.е. "нематериальные инвестиции". Иначе говоря, это как раз те показатели, которые включаются в формат стратегических карт. Чтобы принять на их основе обоснованные решения, компания должна согласовать, какие приоритеты она выделяет и как они связаны между собой. По нашему мнению, стратегические карты очень удобны для такого анализа: какие задачи были выполнены и с какими затратами. Анализ инвестиций необходим и при принятии решений о конкретных мероприятиях, и при оценке их выполнения — стоит ли возможный выигрыш в стратегической перспективе тех жертв, которые приходится приносить ради его получения сейчас. Р. Каплан и Д. Купер [Kaplan & Cooper, 1998, p. 311—312] солидарны в этом вопросе, хотя и не развивают его дальше. Они отметили, что метод ABC лучше всего подходит для тех видов деятельности, которые "находятся под непосредственным влиянием со стороны требований потребителей, продуктов и услуг. Кроме того,... работники, занятые составлением бюджетов, должны провести оценку суммы дискреционных затрат на следующий год. Эти затраты, как правило, включают расходы на поддержание связей с потребителями, на продвижение торговой марки и на содержание высших уровней организационной иерархии". Они также охарактеризовали возможности использования стратегических карт для установления целей и определения приоритетных со стратегической точки зрения бизнес-процессов [Kaplan & Cooper, 1998, p. 155]. Это, безусловно, сложная задача. Как ABC, так и анализ схем бизнес-процессов могут рассматриваться отчасти как методы повышения эффективности деятельности. Предположим, что в процессе анализа видов деятельности и связанных с ними затрат отдельного подразделения или компании в целом выявляется существенная часть затрат, не связанных непосредственно с производством продукции или обслуживанием имеющихся потребителей. Менеджеры заявляют, что эти затраты представляют собой инвестиции в будущее компании, предназначенные для формирования ее интеллектуального капитала. С помощью различных показателей, включаемых в стратегические карты, можно даже показать связь этих затрат с отдельными показателями деятельности, например с улучше-

|

: Эта концепция детально разработана Ф. Нильсоном и Б. Раппом в 1998 году.

: Эта концепция детально разработана Ф. Нильсоном и Б. Раппом в 1998 году.