Головна сторінка Випадкова сторінка

КАТЕГОРІЇ:

АвтомобіліБіологіяБудівництвоВідпочинок і туризмГеографіяДім і садЕкологіяЕкономікаЕлектронікаІноземні мовиІнформатикаІншеІсторіяКультураЛітератураМатематикаМедицинаМеталлургіяМеханікаОсвітаОхорона праціПедагогікаПолітикаПравоПсихологіяРелігіяСоціологіяСпортФізикаФілософіяФінансиХімія

Будівлі і майно

Дата добавления: 2015-10-12; просмотров: 812

|

|

В ст. 3 ФЗ «О несостоятельности (банкротстве)» [9] (далее ФЗ) указывается, что юридическое лицо считается неспособным удовлетворить требования кредиторов по денежным обязательствам и (или) исполнить обязанность по уплате обязательных платежей, если соответствующие обязательства и (или) обязанность не исполнены им в течении трех месяцев с даты, когда они должны быть исполнены.

Укажем виды несостоятельности экономического субъекта и дадим им краткую характеристику (таблица 9.8).

Таблица 9.8

Виды несостоятельности экономического субъекта

| Вид | Характеристика |

| 1. Масштаб несостоятельности экономического субъекта | |

| 1.1. Системная несостоятельность | Присутствует в период экономического кризиса страны, вызывается внешними причинами и носит всеобщий характер. Отражается массовой неспособностью экономического субъекта реализовывать свои миссии и функции |

| 1.2. Текущая несостоятельность | Обусловлена длительностью жизненного цикла продукции, вызывается материальными причинами, носит перманентный характер. В период экономического кризиса страны обе формы (системная и текущая) несостоятельности накладываются друг на друга и усложняют проблему. Системная несостоятельность ухудшает условия преодоления текущей несостоятельности экономического субъекта |

| 2. Природа несостоятельности экономического субъекта | |

| 2.1. Производственно-техническая | Характеризуется неспособностью экономического субъекта реализовывать технологический способ создания продукции; низкая модернизация оборудования; низкий коэффициент емкости; отсутствие нового более прогрессивного оборудования. |

| 2.2. Экономическая | Отражает ситуацию недостатка выручки на покрытие произведенных затрат. Помимо убыточности к основным причинам несостоятельности можно отнести: - долговременное снижение спроса на продукцию, приводящее к снижению уровня цены ниже уровня средних затрат; - резкий рост постоянных или переменных затрат, увеличивающий общие расходы до уровня, превышающие цену товара |

| 3. Продолжительность несостоятельности экономического субъекта | |

| 3.1. Хроническая несостоятельность | Характеризуется сохранением несостоятельности экономического субъекта в течение периода, превышающего время одного оборота оборотного капитала |

| 3.2. Циклическая несостоятельность | Регулярно возникающая несостоятельность с периодичностью, превышающей длительность одного производственного цикла, но меньше, чем время одного оборота оборотного капитала |

Ст. 27 ФЗ предусматривает следующие процедуры банкротства:

- наблюдение, применяемое к должнику в целях обеспечения сохранности его имущества, проведения анализа финансового состояния должника, составления реестра требований кредиторов и проведение их первого собрания;

- финансовое оздоровление, применяемое к должнику в целях восстановления его платежеспособности и погашения задолженности в соответствии с графиком погашения;

- внешнее управление, применяемое к должнику в целях восстановления его платежеспособности;

- конкурсное производство, применяемое к должнику, признанному банкротом, в целях соразмеренного удовлетворения требований кредиторов;

- мировое соглашение, применяемое на любой стадии рассмотрения дела о банкротстве в целях прекращения производства по делу о банкротстве путем достижения соглашения между должником и кредитором.

Как видим, в первых трех процедурах банкротства имеется упоминание о проведении финансового анализа должника, о восстановлении его платежеспособности.

Укажем цели и задачи анализа на разных процедурах банкротства (таблица 9.9)

Таблица 9.9

Цели и задачи анализа на разных процедурах банкротства

| Наблюдение | Финансовое оздоровление |

| Ст. 70 Анализ финансового состояния должника Цель: определить стоимость имущества, принадлежащего должнику для покрытия судебных расходов; расходов на выплату вознаграждения арбитражным управляющим; определить возможность или невозможность восстановления платежеспособности должника Задачи: - провести инвентаризацию имущества должника на его наличие; - анализ документов, удостоверяющих государственную регистрацию прав собственности; - подготовка предложений о возможности или невозможности восстановления платежеспособности должника; - обоснование целесообразности введения последующих процедур банкротства. Управленческие решения по результатам анализа финансового состояния: - в случае, если установлено, что стоимость имущества, принадлежащего должнику, недостаточна для покрытия судебных расходов, кредиторы вправе применять решения о введении внешнего управления только при определении источников покрытия судебных расходов; - в случае, если кредиторами не определенного источник покрытия судебных расходов или за счет определенного ими источника оказалось невозможным их покрытие, проголосовавшие за введение внешнего управления кредиторы несут солидарную обязанность по покрытию указанных расходов. | Вводится арбитражным судом: - на основании решения собрания кредиторов; - суд утверждает административного управляющего; - суд указывает срок финансового оздоровления с графиком погашения задолженности; - сведения о лицах, предоставивших обеспечение, размер и стоимость такого обеспечения; - немедленно исполняется; - решение может быть обжаловано; вводится не более чем на два года. Цель анализа: рассматривать обязательства должника, срок исполнения которого наступил до даты введения финансового оздоровления, и соблюдение графика погашения задолженности. Задачи: - дать оценку плана финансового оздоровления и его выполнения; - проанализировать исполнение графика погашения задолженности; - рассмотреть отчет о результатах проведения финансового оздоровления, включающего баланс должника на последнюю отчетную дату; отчет о прибылях и убытках; документы, подтверждающие погашение требований кредиторов. |

| Внешнее управление | |

| Вводится арбитражным судом на основании решения кредиторов на срок не более чем 18 месяцев с продлением еще на 6 месяцев. Цель анализа: оценить меры по восстановлению платежеспособности должника. Задачи анализа: - рассмотреть план внешнего управления; - предусмотреть условия и уточнить порядок реализации мер; - оценить расходы на реализацию мер и иные расходы должника; - обосновать возможность восстановления платежеспособности в установленный срок. |

Рассмотрим основные этапы анализа финансового состояния экономического субъекта при процедуре банкротства - наблюдение.

Этап 1. Анализ динамики валюты бухгалтерского баланса.

В ходе анализа сопоставляются данные по валюте баланса в предшествующем, предыдущем и отчетном периодах. При этом уменьшение (в абсолютном выражении) валюты баланса за отчетный период однозначно свидетельствует о сокращении экономическим субъектом хозяйственного оборота, что могло повлечь его неплатежеспособность.

Установление факта сворачивания хозяйственной деятельности требует проведения тщательного анализа его причин (сокращение платежеспособного спроса на товары, работы и услуги, ограничение доступа на рынки необходимого сырья, материалов и полуфабрикатов, постепенное включение в активный хозяйственный оборот дочерних предприятий за счет материнской компании и т.д.). В зависимости от того, какие обстоятельства обусловили сокращение хозяйственного оборота должника, могут быть рекомендованы различные пути вывода его из состояния неплатежеспособности.

Анализируя рост валюты баланса за отчетный период, необходимо учитывать влияние переоценки основных средств, когда увеличение их стоимости не связано с развитием производственной деятельности. Наиболее сложно учесть влияние инфляционных процессов. Однако без этого затруднительно сделать однозначный вывод о том, является ли увеличение валюты баланса следствием только лишь удорожания готовой продукции под воздействием инфляции сырья, материалов, либо оно показывает и на расширение хозяйственной деятельности экономического субъекта.

При наличии устойчивой базы расширения хозяйственного оборота экономического субъекта, причины его неплатежеспособности следует искать в нерациональности проводимой кредитно-финансовой политики, включая и использование получаемой прибыли, в ошибках при определении ценовой, финансовой стратегии и т.д.

Для обеспечения сопоставимости исследуемых данных по статьям и разделам баланса за три смежных периода анализ проводится на основе удельных показателей, рассчитываемых к валюте баланса, которая принимается за 100 процентов. При этом рекомендуется определять как изменения данных показателей в структуре баланса за рассматриваемый период, так и направленность изменений (увеличение, снижение).

Этап 2. Анализ структуры пассива.

Исследование структуры пассива баланса позволяет установить одну из возможных причин финансовой несостоятельности экономического субъекта, приведшей к его неплатежеспособности. Такой причиной может быть нерационально высокая доля заемных средств в источниках, привлекаемых для финансирования хозяйственной деятельности. При определении соотношения собственных средств и заемных следует учитывать, что, как правило, долгосрочные заемные средства приравнивается к источникам собственных средств. Кроме того, при определенных условиях такая статья пассива баланса, как Доходы будущих периодов является, по существу, источником собственных средств.

Источниками собственных средств экономического субъекта являются: уставный капитал с учетом добавочного капитала как следствия переоценки основных средств, резервный капитал, а также нераспределенная прибыль. Увеличение доли собственных средств за счет любого из перечисленных источников способствует усилению финансовой устойчивости предприятия. При этом наличие нераспределенной прибыли может рассматриваться как источник пополнения оборотных средств предприятия и снижения уровня краткосрочной кредиторской задолженности.

Анализируется структура краткосрочной кредиторской задолженности: краткосрочные кредиты банков и различные займы; задолженность перед другими предприятиями; задолженность по налогам и сборам; перед государственными внебюджетными фондами; задолженность перед персоналом и тенденции их изменения. Выявленная тенденция к увеличению доли заемных средств в источниках образования активов экономического субъекта, с одной стороны, свидетельствует об усилении финансовой неустойчивости экономического субъекта и повышении степени его финансовых рисков, а с другой - об активном перераспределении (в условиях инфляции и невыполнения в срок финансовых обязательств) доходов от кредиторов к предприятию-должнику.

При наличии информации о конкретных кредиторах экономического субъекта и сроках выполнения обязательств перед ними целесообразно составить их перечень с указанием полного названия, юридического адреса, сроков и сумм платежей, доли данного кредита в общей задолженности экономического субъекта. Особое внимание следует уделить наличию (и возможному росту) просроченной задолженности субъекта перед бюджетом, перед работниками, по внебюджетным платежам.

Этап 3. Анализ структуры актива.

Активы экономического субъекта и их структура исследуются как с точки зрения участия в производстве, так и с точки зрения оценки их ликвидности. Непосредственно в производственном цикле участвуют: основные средства и нематериальные активы, запасы, денежные средства и денежные эквиваленты. К наиболее легколиквидным активам предприятия относятся денежные средства на счетах, денежные эквиваленты, а также краткосрочные ценные бумаги; к наиболее труднореализуемым активам - основные средства, находящиеся на балансе экономического субъекта, и прочие внеоборотные активы.

Изменение структуры активов предприятия в пользу увеличения доли оборотных средств может свидетельствовать о формировании более мобильной их структуры, способствующей ускорению оборачиваемости средств; отвлечении части текущих активов на кредитование потребителей товаров, работ, услуг экономического субъекта, дочерних предприятий и прочих дебиторов, что свидетельствует о фактической иммобилизации этой части оборотных средств из производственного процесса; сворачивании производственной базы; искажении реальной оценки основных средств вследствие существующего порядка их бухгалтерского учета и.т.д. Для того, чтобы сделать однозначные выводы о причинах изменения данной пропорции в структуре активов, необходимо провести детальный анализ разделов и отдельных статей актива баланса, а также, при необходимости, запросить у экономического субъекта требующуюся дополнительную информацию.

Учитывая, что удельный вес основных средств может изменяться и вследствие воздействия внешних факторов (например, порядок их учета, при котором происходит запаздывающая коррекция стоимости основных средств в условиях инфляции, в то время как цены на сырье, материалы, готовую продукцию могут расти достаточно высокими темпами), необходимо обратить особое внимание на изменение абсолютных показателей за отчетный период, отражающее движение основных средств.

Наличие в составе активов нематериальных активов косвенно характеризует избранную экономическим субъектом стратегию как инновационную, так как оно вкладывает средства в патенты, ноу-хау, другие объекты интеллектуальной собственности, хотя подобные вложения требуют дополнительной (вне рамок данного анализа) оценки их экономической эффективности. Наличие долгосрочных финансовых вложений указывает на инвестиционную направленность вложений.

Однако, поскольку экономический субъект может быть признан неплатежеспособным, необходимо в ходе дальнейшего анализа изучить портфель инвестиционных ценных бумаг и дать оценку их ликвидности, а также эффективности отвлечений средств на данные вложения на основе дополнительно запрашиваемой информации.

При анализе первого раздела актива баланса следует обратить внимание на тенденции изменения таких его элементов (статей), как результаты исследований и разработок, поскольку данные активы не участвуют в производственном обороте и, следовательно, при определенных условиях увеличение их доли может негативно сказаться на результативности финансовой деятельности экономического субъекта.

Скорость оборота текущих активов предприятия является одной из качественных характеристик проводимой финансовой политики: чем скорость оборота выше, тем эффективнее выбранная стратегия. Поэтому рост (абсолютный и относительный) оборотных средств может свидетельствовать не только о расширении производства или действия фактора инфляции, но и о замедлении их оборота.

Это объективно вызывает потребность в увеличении их массы. Для определения тенденций оборачиваемости оборотных средств рассчитывается коэффициент оборачиваемости как отношение выручки к сумме оборотных средств. Уменьшение коэффициента, рассчитанного в отчетном периоде, по сравнению с коэффициентом, рассчитанным в предыдущем периоде, свидетельствует о замедлении оборота оборотных средств.

При изучении структуры запасов основное внимание целесообразно уделить выявлению тенденций изменения таких элементов текущих активов, как производственные запасы, незавершенное производство, готовая продукция. Увеличение удельного веса производственных запасов может свидетельствовать о:

- наращивании производственного потенциала предприятия;

- стремлении за счет вложений в производственные запасы защитить денежные активы предприятия от обесценивания под воздействием инфляции;

- нерациональности выбранной производственной стратегии, вследствие которой значительная часть текущих активов иммобилизована в запасах, чья ликвидность может быть невысокой.

Таким образом, хотя тенденция к росту запасов может привести к увеличению на некотором отрезке времени значения коэффициента текущей ликвидности, необходимо проанализировать, не происходит ли это увеличение за счет необоснованного отвлечения активов из производственного оборота, что в конечном итоге приводит к росту кредиторской задолженности и ухудшению финансового положения экономического субъекта. Большое внимание при исследовании тенденций изменения структуры оборотных средств, следует уделить строкам: «Денежные средства и денежные эквиваленты» и «Прочие оборотные активы», особенно в части расчетов с дебиторами.

Высокие темпы роста дебиторской задолженности по расчетам за товары, работы и услуги могут свидетельствовать о том, что данный экономический субъект активно использует стратегию товарных ссуд для потребителей своей продукции. Кредитуя их, предприятие фактически делится с ними частью своего дохода. В то же время, если платежи экономического субъекта задерживаются, он вынужден брать заемные средства для обеспечения своей хозяйственной деятельности, увеличивая собственную кредиторскую задолженность.

Для более глубокого анализа дебиторской задолженности необходимо дополнительно запросить ее расшифровку с указанием сведений о каждом дебиторе, сумм дебиторской задолженности и сроках ее погашения. При этом основной задачей последующего анализа дебиторской задолженности является оценка ее ликвидности, т.е. оценка возвратности долгов экономическому субъекту.

Поскольку денежные средства, денежные эквиваленты и краткосрочные финансовые вложения являются наиболее легко реализуемыми активами, то увеличение их доли в условиях низких темпов инфляции (3-8% годовых) и эффективно функционирующего рынка ценных бумаг могло бы рассматриваться как положительная тенденция. Однако в существующих условиях для того, чтобы сделать однозначные выводы, необходимо, во-первых, оценить ликвидность краткосрочных ценных бумаг, находящихся в портфеле данного экономического субъекта, и, во-вторых, оценить скорость оборота денежных средств и денежных эквивалентов, сопоставив его с темпами инфляции, для чего требуется дополнительно запрашиваемая информация.

Этап 4. Анализ результатов хозяйственной деятельности.

Необходимым элементом анализа является исследование результатов деятельности и направлений использования полученной прибыли. Исходная информация для анализа содержится в форме «Отчет о прибылях и убытках» («Отчет о финансовых результатах за 2012г. и далее»).

В том случае, если экономический субъект убыточен, можно сделать вывод об отсутствии источника пополнения собственных средств для ведения им рациональной хозяйственной деятельности. Если же хозяйственная деятельность сопровождалась получением прибыли, следует оценить те пропорции, в которых прибыль направляется на платежи в бюджет, отчисления в резервный фонд, в фонды накопления и фонды потребления.

При этом наличие значительных отчислений в фонды потребления можно рассматривать как одну из характеристик избранной экономическим субъектом стратегии в осуществлении финансовой деятельности. В условиях неплатежеспособности данную часть прибыли целесообразно рассматривать как потенциальный резерв собственных средств, которые при изменении соотношений в распределении прибыли между фондами потребления и накопления следует направить на пополнение оборотных средств.

Антикризисное управление – это управляемый процесс предотвращения или преодоления кризиса, отвечающий целям экономического субъекта и соответствующий объективным тенденциям развития. Его можно представить как специфическое управление, осуществляемое на различных стадиях банкротства экономического субъекта.

Скрытая стадия банкротства наблюдается за 1-1,5 года до наступления явной стадии. Внешне угроза банкротства никак не проявляется, основные финансовые показатели в норме, но надвигающийся кризис можно распознать с помощью специальных методов анализа. Если вовремя провести анализ, правильно оценить ситуацию, разработать и реализовать антикризисную программу, то предприятие может снова вернуться к нормальному состоянию. Эта ситуация также может пройти сама собой, даже остаться незамеченной, если изменились какие-либо внутренние или внешние факторы в лучшую сторону. Такими факторами могут быть увеличение спроса на продукцию, модернизация производства, появление какого-либо другого конкурентного преимущества, кардинально меняющего ситуацию на рынке.

Для выявления признаков банкротства экономического субъекта необходимо установить превышение кредиторской задолженности над стоимостью его имущества. Здесь важен коэффициент уровня кредиторской задолженности по формуле:

К = валюта баланса за минусом НДС по приобретенным ценностям (9.4)

долгосрочные и краткосрочные обязательства

без доходов будущих периодов

Если данный коэффициент >1,0, то признаки несостоятельности экономический субъект не имеет. Если данный коэффициент < 1,0, то это служит основанием для принятия решения о ликвидации юридического лица – должника.

Для оценки несостоятельности экономического субъекта необходимо также рассчитывать коэффициент риска банкротства (КРБ), учитывающий ликвидность и финансовую независимость экономического субъекта.

КРБ= КТЛ / (ЗК/СК) (9.5)

Допустимое значение коэффициента ≥ 1,0. Если он не достигнет 1,0, то можно сделать вывод о необходимости экономического субъекта в зоне риска банкротства.

Анализ динамики данных показателей позволяет выявить и причины укрепления или дестабилизации финансового положения экономического субъекта.

Таблица 9.10.

Анализ риска банкротства экономического субъекта

| Показатели | Отчетный период | Предыдущий период | Отклонение (+,-) | Темпы роста (снижения), % |

| 1. Коэффициент текущей ликвидности | 1,5928 | 1,9130 | -0,3202 | 83,26 |

| 2. Соотношение заемных и собственных средств | 1,058 | 0,906 | 0,152 | 116,78 |

| 3. Коэффициент риска банкротства (1/2) | 1,5055 | 2,1115 | -0,606 | 71,30 |

Проведем факторный анализ изменения коэффициента риска банкротства с помощью традиционного способа цепных подстановок и выявим воздействие на коэффициент изменения степени финансовой независимости экономического субъекта.

1) Крб усл = Кбл1/(ЗК0/СК0) = 1,5928/0,906 =1,7580

2) ΔКрб = Крб усл – Крб0 = 1,7580-2,1115 = -0,3535

3) ΔКрб = Крб1 – Крб усл = 1,5055 – 1,7580 = -0,2525

Баланс факторов: (-0,3535) + (-0,2525) = -0,606

Вывод: факторный анализ показывает, что оба фактора повлияли отрицательно на снижение коэффициента риска банкротства на 0,606 в отчетном периоде по сравнению с предыдущим. Экономическому субъекту следует вести поиск путей оздоровления своего финансового положения.

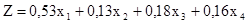

Существенное значение на скрытой стадии банкротства имеет своевременное обнаружение надвигающегося кризиса. Здесь применяются различные методы интегральной оценки, основанные на комплексном рассмотрении различных показателей. Одним из наиболее распространенных методов интегральной оценки является модель Э. Альтмана, который в 1968 г. исследовал деятельность значительного количества американских компаний, реально обанкротившихся, и выбрал пять наиболее значимых коэффициентов для диагностики угрозы банкротства:

Z – интегральный показатель уровня угрозы банкротства;

X1 – отношение собственных оборотных активов к общей сумме активов предприятия;

X2 – отношение нераспределенной прибыли к сумме активов предприятия (рентабельность активов);

X3 – отношение прибыли до уплаты процентов и налогов к сумме активов (уровень доходности активов);

X4 - соотношение собственного (он берет рыночную стоимость акций) и заемного капитала.

В 1970 г. для определения суммы собственного капитала Э. Альтман предложил балансовую стоимость акций, затем – условно рыночную стоимость акции, определяемую по формуле:

Уставный капитал * (% выплаченных дивидендов / средний % по банковским вкладам). (9.6)

X5 – отношение выручки к сумме активов (коэффициент оборачиваемости активов). Первые четыре показателя обычно выражены в процентах. При их представлении в виде долей единицы формула имеет вид:

Z = 1,2X1 + 1,4X2 + 3,3X3 + 0,6X4 + 1,0X5 (9.7)

Вероятность риска банкротства по модели Э. Альтмана выглядит следующим образом (таблица 9.11).

Таблица 9.11

Вероятность риска банкротства по модели Э. Альтмана

| Значение Z | Вероятность риска банкротства |

| Менее 1,81 | Очень высокая |

| От 1,81 до 2,70 | Высокая |

| От 2,70 до 2,90 | Незначительная |

| Более 2,90 | Очень низкая |

По утверждению Э. Альтмана точность прогноза банкротства за год до наступления события составляет 95 %, а спрогнозировать банкротство за два года удается с точностью до 83%.

В соответствии с моделью У. Бивера для диагностики банкротства предприятия рассчитываются следующие коэффициенты:

|

КБивера = (9.8)

КБивера = (9.8)

|

Ктл = (9.9)

Ктл = (9.9)

3. Рентабельность активов предприятия (экономическая рентабельность)

Кр = чистая прибыль (9.10)

Кр = чистая прибыль (9.10)

Стоимость активов

|

Кф.л. = (9.11)

Кф.л. = (9.11)

|

Кп = (9.12)

Кп = (9.12)

Вероятность риска банкротства экономического субъекта, основанная на модели У. Бивера, представлена в таблице 9.12.

Таблица 9.12

Вероятность банкротства предприятия по модели У. Бивера

| № | Показатели | Вероятность риска банкротства | ||

| Незначительная | Средняя (в течении ближайших 5 лет) | Высокая (в течении ближайшего 1 года) | ||

| Коэффициент Бивера | 0,4-0,45 | 0,17 | -0,15 | |

| Коэффициент текущей ликвидности | Менее 3,20 | Менее 2 | Менее 1 | |

| Рентабельность активов (экономическая рентабельность) | 6%-8% | 6:%-4% | - 22% | |

| Финансовый леверидж | Менее 0,37 | Менее 0,50 | Более 0,80 | |

| Коэффициент покрытия активов собственными оборотными средствами | 0,40 | Менее 0,30 | Менее 0,06 |

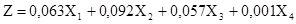

По модели Р. Таффлера интегральный коэффициент (  ) диагностики банкротства экономического субъекта равен:

) диагностики банкротства экономического субъекта равен:

, (9.13)

, (9.13)

где: х1 = отношение прибыли от продаж к краткосрочным обязательствам;

х2 – отношение оборотных активов к сумме обязательств;

х3 – отношение краткосрочных обязательств к суме активов;

х4 – отношение выручки к сумме активов экономического субъекта.

Если  , то у экономического субъекта хорошие долгосрочные финансовые перспективы по мнению Р. Таффлера.

, то у экономического субъекта хорошие долгосрочные финансовые перспективы по мнению Р. Таффлера.

В 1972 г. для предприятий - должников в Великобритании Р.Лис разработал следующую формулу интегрального коэффициента банкротства:

, (9.14)

, (9.14)

где:  - оборотный капитал / сумма активов;

- оборотный капитал / сумма активов;

- прибыль от продажи / сумма активов;

- прибыль от продажи / сумма активов;

- нераспределенная прибыль / сумма активов;

- нераспределенная прибыль / сумма активов;

- собственный капитал / заемный капитал.

- собственный капитал / заемный капитал.

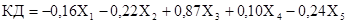

Л.В. Донцова и Н.А. Никифорова приводят Модель Коннана-Гольдера, которая описывает вероятность банкротства для различных коэффициентов индекса КД [26, с. 140].

Таблица 9.13

Модель Коннана – Гольдера

| Индекс (КД) Коннана-Гольдера | +0,048 | -0,026 | -0,068 | -0,107 | -0,164 |

| Вероятность банкротства, % | |||||

|

где:  - доля быстрореализуемых ликвидных средств (денежные средства + краткосрочные финансовые вложения + краткосрочная дебиторская задолженность) в активах;

- доля быстрореализуемых ликвидных средств (денежные средства + краткосрочные финансовые вложения + краткосрочная дебиторская задолженность) в активах;

- доля устойчивых источников финансирования в пассиве баланса;

- доля устойчивых источников финансирования в пассиве баланса;

- источники финансовых расходов (уплаченные проценты по заемным средствам + налог на прибыль) к выручке от продаж;

- источники финансовых расходов (уплаченные проценты по заемным средствам + налог на прибыль) к выручке от продаж;

- доля расходов на персонал в валовой прибыли;

- доля расходов на персонал в валовой прибыли;

- соотношение накопленной прибыли и заемного капитала.

- соотношение накопленной прибыли и заемного капитала.

При проведении анализа риска банкротства организации с использованием приведенных выше моделей следует учитывать, что их результаты могут быть существенно искажены вследствие нестабильности российской экономики и наличия мирового финансового кризиса.

Существуют и другие методы интегральной оценки, например, расчет коэффициента финансирования трудноликвидных активов. Ни один из этих методов диагностики нельзя считать совершенным, тем не менее, они дают возможность оценить степень вероятности банкротства, которая классифицируется как очень высокая, высокая, возможная, очень низкая.

Стадия финансовой неустойчивости. Если на скрытой стадии банкротства антикризисные мероприятия не были проведены или не дали соответствующего эффекта, не было никаких кардинальных изменений во внутренней и внешней среде, наступает следующая стадия – финансовой неустойчивости.

На данном этапе появляются внешние признаки надвигающегося кризиса. Происходят задержки платежей, нарушение условий договоров, трудности с наличными денежными средствами, конфликты на предприятии, финансовые показатели снижаются.

Прежде всего, с точки зрения анализа эта стадия дает о себе знать через показатели ликвидности и финансовой устойчивости. Показатели ликвидности позволяют определить способность оплатить свои краткосрочные обязательства, реализуя свои текущие активы. Здесь применяется анализ ликвидности структуры баланса, определение коэффициентов ликвидности и финансовой устойчивости, о которых указано в восьмой теме.

Кроме того, существует ряд неформальных критериев, дающих возможность прогнозировать вероятность потенциального банкротства предприятия. Приведем некоторые из них:

неудовлетворительная структура имущества экономического субъекта, в первую очередь текущих активов, тенденция к росту в их составе труднореализуемых активов (сомнительной дебиторской задолженности, запасов товарно-материальных ценностей с длительным периодом оборота) может сделать такой экономический субъект неспособным отвечать по своим обязательствам;

замедление оборачиваемости средств (чрезмерное накапливание запасов, ухудшение состояния расчетов с покупателями);

сокращения периода погашения дебиторской задолженности при замедлении оборачиваемости текущих активов;

наличие просроченной кредиторской задолженности и увеличение ее удельного веса в составе обязательств;

нерациональная структура привлечения и размещения средств, формирование долгосрочных активов за счет краткосрочных источников средств.

Явное банкротство. На этой стадии происходят значительные задержки расчетов с кредиторами, и кредиторы могут подать иск в арбитражный суд о признании должника банкротом. Согласно российскому законодательству, если сумма задолженности по иску больше 500 минимальных размеров оплаты труда, а с момента наступления срока платежа прошло более 3-х месяцев, вводится процедура наблюдения.

Арбитражным судом назначается временный управляющий, основной задачей которого является принять меры по обеспечению сохранности имущества должника. Кроме того, временный управляющий обязан провести анализ финансового состояния должника и донести его результаты собранию кредиторов, которое решает дальнейшую участь должника [9].

Арбитражный суд по ходатайству кредиторов может принять следующие решения [9]:

1. Решение о признании должника банкротом и об открытии конкурсного производства. Оно принимается в случаях установления признаков банкротства должника, при отсутствии оснований для оставления заявления о признании должника банкротом без рассмотрения, введения финансового оздоровления, внешнего управления, утверждения мирового соглашения или прекращения производства по делу о банкротстве.

2. Решение об отказе в признании должника банкротом принимается в случае:

- отсутствие признаков банкротства;

- установление фиктивного банкротства.

3. Определение о введении финансового оздоровления, в течении которого должник не вправе без согласия кредиторов (комитета кредиторов) и лица или лиц, предоставивших обеспечение, принимать решение о своей реорганизации (слиянии, присоединении, разделении, выделении, преобразовании).

В форме «Отчет об изменениях капитала» одним из источников доходов, относящихся непосредственно на увеличение капитала, является «Реорганизация юридического лица». И, наоборот, к расходам, относящимся непосредственно на уменьшение капитала, «Реорганизация юридического лица».

4. Определение внешнего управления. Оно является самой сложной процедурой в процессе восстановления платежеспособности экономического субъекта – должника. Руководитель должника отстраняется от должности, арбитражным судом назначается внешний управляющий, который должен провести финансовый анализ предприятия – должника.

Внешнему управляющему следует одновременно решить комплекс проблем, связанных с погашением кредиторской задолженности, восстановлением оборотных средств и дальнейшим развитием основной деятельности экономического субъекта. Как правило, в данной ситуации трудно говорить о существовании широкого выбора мер, позволяющих решить проблемы в комплексе.

Одним из оптимальных вариантов, который позволит одновременно рассчитаться с кредиторами и сохранить экономический субъект с минимальным ущербом непосредственно для его бизнеса, является дополнительный выпуск акций. Данная строка включена в форму «Отчет об изменениях капитала» в разделе «Увеличение капитала», а в уменьшении капитала строка «Уменьшение количества акций».

5. Определение о прекращении производства по делу о банкротстве в случае, если восстановлена платежеспособность должника в ходе финансового оздоровления или внешнего управления, или заключения мирового соглашения, или завершения конкурсного производства.

6. Определение об оставлении заявления о признании должника банкротом без рассмотрения.

7. Определение об утверждении мирового соглашения, решение о заключении которого принимается собранием кредиторов. Такое соглашение может быть заключено между должником и кредиторами на любом этапе досудебных процедур. Оно может предусматривать отсрочку, рассрочку долга, уступку прав требования, исполнение требования, исполнение требований должника третьими лицами, скидку с долгов и т.п.

Единственное условие для заключения мирового соглашения – должны быть удовлетворены требования кредиторов первой и второй очереди, В первую очередь удовлетворяются требования граждан, перед которыми должник несет ответственность за причинение вреда жизни и здоровью, путем капитализации соответствующих повременных платежей. Во вторую очередь производятся расчеты по выплате выходных пособий и оплате труда с лицами, работающими по трудовому договору, в том числе по контракту, и по выплате вознаграждений по авторским договорам.

На стадии явного банкротства рекомендуется, также как и на стадии финансовой неустойчивости, провести анализ ликвидности, финансовой устойчивости, неудовлетворительности структуры баланса, а также необходимы дополнительные методы для выявления причин возникновение неплатежеспособности и способов выхода из этой ситуации. С этой целью следует провести вертикальный и горизонтальный анализ баланса, рассчитать все вышеперечисленные показатели за ряд предшествующих лет, чтобы определить, где наметилась тенденция к ухудшению ликвидности и финансовой устойчивости, и что вызвало ее появление. Далее необходимо определить, каким образом можно улучшить существенные показатели и что для этого нужно сделать.

Каждый антикризисный управляющий должен в совершенстве владеть методами финансового анализа для успешного выполнения своей миссии, т.к. данный анализ является одним из неотъемлемых инструментов антикризисного управления.

Контрольные вопросы и задания

1. На какие направления делится финансовый анализ? Укажите особенности каждого направления.

2. Укажите особенности ПАФН, ЭАФН, ТАФН, САФН.

3. Сделайте аналитические расчеты по каждому блоку финансовой несостоятельности.

4. Рассчитайте коэффициенты, указанные в разделах АФН (таблица 9.4) за два смежных периода

5. Назовите критерии и их нормативное значение для признания структуры баланса удовлетворительной

6. Приведите аналитические расчеты для каждого этапа при процедуре банкротства – наблюдение.

Социальные и культурные предпосылки немецкой классической философии.

1. Классическая немецкая философия.

Социальные и гносеологические предпосылки классической немецкой философии.

Ключевые понятия:

· Априори - знание, предшествующее опыту и независимое от него.

· Апостериори - знание, полученное в результате опыта.

· Антиномия - противоречие положения, тезис и антитезис которого можно доказать равнозначно.

· Ноумен - умопостигаемая сущность, "вещь в себе".

· Феномен - явление мира, постигаемое с помощью чувств.

· Трансцендентальное - априорная способность мышления, обеспечивающая возможность опытного знания.

· Трансцендентное - то, что находится за пределами сознания и познания.

· Категорический императив - моральный закон практического разума.

Особенности классической немецкой философии.

Это период развития философии в Германии с конца XVIII до половины XIX в.,когда был создан преемственный ряд философских систем.

Для этих систем характерно:

а) обращение к диалектической традиции;

б) осуществление перехода от субъективного идеализма к объективному и отрицание последнего с позиции антропологического материализма;

в) критика традиционной метафизики и стремление представить философию как систему научного знания;

г) создание трансцендентальной логики и диалектической логики на базе соответствующих категориальных каркасов;

д) обращение к истории как объекту философского анализа;

е) обращение к проблемам права и "гражданского общества".

Германия XVIII в. пребывала в состоянии социально-экономического застоя. "Все было скверно, и во всей стране господствовало общее недовольство... Народ был проникнут низким, раболепным, жалким торгашеским духом" (Маркс К. и Энгельс Ф. Соч. Т. 2. С. 561-562). Если во Франции революция была подготовлена под "черепом" философа, то в Германии она и осуществилась в голове мыслителя, пройдя незамеченной для обывателя. Место иррациональных общественных отношений заняли философские концепции, где торжествовал принцип рационализма.

Что касается гносеологических корней классической немецкой философии, то они уходят в философию французского материализма, его непоследовательность.

Опираясь на метафизический метод мышления, французские мыслители поставили такие вопросы, как отношение природы и общества, материи и сознания, источников и движущих сил общественного развития. Поставили, но не решили, ибо с позиции механистического материализма означенные проблемы не решаются. Их решение выходило за рамки метафизики. Стало быть, ответ на поднятые вопросы надо было искать на принципиально иных путях. И немецкие мыслители ищут ответа на дороге идеализма.

Исходя из теории эволюции, французские материалисты рассматривали человека как продукт природной и социальной среды, оставляя открытым вопрос об источнике этой среды. На него ответят немцы, рассматривая социальную среду в качестве продукта мыслительной деятельности.

Движущую силу развития французские материалисты видят в просвещении, в распространении идей: "свобода", "равенство", "братство". Исходный тезис их социальной философии заключается в том,

что "мнения правят миром".

Немецкие мыслители, посмотрев на французскую буржуазную революцию в ее ретроспекции, скажут: "Мнения не только правят миром, но и творят новый мир". От этого заявления до абсолютизации сознания в формуле "Сознание не только отражает мир, но и творит его" - всего лишь один шаг.

Разум - источник надежд французских просветителей.

По их мнению, все должно пройти суд разума, все должно подтвердить свою разумность, если не желает оказаться в отбросах истории. Но этот тезис носит характер декларации, ибо на практике французские мыслители подчиняют разум чувствам, пассивно отражающим мир. Немцы, особенно Г. Гегель, поставят все на свое место.

Как в свое время Данте Алигьери исполнил гимн земному предназначению человека в своей "Божественной комедии", так и Гегель своей философией исполнил гимн Разуму, возведя его в Абсолют. Он превратил Разум в Солнце и заставил все и всех вращаться вокруг этого нового светила. "Панлогизм" сомкнулся с "панрационализмом".

Доказательство тезиса "Сознание не только отражает, но и творит мир" стало содержанием всей классической немецкой философии, и первые ее страницы вписал И. Кант.

| <== предыдущая лекция | | | следующая лекция ==> |

| ПРО ПОКРАЩАННЯ ДОЛІ ПОРАНЕНИХ І ХВОРИХ У ДІЮЧИХ АРМІЯХ | | | ЩОДО ЗАСТОСУВАННЯ НОРМ МІЖНАРОДНОГО ГУМАНІТАРНОГО ПРАВА |