Оценка недвижимости на основе доходного подхода

Определение рыночной стоимости недвижимости методом капитализации дохода производится в два этапа: § прогнозирование будущих доходов; § капитализация будущих доходов в текущую стоимость. Потенциальный валовой доход это доход, который аккумулирует недвижимости при 100% загрузке объекта без учета всех потерь и расходов. Действительный валовой доход это предполагаемый доход с учетом потерь от неполной загрузки объекта, смены арендаторов и неплатежей. Операционные расходы - это периодические расходы собственника или управляющего недвижимостью, необходимые для обеспечения нормального функционирования объекта. Операционные расходы могут быть: § постоянные; § переменные; К постоянным относят расходы, которые не зависят от степени заполненности объекта (налоги на недвижимость, страховые платежи, некоторые эксплуатационные расходы). К переменным относят расходы, которые связаны с интенсивностью использования объекта и уровнем предоставляемых услуг: § расходы на эксплуатацию и ремонт; § коммунальные платежи; § расходы на вывоз мусора; § расходы на обеспечение безопасности; § расходы на содержание территории и автостоянки; § т.д. Отчисления в резерв на замещение предусматривают периодическую замену быстроизнашивающихся элементов здания (кровли, покрытия поля, санитарно-технической и электроарматуры, и приборов, оборудования, пешеходных и подъездных дорог и т.п.). Сумма расходов на замещение связана с суммой расходов на эксплуатацию и ремонт – чем больше сумма замещения, тем меньше расходы на ремонт. Капитализации будущих доходов осуществляется методами: 1. Прямой капитализации; 2. Капитализации по ставке отдачи. При прямой капитализации стоимость объекта (V) определяется отношением дохода (I) и коэффициентом капитализации (R):

Для прямой капитализации можно использовать потенциальный валовой, действительный, чистый операционный доход, доход на собственный капитал, доход на заемный капитал, доход от земли или зданий. Соответственно при этом используют общий коэффициент капитализации, коэффициент капитализации собственного капитала, коэффициент капитализации для заемных средств, для земли и для зданий. Определение стоимости объекта на базе общего коэффициента капитализации (Rо) осуществляется по формуле:

где ЧОД – чистый операционный доход. Определение Ro осуществляется следующими методами: § анализа продаж; § техники инвестиционной группы; § кумулятивного построения. анализ продаж является наиболее предпочтительным, но требует достоверной информации об объектах -аналогах. Техника инвестиционной группы основана на необходимости учета в коэффициенте капитализации нескольких интересов (собственный и заемный капитал). Коэффициент капитализации для заемного капитала (ипотечная постоянная) Rm определяется по формуле:

где ОД – годовой платеж по обслуживанию долга; ЗК – заемный капитал (сумма ипотечного кредита). Коэффициент капитализации для собственного капитала (Rc) определяется по формуле:

где ЧОД –чистый операционный доход; СК – собственный капитал. Общий коэффициент капитализации, учитывающий интересы инвесторов, является средневзвешенной величиной:

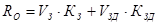

где %ЗК – доля заемного капитала в стоимости объекта. Технику инвестиционной группы можно применять и по отношению к физическим составляющим объекта недвижимости (земле и зданию), если известны коэффициенты капитализации для земли (КЗ) и для здания (КЗД), и можно определить доли стоимости земли (VЗ) и здания (VЗД) в общей стоимости объекта:

Оценка недвижимости с помощью техники остатка основана на капитализации дохода, относящегося к одной из составляющих объекта (земле или зданию), в то время как стоимость другой известна. При применении техники остатка необходимо: § определить часть годового дохода, приходящуюся на часть объекта с известной стоимостью, путем умножения этой стоимости на соответствующий коэффициент капитализации; § определить сумму годового дохода, приходящуюся на часть объекта с неизвестной стоимостью, путем вычитания из общей величины годового дохода рассчитанной ранее суммы; § определить неизвестную стоимость части объекта делением приходящегося на нее дохода на соответствующий коэффициент капитализации; § определить стоимость объекта в целом путем сложения известной и полученной стоимостей. Капитализация по ставке отдачи осуществляется: 1. Дисконтированием каждого денежного потока с помощью соответствующей ставки отдачи; 3. Методом капитализации дохода с помощью общего коэффициента капитализации, учитывающего характер поступающих доходов, изменение стоимости объекта и ожидаемую ставку отдачи. Метод дисконтирования денежных потоков применим к денежным потокам любого вида и является универсальным:

где ДПt – денежный поток периода t; i – ставка дисконтирования периода t. Для определения ставки дисконтирования применяются следующие методы: § метод кумулятивного построения; § метод сравнения альтернативных инвестиций; § метод сравнения продаж. Для определения стоимости недвижимости с помощью общего коэффициента капитализации в зависимости от конкретных условий и характеристик денежных потоков применяются три типа расчетных моделей капитализации: 1. Дохода; 2. Собственности; 3. Ипотечно - инвестиционного анализа. Модели дохода применяются для расчета текущей стоимости только потока доходов. Для получения стоимости недвижимости стоимость реверсии (продажи по окончании периода владения) должна быть добавлена к стоимости потока доходов. Если предполагается поступление неограниченного во времени потока доходов, в зависимости от способа возврата капитала применяются следующие модели рекапитализации: § прямолинейная (модель Ринга); § по ставке отдачи на капитал (модель Инвуда); § по безрисковой ставке (модель Хоскольда). Прямолинейная рекапитализация применяется: § если поток дохода бесконечен; § поток дохода конечен, но стоимость объекта не меняется. Стоимость недвижимости определяется путем деления дохода на соответствующую ставку дисконтирования. В этом случае ставка дохода на капитал (Yo) и общий коэффициент капитализации численно равны, так как начальные инвестиции полностью возвращаются по окончании проекта ( Если объект недвижимости в конце проекта полностью или частично обесценивается, возврат начального капитала осуществляется за счет потока доходов. Модель Инвуда предполагает, что доход поступает в виде аннуитета и дисконтируется одной ставкой. Величина и период аннуитета обеспечивают полный возврат капитала и получение дохода на капитал. В связи с этим коэффициент капитализации должен включать: § ставку дохода на капитал (Yо ); § коэффициент фонда возмещения для обеспечения полного возврата начальных инвестиций за счет формирования фонда возмещения (графа 3 таблиц функций сложного процента): §

где i –ставка дисконтирования, которая в данной модели равна ставке дохода на капитал (Yo); Т – период аннуитета. Тогда:

Полученное отношение представляет собой коэффициент взноса на амортизацию единицы для заданного процента и периода (графа 6 таблицы функций сложного процента). Модель Хоскольда отличается от модели Инвуда тем, что формирование фонда возмещения происходит не по ставке дохода на капитал, а по более низкой (безрисковой) ставке. Предпосылкой этого является предположение, что реинвестирование не является таким же прибыльным, как начальные инвестиции, и, следовательно, повторному вложению капитала присущ больший риск. Модели “собственности” применяются для определения стоимости недвижимости, когда и доход, и стоимость объекта уменьшаются известным регулярным образом. Для учета изменения стоимости актива применяется базовая формула расчета коэффициента капитализации:

где А – величина корректировки, которая имеет знак “+”, если стоимость объекта уменьшается, и “-”, если стоимость объекта увеличивается. Численное значение корректировки определяется умножением относительного изменения стоимости в долях единицы на коэффициент фонда возмещения (коэффициент рекапитализации). В случае прогнозируемого прямолинейного изменения и дохода, и стоимости объекта текущая стоимость недвижимости определяется методом прямой капитализации с учетом допущений по модели Ринга. Общий коэффициент капитализации при этом определяется по формуле:

где D – относительное изменение стоимости за период;

В случае постоянного дохода с непрямолинейным изменением стоимости недвижимости применяется общая формула коэффициента капитализации, учитывающего изменения стоимости капитала. При этом компенсация изменения стоимости капитала обеспечивается по модели формирования фонда возмещения:

Ипотечно-инвестиционные модели применяются для определения стоимости недвижимости с учетом изменения ее стоимости и дохода, а также с учетом условий финансирования. Традиционная техника ипотечно-инвестиционного анализа позволяет определить стоимость недвижимости как сумму интересов собственного и заемного капитала. Стоимость интереса собственного капитала рассчитывается путем дисконтирования денежных потоков от регулярного дохода и от реверсии. Стоимость интереса заемного капитала рассчитывается путем дисконтирования платежей по обслуживанию долга. Текущая стоимость будущих денежных потоков, поступающих от недвижимости, будет зависеть от срока проекта, структуры капитала, экономических характеристик объекта и ставок дисконтирования. В формализованном виде алгоритм расчета стоимости недвижимости с помощью традиционной техники ипотечно-инвестиционного анализа можно записать следующим образом:

где PV – текущая стоимость; ЧОД – чистый операционный доход i-ого года; ОД – сумма обслуживания долга в i-ом году; СР - сумма реверси без учета расходов на продажу; ОК – невыплаченный остаток кредита на момент продажи; К – первоначальная сумма кредита. Этот алгоритм может быть применен и для оценки стоимости недвижимости, обремененной существующей закладной. В этом случае в качестве начальной суммы кредита выступает текущий остаток кредита. Этот метод позволяет учесть как прирост, так и падение стоимости объекта недвижимости при продаже. Метод Эллвуда предлагает способ определения общего коэффициента капитализации по эмпирически найденной формуле:

где Ye – ставка дохода на собственный капитал; М – коэффициент ипотечной задолженности; Р – доля кредита, выплаченного к окончанию периода владения; SFF (N, Ye) – фактор фонда возмещения за период владения при ставке дохода на собственный капитал; d0 – доля прироста стоимости недвижимости к моменту окончания периода владения. Метод Акерсона, как и метод Эллвуда, позволяет учесть как прирост, так и падение стоимости объекта недвижимости при продаже:

где Rm – ипотечная постоянная;

|

(2)

(2) , (3)

, (3) , (4)

, (4) , (5)

, (5) , (6)

, (6) (7)

(7) (8)

(8) ).

). (9)

(9) - коэффициент фонда возмещения;

- коэффициент фонда возмещения; (10)

(10) , (11)

, (11) , (12)

, (12) - коэффициент возврата капитала.

- коэффициент возврата капитала. (13)

(13) , (14)

, (14)