Принятие инвестиционных решений в условиях неопределенности

Внимание на наличие неопределенности при принятии инвестиционных решений впервые обратил Д.М. Кейнс. Эта неопределенность связана с двумя основными обстоятельствами. Во-первых, с относительно продолжительным сроком службы основного капитала, что приводит не к одномоментному, а растянутому во времени поступлению дохода от использования капитала в течение всего его срока службы. Во-вторых, с тем, что при принятии инвестиционных решений предприниматели не знают фактических размеров этого дохода и вынуждены ориентироваться на свои субъективные оценки его величины в разные годы. Кроме того, Кейнс ввёл в экономическую теорию две гипотезы: - инвестиционный спрос не тождественен спросу на капитал; - инвестиционный спрос определяется стимулами для инвестирования. В соответствии с вышеизложенным формирование автономных инвестиций определяется двумя основными показателями: а) предельной эффективностью капитала; б) ставкой процента. Предельная эффективность капитала и ставка процента Инвестиции в основной капитал выгодно осуществлять в том случае, когда текущая приведенная стоимость ожидаемого дохода от использования капитала в течении всего срока его службы будет выше, чем стоимость воспроизводства капитала Формализовано это положение можно представить следующим образом:

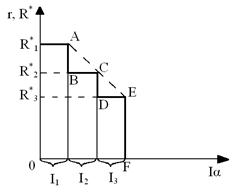

где: Ксв- стоимость воспроизводства капитала; Пе1, Пе2+...+Пет - доходы в соответствующем году; R - норма дисконтирования, Т- срок службы основного капитала. Под предельной эффективностью капитала (R*) понимается та норма дисконтирования, при которой текущая приведенная стоимость ожидаемого дохода от инвестиционных вложений будет равна восстановительной стоимости капитала. Иными словами, предельная эффективность капитала- это такая норма дисконтирования, при которой неравенство (6.14) превращается в равенство. Для принятия решений об инвестировании предприниматель сравнивает предельную эффективность капитала со сложившейся на рынке процентной ставкой. Результат сравнения служит руководством к принятию решений: 1) если ставка процента больше предельной эффективности капитала (r > R*), то предпринимателю целесообразно продавать производственные мощности (отрицательные инвестиции); 2) если г < R *, то фирме выгодно делать инвестиции. Представим графически алгоритм рассуждений (рис. 6.4):

Рис. 6.4. Карта инвестиционных проектов Анализируя график, можно сделать следующие выводы: 1. Фирмы сравнивают различные инвестиционные проекты, каждый из которых имеет «свою» предельную эффективность: (R*1, R*2, R*3). 2. Рассчитанные предельные эффективности капитала по каждому проекту ранжируют: (R*1> R *2> R *3). Значение предельной эффективности капитала для первого по рангу проекта характеризует общую предельную эффективность капитала (R*): R* =R*1. 3. Предприниматели сравнивают предельную эффективность капитала по каждом проекту с реальной ставкой процента (r): (R*1, и r =?; R*2 и r =?; R *3 и r =?). 4. Если R *> r, то инвестиции имеют смысл. Так, если R*1> r> R*2, будет осуществлен только первый проект и объем автономных инвестиций составит: Ia=I1. Если R*2> r> R*3, будут реализованы как первый, так и второй инвестиционный проекты. В этом случае объем автономных инвестиций будет равен: Ia=I1+ I2. При R*3> r выполняется Ia=I1+ I2 + I3 (отрезок 0F) 5. Ломаная кривая R*1АBCDEF или ее гладкая аппроксимация (кривая R*1F) представляют собой графическое изображение кривой спроса на автономные инвестиции как убывающей функции от реальной ставки процента. Эта кривая построена при условии, что предельная эффективность капитала остается величиной постоянной. Если R* увеличится, то кривая инвестиционного спроса сдвигается вверх, если R* уменьшается, она сдвигается вниз. Стимулы к инвестированию Разрыв между предельной эффективностью капитала и процентной ставкой образует стимулы к инвестированию. Iα =а(R*− r) (6.15), где а - коэффициент чувствительности предпринимателей к инвестиционным стимулам (а> 0). Данная функция может быть представлена и в несколько ином виде: Особенности кейнсианской функции инвестиции Специфика данной функции состоит в том, что она: а) малоэластична по ставке процента; б) неустойчива. а). Из вида инвестиционной функции (см. рис. 6.4) и формулы функции (11) следует, что в определенных интервалах, несмотря на наличие стимулов к инвестированию, фирмы не стремятся увеличивать объем инвестиций, т.к. ставка процента недостаточно упала, чтобы был экономически выгодным переход к следующему по рангу проекту, б). Неустойчивость кейнсианской функции инвестиции объясняется тем, что предельная эффективность капитала есть субъективный показатель, отражающий оценки фирм в отношении будущей доходности инвестиций (см. формулу 6.14) При изменении экономической конъюнктуры или ожиданий фирмы начинают менять оценки. относительно предполагаемого дохода Пet (t=1, 2, …, Т) и меняется предельная эффективность капитала (R*). Если предприниматели ожидают, что использование капитала, в котором овеществляются инвестиции даст более высокий доход (Пet ↑ хотя бы в одном году за период службы капитала), то увеличивается R* и объем автономных инвестиций при каждой данной ставке процента возрастает. В противоположном случае происходит снижение объема автономных инвестиций при каждой данной ставке процента.

|

(6.14)

(6.14)

, где I0 - постоянная величина, не зависящая от изменения ставки процента; r- реальная ставка процента Ir= DI/Dr = –а - предельная склонность к инвестированию по процентной ставке (Ir< 0).

, где I0 - постоянная величина, не зависящая от изменения ставки процента; r- реальная ставка процента Ir= DI/Dr = –а - предельная склонность к инвестированию по процентной ставке (Ir< 0).