ТИПИ ФОРМУВАННЯ ВИРОБНИЧИХ ЗАПАСІВ ЗА ВИДАМИ ФІНАНСОВИХ РЕСУРСІВ

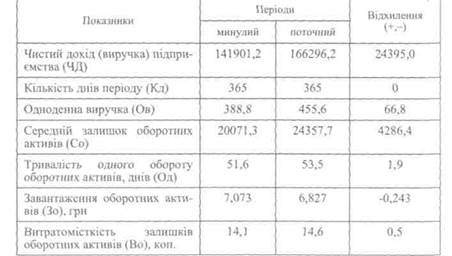

Аналіз ефективності розміщення фінансових ресурсів в оборотних активах підприємства наведено у табл. 4.2.6. Таблиця 4.2.6

ОЦІНКА ЕФЕКТИВНОСТІ ФОРМУВАННЯ ЗАПАСІВ ОБОРОТНИХ АКТИВІВ ПІДПРИЄМСТВА, (тис. гри)

За даними табл. 4.2.6 збільшення тривалості оборотності оборотних активів на 1,9 дня призвело до збільшення використання коштів на формування залишків оборотних активів в сумі 865,64 тис. грн (1,9 х 455,6 = 865,64). Величину економічного ефекту, отриманого від прискорення оборотності оборотних активів, можна визначити користуючись і показником витратомісткості їх залишків. Так, якщо в минулому періоді для одержання однієї гривні чистого доходу підприємство тримало на балансі оборотні активи на суму 14,1 коп., то у поточному періоді— 14,6 коп., тобто більше на 0,5 коп. на кожну гривню виручки. Отже, загальна сума додатково залучених фінансових ресурсів у формування запасів оборотних активів становила 865,6 тис. грн (0,5 х 166296,2:100 = 865,6) (різниця пояснюється округленням цифр при розрахунку). Для оцінки ефективності використання оборотних активів, тобто визначення їх оптимального співвідношення з чистим доходом, необхідно здійснювати моніторинг завантаження оборотних активів. Ще одним важливим напрямом фінансового аналізу є оцінка чинників, які впливають на тривалість обороту оборотних активів. На зміну оборотності оборотних активів впливають два фактори: • обсяг чистого доходу підприємства (ЧД); • середній залишок оборотних активів за балансом (Со). Вплив цих факторів на тривалість обороту оборотних активів визначають за формулами: Од(чд) = (Сом: Овп) - Одм; Од (со) = (Соп - Сом): Овп. Отже, в результаті зростання обсягу чистого доходу підприємства у поточному періоді в порівнянні з минулим періодом на 24395,0 млн. грн тривалість одного обороту оборотних активів зменшилися на 7,5 дня (20071,3: 455,6)- 51,6, а збільшення залишку їх на балансі на 4286,4 тис. грн уповільнило оборотність на 9,4 дня (4286,4: 455,6). Загальний результат— зменшення швидкості обертання оборотних активів на 1,9 дня (7,5 - 9,4). Показники завантаження і витратомісткості залишків оборотних активів можна розкласти на складові частини за їх елементами. Наприклад, за даними звітності оборотні активи підприємст-

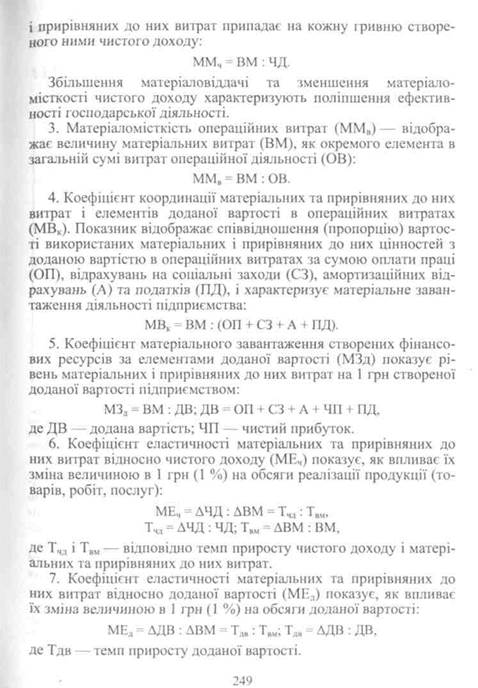

Якщо коефіцієнт еластичності буде більше 1,0, тобто темп приросту чистого доходу вищий за темп приросту залишків оборотних активів, це завжди свідчитиме про оптимальне співвідношення розміщення фінансових ресурсів в оборотних активах і одержаної виручки на підприємстві. Водночас, необхідно врахувати, що високий показник завантаження оборотних активів може характеризувати недостатність запасів і подальше гальмування бізнесу, а інколи низький показник завантаження виправданий, наприклад, за наявності інфляційних процесів. 4.3. Аналіз ефективності використання запасів Подальшим кроком аналізу оборотних активів, які безпосередньо беруть участь у створенні елементів фінансових ресурсів за доданою вартістю підприємства, має бути оцінка поточної ефективності використання виробничих запасів, одержаних послуг і виконаних робіт для здійснення операційної, фінансової, інвестиційної і надзвичайної діяльності через матеріальні витрати та об'єкти діяльності підприємства (готова продукція, товари, роботи, послуги). За інформаційними ресурсами звітності для оцінки ефективності матеріальних витрат можна досліджувати показники: матеріаловіддача; матеріаломісткість витрат при здійсненні операційної діяльності та формуванні чистого доходу; координація матеріальних та прирівняних до них витрат і елементів доданої вартості у операційних витратах (оплата праці, відрахування на соціальні заходи, амортизація, податки); матеріальне завантаження створених фінансових ресурсів за елементами доданої вартості та еластичності динаміки матеріальних витрат відносно їх впливу на формування чистого доходу і фінансових ресурсів господарюючих суб'єктів. 1. Матеріаловіддача (MB) — характеризує рівень одержаного MB = ЧД: ВМ. 2. Матеріаломісткість чистого доходу (ММЧ) — це обернений

Примітка. При коефіцієнті еластичності >1 результативні ознаки зростають більшими темпами, ніж матеріальні та прирівняні до них витрати, а при <1 навпаки. Якщо показники мають значення <0, то збільшення результативних ознак відбувається при зменшенні витрат або збільшення витрат відбувається при зменшенні результативних ознак. Дані табл. 4.3.1 засвідчують про низький рівень матеріаловід-дачі в діяльності підприємства і відповідно негативний рівень показників матеріаломісткості, співвідношення матеріальних витрат і доданої вартості операційної діяльності, коефіцієнта еластичності матеріальних витрат відносно доданої вартості. Виходячи із результатів аналітичного дослідження, головним ресурсом ефективного функціонування системи господарювання мають стати інноваційні матеріалозберігаючі моделі розвитку економіки. Аналіз також показав, що чистий дохід зростав більшими темпами, ніж матеріальні витрати, а в оцінці доданої вартості у поточному періоді відбувалися негативні зворотні тенденції.

РОЗДІЛ 5 АНАЛІЗ ФОРМУВАННЯ ДЖЕРЕЛ КАПІТАЛУ ПІДПРИЄМСТВА 5.1. Склад джерел формування капіталу підприємства. 5.2. Аналіз структури і динаміки джерел капіталу підприємства. 5.3. Аналіз стану і ефективності формування джерел капіталу підприємства. 5.1. Склад джерел формування капіталу підприємства Поряд з чітким уявленням про кожний елемент майна підприємства важливе значення мають джерела фінансових ресурсів, які забезпечують формування окремих об'єктів матеріальних і нематеріальних активів. За джерелами формування фінансових ресурсів, що розміщуються в майні підприємства, їх поділяють на внутрішні зобов'язання (власний капітал) і зовнішні зобов'язання (залучений капітал). Стосовно визначення економічної суті капіталу, його можна розглядати як: фінансові ресурси у грошовій формі; майно, сукупність ресурсів та засобів, вкладення в активи підприємства; запас економічних благ, багатство. Наявний капітал підприємство розміщує (вкладає) у різноманітні активи, сукупна вартість яких дорівнює величині капіталу. Власний капітал визначається вартістю чистих активів, що залишаються після вирахування із вартості майна підприємства його зобов'язань. Як основа для початку і продовження господарської діяльності будь-якого підприємства, власний капітал виконує функції: • довгострокового фінансування господарської діяльності — знаходиться у розпорядженні підприємства необмежено довго; • відповідальності за підприємницьку діяльність та захисту прав кредиторів — його сума є величиною відповідальності підприємства перед кредиторами; • компенсації понесених збитків — дозволяє тимчасово покрити збитки; • кредитоспроможності — забезпечує умови для надання підприємству кредитів; • • самостійності та влади — визначає рівень незалежності підприємства та впливу його власників на прийняття рішень в господарській діяльності; • розподілу доходів і активів — за частками окремих власників здійснюється розподіл фінансового результату та майна підприємства. До складу власного капіталу входять фінансові ресурси, які використовуються підприємством без визначеного строку повернення та формуються з наступних джерел: -вносяться його засновниками (учасниками); - збільшуються при зміні вартості активів (дооцінка, емісійний дохід), не пов'язаної із зміною зобов'язань; - залишаються із чистого прибутку на поповнення статутного і резервного капіталу, або як нерозподілений прибуток. Треба відзначити, що резервний капітал і нерозподілений прибуток не завжди визначають наявність у підприємства резервних коштів. Просто цю частину прибутку власники не отримали у формі дивідендів, а кошти були використані для вкладень в активи; - надходять на фінансування заходів цільового призначення (асигнування з бюджету та позабюджетних фондів, гуманітарна допомога); - передаються на умовах безповоротної фінансової допомоги. Сума власного капіталу може зменшуватись внаслідок збиткової господарської діяльності, уцінки вартості активів, надання безповоротної фінансової допомоги, виплати частки активів учасникам, що виходять із складу власників. В цілому, власний капітал можна поділити на фінансові ресурси, що підприємство одержало від власників на створення статутного капіталу, як безповоротну допомогу та які формувались у процесі господарської діяльності внаслідок капіталізації чистого прибутку та процедур зміни вартості активів. Статутний капітал — це конкретна вартісна величина, що обліковується на балансі підприємства, яка відображає загальну суму вкладів учасників, зафіксовану в установчому документі. А стосовно акціонерних товариств і товариств з обмеженою та додатковою відповідальністю статутний капітал ще визначає мінімальний розмір майна підприємства, який гарантує інтереси його кредиторів. Іншим організаційно-правовим формам підприємств мінімальний розмір статутного капіталу законом не встановлено, але мати його вони все ж повинні. Джерелами збільшення розміру статутного капіталу можуть бути: а) додаткові внески (вклади), якими можуть бути будинки, б) реінвестиція дивідендів; в) спрямування прибутку до статутного капіталу. Шляхами (способами) зміни розміру статутного капіталу акціонерного товариства є: збільшення (зменшення) кількості акцій існуючої номінальної вартості і номінальної вартості існуючої кількості акцій. Статутний капітал виконує наступні функції: 1. Інституційну. Без формування статутного капіталу неможливе створення окремих юридичних осіб. 2. Інформаційну. Відомості про статутний капітал (насамперед про його розмір, розподіл між учасниками, предмет внесків, порядок формування) мають важливе інформаційне значення. Розмір такого капіталу та розподіл часток між учасниками дозволяє оцінити обсяг ризику учасників та кожного з них, зокрема, розподіл голосів між ними та вплив на діяльність товариства. 3. Економічну. Статутний капітал є одним з джерел формування майна юридичної особи. За рахунок внесків засновників (учасників) фінансується діяльність підприємства. Власники вкладають свої активи у підприємство, ніби надають йому позику і стають його співвласниками. Економічна функція виявляється і у тому, що внесками до статутного капіталу, як правило, обмежується ризик економічних втрат учасників. Вони ризикують втратити лише те, що передали як внесок до статутного капіталу. Тому можна стверджувати, що статутний капітал потрібний насамперед самим учасникам, щоб наперед показати контрагентам межі своєї відповідальності. Різновидом економічної функції є стартова функція статутного капіталу. Вона проявляється у тому, що майно, передане до статутного капіталу, використовуються для початку (старту) господарської діяльності. 4. Гарантійну. Розмір статутного капіталу свідчить про міні

При оцінці власного капіталу слід дотримуватись розрахункового алгоритму, що чистий прибуток, капіталізований у підприємство, визначається тільки за умови збереження власного капіталу. Для оцінки величини збереження власного капіталу використовують дві концепції: фінансового капіталу і фізичного капіталу (виробничого потенціалу). За фінансовою концепцією збільшення вартості чистих активів, або зменшення суми зобов'язань, або те та інше разом визначається в якості прибутку підприємства. Відповідно до фізичної концепції, власний капітал зберігається, якщо підприємство в кінці звітного періоду має аналогічний виробничий потенціал або операційні можливості, що і на початок періоду. Прибуток — це приріст вартості власних активів (виробничих можливостей) за звітний період. Крім джерел власного капіталу, підприємство використовує в своїй діяльності залучені фінансові ресурси, які являють собою його зобов'язання, що розміщуються в активах і передбачають можливе майбутнє вилучення активів. Залежно від строковості залучення фінансових ресурсів їх поділяють на довгострокові (можливий строк використання більше одного року) і короткострокові (строк використання до одного року). За джерелами формування залучені фінансові ресурси поділяються на: • позики банківських установ, що потребують платежів за їх обслуговування і повернення сум основного боргу; • видані векселі для оформлення грошового боргу за фактично одержані активи (поставлені товари, виконані роботи, надані послуги); • борги постачальникам та підрядникам за одержані товарно-матеріальні цінності, прийняті роботи і послуги; • одержані аванси (попередня оплата покупців і замовників) під поставку матеріальних цінностей, готової продукції, товарів, виконання робіт, надання послуг; • зобов'язання за усіма видами платежів, що справляються в дохід бюджету і зборів за страхуванням; • не виплачені доходи персоналу з оплати праці, а власникам — дивіденди; • резерви для забезпечення майбутніх витрат і платежів (виплати відпусток і гарантійні зобов'язання); • поворотну фінансову допомогу, що надається підприємству у користування на визначений строк відповідно до договору. За відносинами з власниками залучених фінансових ресурсів їх можна поділити на ті, що регулюються відповідними умовами договорів (позики банків, заборгованість постачальникам), визначені порядком розрахунків (заборгованість з податків і зборів, оплати праці), використовуються в порушення визначених умов і за які виникають додаткові витрати у вигляді штрафних санкцій. У підприємства можуть бути непередбачені зобов'язання, які вимагають витрачання ресурсів (але повної впевненості щодо цього зобов'язання немає) в сумі очікуваних збитків або вартості прийнятих на себе зобов'язань за договорами поруки. При здійсненні діяльності капітал підприємства під впливом господарських операцій безпосередньо змінюється як за величиною, так і за складом. За характером впливу на капітал господарські операції можна поділити на три типи. Перший тип. Відбувається переміщення та зміна структури капіталу (фінансових ресурсів), а загальна сума його не змінюється. Наприклад, підприємство використало одержаний чистий нерозподілений прибуток (власний капітал — зобов'язання перед власниками підприємства) для нарахування власникам дивідендів — 15 тис. грн. Нерозподілений прибуток, як частина власного капіталу підприємства, зменшився (-) на 15 тис. грн, а заборгованість підприємства перед власниками збільшилась (+) на суму нарахованих дивідендів 15 тис. грн. Власний капітал підприємства зменшився і, відповідно, збільшились поточні зобов'язання. Загальна сума фінансових ресурсів підприємства, а також його активів (до часу виплати дивідендів) не зміниться. Другий тип. Збільшується капітал і активи підприємства на рівновелику суму. Наприклад, підприємство одержало позику в банку на суму 50 тис. грн, як джерело капіталу для формування грошових коштів щодо забезпечення розрахунків з постачальниками. Грошові кошти підприємства збільшилися (+) на 50 тис. грн, але і капітал (фінансові ресурси) за джерелом зобов'язання перед банком теж збільшився (+) на 50 тис. грн. Сума капіталу (фінансових ресурсів) через зобов'язання за позику і активи в частині грошових коштів щодо здійсненої господарської операції одночасно збільшились на 50 тис. грн (до часу використання грошових коштів). Третій тип. Зменшується капітал (фінансові ресурси) і активи на рівновелику суму. Наприклад, підприємство погасило заборгованість постачальникам в сумі 60 тис. грн. Грошові кошти (активи) підприємства зменшились (-) на 60 тис. грн, заборгованість (зобов'язання) перед постачальниками, як джерелом фінансових

A - 3 = BB + ПП + ЧП = ВК визначає, що поточний чистий прибуток (ЧП), при врахуванні можливих змін внесків власників (ВВ) підприємства і створеного чистого прибутку у попередні періоди діяльності (ПП), завжди формує приріст активів або зменшення зобов'язань. У складі капіталу підприємства виділяють власний (постійний) капітал (І розділ пасиву балансу), довгострокові (сталі) зобов'язання (II і III розділи пасиву балансу) і поточні (мобільні) зобов'язання (IV і V розділи пасиву балансу). Капітал може бути сформований за рахунок власних і залучених джерел. Аналіз свідчить, що власний капітал виступає джерелом покриття необоротних активів і тієї мінімальної частини поточних активів, які необхідні для здійснення технологічного процесу з виробництва об'єктів діяльності підприємства. При оцінці капіталу підприємства можна зробити наступні висновки: 1. Про зміну величини і структури власного капіталу. Збіль Приріст величини і питомої ваги власного капіталу за рахунок реінвестованого прибутку є ознакою покращення діяльності підприємства, добрих перспектив економічного зростання та інвестиційної привабливості об'єктів підприємництва. 2. Про співвідношення власного і залученого капіталу. Якщо > обґрунтуванням доцільності залучення капіталу і побудови механізму формування коштів для погашення зобов'язань; > платою за фінансові ресурси, залучені під зобов'язання; > системою контролю за погашенням боргу з боку кредиторів; > використанням до підприємства інструментів гарантій щодо повернення зобов'язань; > можливістю поліпшити фінансові результати господарювання, що зміцнює рівень самостійності підприємства. 3. Про рівень зовнішнього довгострокового залучення капіта 17*

4. Про величину і структуру короткострокового залучення капіталу. Оптимальний варіант залучення поточних зобов'язань — це їх розміщення в оборотних активах, крім нормативної величини виробничих запасів. Оцінка співвідношення між окремими елементами фінансових ресурсів і формування їх в динаміці здійснюється шляхом вертикального і горизонтального аналізу статей балансу підприємства (табл. 5.2.1). Горизонтальний аналіз дозволяє переглянути капітал за горизонтальною динамікою, оцінити тенденції змін окремих елементів джерел фінансових ресурсів, визначити, як вони змінюються в абсолютному і відносному значеннях. Вертикальний аналіз забезпечує перегляд капіталу за структурою окремих розділів і статей пасиву балансу. За допомогою цього методу досліджуються зміни в якості капіталу щодо співвідношення його елементів. Дані табл. 5.2.1 свідчать, що збільшення фінансових ресурсів підприємства відбулося за рахунок приросту власного капіталу на 8631,7 тис. грн, або 18,4 %. Проте, слід зазначити, що частка позикових джерел у формуванні капіталу підприємства-теж збільшилась з 18,8 % до 28,3 %. Найбільшу частку у формуванні фінансових ресурсів підприємства серед власних джерел займає інший додатковий капітал (29,8 %) та нерозподілений прибуток (61,8 %). Інші види капіталу в аналітичному розрізі становлять незначну частку. За фактом наявності значної суми нерозподіленого прибутку (34377,1 тис. грн) потребує досить серйозного вивчення доцільність та правильність формування і ефективність використання статутного і резервного капіталу для створення стійких умов розвитку підприємницької діяльності. Особливу увагу приділяють дослідженню кредиторської заборгованості. Кредиторська заборгованість — це залучення активів у господарську діяльність підприємства за рахунок тимчасово безоплатного одержання майна інших суб'єктів господарювання. Відносини з кредиторами можуть передбачити штрафні санкції за несвоєчасну оплату зобов'язань. В процесі аналізу визначається частка окремих статей, які характеризують заборгованість у загальній сумі, а також відхилення значень цих статей на кінець звітного періоду відносно його початку.

Закінчення табл. 5.2.1

Кредиторська заборгованість виникає при розрахунках підприємства з постачальниками і підрядниками, з бюджетом, зі стахування, з оплати праці, одержання авансів від покупців. Значні розміри кредиторської заборгованості призводять до самовільного перерозподілу оборотних активів між підприємствами, державою і фізичними особами. Дуже важливо звернути увагу на наявність простроченої заборгованості перед бюджетом, позабюджетними фондами, зі страхування, з оплати праці та перед іншими кредиторами. Залучені джерела фінансових ресурсів підприємства (табл. 5.2.1) за рахунок кредиторської заборгованості збільшились в 1,6 раза, а в структурі пасиву балансу— на 13,6 пункти. Проаналізуємо, за рахунок чого це відбулося. Підприємство збільшило заборгованість за всіма видами поточних зобов'язань. Особливо відмічається збільшення зобов'язань підприємства по заборгованості перед бюджетом (197,0 тис. грн, або на 78,5 %), з оплати праці (122,5 тис. грн, або на 31,4 %) та з одержаних авансів (94,7 тис. грн, або в 1,3 раза). Ріст цієї заборгованості не завжди э виправданий і може бути результатом порушення фінансової дисципліни. У процесі аналізу кредиторської заборгованості доцільно скласти розрахунковий баланс, тобто порівняти кредиторів (джерела активів) з дебіторами (розміщення активів), передбачаючи при цьому, що дебіторська заборгованість має бути перекрита кредиторською (табл. 5.2.2). За даними табл. 5.2.2 у звітному році поточні зобов'язання підприємства збільшились на 11134,6 тис. грн, а дебіторська заборгованість — на 4135,5 тис. грн. Таблиця 5.2.2

З одного боку, прагнення до збільшення залучених джерел капіталу в господарський оборот економічно виправдане. Проте цей процес відбувається за наявності несплаченої в строк заборгованості постачальникам та одержаних авансів з наслідками, які з цього випливають, податкової заборгованості та збільшення заборгованості з оплати праці. І це при тому, що на розрахунковому рахунку підприємства є вільні грошові кошти та значна кількість готової продукції і товарів на складі, підготовлені до продажу, які можуть забезпечити ці платежі. Кредиторська заборгованість часто є результатом напруженого фінансового становища підприємства, а через брак необхідних коштів затримується виконання платежів різним суб'єктам господарювання і фізичним особам. 5.3. Аналіз стану і ефективності формування джерел капіталу підприємства Формування капіталу (фінансових ресурсів) підприємства відбувається з різних джерел, які визначають рівень його якості. Показники стану окремих елементів капіталу є одним з головних індикаторів майнового потенціалу і основою для визначення фінансової незалежності, стійкості та стабільності господарської діяльності. Стан капіталу підприємства оцінюється за напрямами формування його джерел: власний капітал, довгострокові залучення, поточні зобов'язання, а також щодо окремих елементів. Оцінка стану власного капіталу підприємства здійснюється через виконання ним його функцій за окремими складовими: статутним капіталом, резервним капіталом, додатковим капіталом, нерозподіленим фінансовим результатом. Володіння статутним капіталом дає можливість проводити власну стратегічну політику розвитку підприємства, формувати дивідендну політику, контролювати кадрові питання, забезпечувати право на управління майном. Збільшення статутного капіталу свідчить про реалізацію інвестиційних проектів розвитку підприємства, а зменшення — про згортання діяльності. Фінансовий аналіз стану статутного капіта-

де КРФ — коефіцієнт розвитку підприємства за рахунок самофінансування господарської діяльності; СЧП — створений чистий

Рішення власників підприємства про обсяги самофінансування є одночасно і рішенням про використання чистого прибутку для погашення зовнішніх зобов'язань перед власниками (виплата дивідендів) та іншими учасниками господарської діяльності. Чистий прибуток, який залишається для самофінансування підприємства, може бути розподілений за статутним і резервним капіталом або залишатися як нерозподілений. В активах він може бути спрямований на фінансування будь-яких майнових об'єктів. Нерозподілений прибуток є власністю засновників, і тому збільшує суму власного капіталу, а сума збитку відповідно його зменшує. В цілому максимальна величина власного капіталу підприємства в складі статутного капіталу, резервного капіталу і створеного чистого прибутку створюють підґрунтя для довіри до нього інвесторів, постачальників, покупців і найманих працівників. Чим більший власний капітал, тим краще захищеним є підприємство від впливу загрозливих для його існування факторів, оскільки саме за рахунок власного капіталу можуть покриватися наявні збитки. Фінансування діяльності підприємства за рахунок власного капіталу є альтернативою до залучення позикових коштів. Важливим джерелом формування капіталу підприємства є позичкові фінансові ресурси кредитних установ на довгостроковій і короткостроковій основі. Довгострокові кредити залучаються підприємствами для фінансування необоротних активів, а короткострокові — на покриття тимчасового дефіциту платіжних засобів. У процесі фінансового аналізу стану позичкових фінансових ресурсів здійснюються дослідження: • величини залучених фінансових ресурсів з кредитних установ за абсолютними і відносними показниками в порівнянні з власним капіталом та іншими джерелами формування капіталу; • дотримання запланованих строків повернення кредитів; • рівня процентної ставки та її зміни; • цільового використання кредитів; • заставних ризиків позичальника і третіх осіб, які гарантують повернення позичок; • ефективність вкладення фінансових ресурсів з позичкових джерел в активи підприємства. Джерелом формування поточних зобов'язань підприємства є комерційний кредит за окремими різновидами (табл. 5.3.1).

За допомогою фінансового аналізу досліджують стан джерел поточних зобов'язань щодо: • забезпечення заборгованості з фінансових ресурсів векселями; • вартості залучення капіталу; • виявлення порушень строків виконання платіжних зобов'язань; • рівня залежності підприємства від джерела фінансових ресурсів; • ризиків застави майна за одержані фінансові ресурси; • можливих втрат грошових потоків підприємства від одержаних авансів; • додаткових витрат за прострочене залучення капіталу. Завдяки аналізу робиться висновок про здатність підприємства обслуговувати свої фінансові ресурси, які формуються з різних джерел та забезпечувати потребу господарської діяльності в активах. Аналізуючи ефективність формування капіталу підприємства, здійснюють порівняльну оцінку загальних витрат необхідних для авансування коштів в господарську діяльність. Залучення того чи іншого джерела формування капіталу з метою розміщення його в активах пов'язано з певними витратами щодо виплати дивідендів, процентів та інших зобов'язань. Сума витрат являє собою величину зобов'язань, що бере на себе підприємство за використання фінансових ресурсів.

Капітал підприємства формується за рахунок різних джерел, тому у процесі аналізу необхідно здійснити оцінку за кожним з них і зробити порівняльний висновок щодо вартості окремих його елементів. Ціну на залучення власного капіталу розраховують за дивідендним, прибутковим і ринковим підходом. Дивідендний підхід визначення ціни (Цвкд) на формування власного капіталу (СВК) враховує частину чистого прибутку (Д), яка вилучається власниками підприємства: ЦВКД = Д:СВК Прибутковий спосіб визначення ціни (ЦВКп) на формування власного капіталу (СВК) враховує створений чистий прибуток (ЧП): ЦВКП = ЧП:СВК При визначенні ціни на формування власного капіталу за ринковою ставкою прибутковості (ІДвкр) для розрахунку використовують формулу: Двкр ~ Цвкп * ^-р, де Кр— коефіцієнт ризику вкладень в господарську діяльність підприємства. Якщо інвестиційна п

|