Внутренняя норма рентабельности

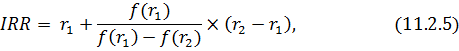

Под внутренней нормой рентабельности (внутренней нормой прибыли) инвестиций понимают значение ставки дисконтирования, при котором NPV проекта равна нулю (11.2.4): IRR=r, при котором NPV = f (r) =0. (11.2.4) Величина IRR отражает ожидаемую доходность проекта и, следовательно, максимальную стоимость ресурсов, привлекаемых для реализации данного проекта. Иными словами, смысл расчета этого показателя при анализе эффективности планируемых инвестиций заключается в следующем: IRR показывает максимально допустимый относительный уровень расходов, которые могут быть ассоциированы с данным проектом. Например, если проект полностью финансируется за счет ссуды коммерческого банка, то значение IRR показывает верхнюю границу допустимого уровня банковской процентной ставки, превышение которого делает проект убыточным (компания должна принимать инвестиционные проекты, которые дают возможность получить доходность выше стоимости источников финансирования). На практике любое предприятие финансирует свою деятельность из различных источников. В качестве платы за пользование авансированными в деятельность предприятия финансовыми ресурсами оно уплачивает проценты, дивиденды, вознаграждения, т.е. несет некоторые обоснованные расходы на поддержание своего экономического потенциала. Показатель, характеризующий относительный уровень этих доход, можно назвать ценой авансированного капитала (capital cost – CC). Этот показатель отражает сложившийся на предприятии минимум возврата на вложенный в его деятельность капитал, его рентабельность, и рассчитывается по формуле средней арифметической взвешенной. Экономический смысл этого показателя заключается в следующем: предприятие может принимать любые решения инвестиционного характера, уровень рентабельности которых не ниже текущего значения показателя CC (цены источника средств для данного проекта). Именно с ним сравнивается показатель IRR, рассчитанный для конкретного проекта, при этом связь между ними такова: · если IRR> CC, то проект следует принять; · если IRR< CC, то проект следует отвергнуть; · если IRR=CC, то проект не является ни прибыльным, ни убыточным. Еще один вариант интерпретации состоит в трактовке внутренней нормы прибыли как возможной нормы дисконта, при которой проект еще выгоден по критерию NPV. Решение принимается на основе сравнения IRR с нормативной рентабельностью; при этом, чем выше значения внутренней нормы доходности и больше разница между ее значением и выбранной ставкой дисконта, тем больший запас прочности имеет проект. Данный критерий является основным ориентиром при принятии инвестиционного решения инвестором, что вовсе не умаляет роли других критериев. Для расчета IRR с помощью таблиц дисконтирования выбираются два значения коэффициента дисконтирования r1< r2 таким образом, чтобы в интервале (r1; r2) функция NPV = f (r) меняла свое значение с плюса на минус или с минуса на плюс. Далее применяют формулу:

где r1 – значение коэффициента дисконтирования, при котором f (r1)> 0, (f(r1)< 0); r2 – значение коэффициента дисконтирования, при котором f (r2)< 0, (f(r2)> 0). Точность вычислений обратно пропорциональна длине интервала (r1; r2), а наилучшая аппроксимация достигается в случае, когда r1 и r2 – ближайшие друг к другу значения коэффициента дисконтирования, удовлетворяющие условиям. Точный расчет величины IRR возможен только с использованием компьютера. К достоинствам этого критерия можно отнести объективность, независимость от абсолютного размера инвестиций, информативность. Кроме того, он легко интерпретируется, может быть приспособлен для сравнения проектов с различными уровнями риска: проекты с большим уровнем риска должны иметь большую внутреннюю норму доходности. Однако у этого показателя есть и недостатки: он измеряет ценность денег во времени для каждого проекта по разным ставкам дисконтирования; сложность расчетов, требующих применения компьютера; большая зависимость от точности оценки будущих денежных потоков; неоднозначность при нерегулярных денежных потоках и невозможность использования в случае наличия нескольких корней уравнения.

|