І ПЛАТОСПРОМОЖНОСТІ ПІДПРИЄМСТВА

7.1. Поняття ліквідності і платоспроможності підприємства. 7.2. Аналіз ліквідності активів підприємства. 7.3. Оцінювання платоспроможності підприємства. 7.1. Поняття ліквідності і платоспроможності підприємства Всі активи підприємства можна представити у вигляді «інвестицій», що забезпечують підприємницьку діяльність та формування об'єктів «платіжних засобів», що використовуються для здійснення процесу реалізації і розрахунків за поточними зобов'язаннями. Перші потребують постійного відтворення, приросту в динаміці і ефективного використання, останні — повинні забезпечити надійний зв'язок між першими і джерелами фінансових ресурсів. Платіжні засоби — це активи, що можуть бути використані підприємством для здійснення розрахунків за платіжними зобов'язаннями. Платіжні зобов'язання— це борги підприємства за реалізовані йому активи, надані послуги, виконані роботи та визначені до сплати вимоги. Сутність економічних категорій «ліквідність» і «платоспроможність» обумовлюється тим, що перша передбачає спроможність поточних активів підприємства, визначених об'єктами платіжних засобів, перетворюватись в грошову форму або безпосередньо бути майном для виконання всіх необхідних розрахунків у міру настання їх строку, а друга— здатність господарюючої системи вчасно і повністю виконувати свої зобов'язання. Виходячи з цих визначень, ліквідність поточних активів не гарантує підприємству платоспроможність, а лише забезпечує рівень її якості щодо потреб розрахунків. Ліквідність платіжних засобів характеризує як поточний стан розрахунків підприємства, так і перспективний. При цьому, підприємство може бути на певний момент часу платоспроможним, але втратити її в майбутньому, і навпаки. Водночас, на рівень ліквідності можна впливати управлінськими рішеннями, поліпшувати шляхом ефективного розміщення фінансових ресурсів в активах і при цьому підвищувати величину платоспроможності. Кожна з цих категорій має свій якісний і кількісний вимір, який може бути оцінений через конкретні показники та їх величини. Якщо ліквідність — це спроможність окремих активів, як об'єктів можливих платіжних засобів, перетворюватись в гроші, або самостійно брати участь в розрахунках, то рівень ліквідності визначають показники структури розміщення фінансових ресурсів за якісними видами активів відповідно до їх ліквідності. За об'єктами активів це можуть бути грошові кошти, дебіторська заборгованість і товарні запаси. З іншого боку, оцінка платоспроможності здійснюється за показниками, які характеризують наявність окремих видів активів, визначених об'єктами платіжних засобів, в розрахунку на поточні зобов'язання підприємства. Платоспроможність є відносним показником інтенсивності, який визначається шляхом відношення двох різнойменних величин. За чисельник цього відношення береться величина явища (показник вартості об'єктів платіжних засобів), ступінь поширення якого вивчається, а у знаменнику — величина того середовища (поточних зобов'язань), в якому розвивається (поширюється) це явище. Платоспроможність, як відносна величина інтенсивності, яка показує, скільки одиниць платіжних засобів припадає на одиницю поточних зобов'язань, є іменованим показником. Форма вираження платоспроможності залежить від кількісного співвідношення порівнюваних величин. У тих випадках, коли порівнювана величина є більшою від бази порівняння, платоспроможність може бути виражена або у коефіцієнтній, або у відсотковій формі. Якщо порівнювана величина є меншою від бази порівняння, платоспроможність доцільніше виражати у відсотках. Показник платоспроможності підприємства, як ділення можливих платіжних активів (об'єктів) на його зобов'язання перед кредиторами, показує, скільки є активів на оплату кожної гривні боргів. Формою вираження показників є відсоток і грошовий вимірник. Наприклад, рівень загальної платоспроможності підприємства складає 80 %, тобто за рахунок платіжних засобів (активів, визначених для здійснення розрахунків) підприємство має змогу оплатити 80 % своїх боргів, 80 коп. в розрахунку на 1 грн зобов'язань. Якщо рівень загальної платоспроможності становить 185 %, то це означає, що підприємство на кожну гривню своїх

При розрахунку показників ліквідності і платоспроможності слід вияснити, які з активів можна перетворити на гроші і скільки їх можна одержати. При цьому необхідно врахувати наступне: • виробничі запаси, як ресурси, що забезпечують процес господарської діяльності, не можуть одночасно бути об'єктами оплати зобов'язань підприємства; • вартість готової продукції та тварин на вирощуванні в балансі відображається за виробничою собівартістю, що значно зменшує розрахунковий рівень платіжних засобів (активів) у частині можливого одержання доходів при їх реалізації. Щодо балансової вартості тварин на вирощуванні, то її можна враховувати у складі платіжних засобів сільськогосподарських підприємств із розрахунку частки поточної товарної продукції за нормативами технологічного процесу відгодівлі (за нашими дослідженнями в межах 10 % загальної суми); • балансова вартість товарів не відображає величину доходів стосовно можливого одержання націнки в процесі їх продажу. Наприклад, якщо за балансом підприємства вартість готової продукції становить 980 тис. грн, співвідношення чистого доходу (виручки) від реалізації продукції (товарів, робіт, послуг) до собівартості реалізованої продукції (товарів, робіт, послуг) як 1,27: 1,00 (90 264: 70 810), а собівартості реалізованої продукції з урахуванням прибутку від операційної діяльності до собівартості реалізованої продукції як 1,19: 1,00 [(70 810 + 13 413):: 70 810], то вартість готової продукції для оцінки платоспроможності можливо максимально визначити в сумі 1245 тис. грн (980 х х 1,27), а мінімально — 1166 тис. грн (980 • 1,19). Найбільш песимістичний показник платоспроможності буде за умови виключення виробничих запасів з об'єктів платіжних засобів та врахування вірогідності величини доходу, який можна одержати при реалізації товарних запасів і оплаті дебіторської заборгованості. 7.2. Аналіз ліквідності активів підприємства Фінансовий аналіз ліквідності активів підприємства передбачає вивчення складу його платіжних засобів, відображе- них в балансі. Для оцінки ліквідності всі об'єкти активів підприємства можна класифікувати за двома ознаками: — що характеризуються умовною ліквідністю; — які безпосередньо визначають рівень ліквідності активів підприємства. До перших — входять елементи групи активів (А4), що забезпечують поточну технологічну діяльність підприємства за його об'єктами, носять постійний характер, а при їх ліквідації суб'єкти господарювання втрачають досягнутий обсяг потенціалу щодо реалізації продукції (робіт, послуг, товарів). Ця група активів відображає об'єкти необоротних активів, виробничих запасів і незавершеного виробництва в межах нормативних обсягів, що забезпечують безперебійну і ефективну роботу підприємства, відповідно до показників бізнес-плану. Всі об'єкти, що визначають безпосередньо рівень ліквідності активів підприємства, можна поділити на три групи. Перша група — абсолютно ліквідні активи (Аі), які можна використовувати для поточних розрахунків, що виникають протягом місяця. Сюди належать грошові кошти, короткострокові фінансові вкладення та окремі об'єкти дебіторської заборгованості і товарних запасів, які здатні безперешкодно протягом місяця перетворитися на гроші або бути безпосередньо використаними як платіжні засоби. Друга група — швидколіквідні активи (Аг), для перетворення яких на гроші потрібний час більше одного місяця. У цю групу включають дебіторську заборгованість, якщо передбачається, що дебітори оплатять борг у найближчому майбутньому, і товарні запаси, які можуть трансформуватися в гроші протягом року. Ліквідність таких активів залежить від форм розрахунків, платоспроможності покупців і тривалості періоду пошуку покупців. Третя група — повільноліквідні активи (Аз), включає найменш ліквідні поточні активи, що формують товарні запаси, які для перетворення їх на гроші необхідно продати і одержати борг від покупців. Для трансформації таких активів у грошові кошти потрібен час на пошук покупців, передачу їм товарів та здійснення розрахунків. До цієї групи можуть входити необоротні об'єкти, що не беруть участі у формуванні обсягів господарської діяльності, та надлишки виробничих запасів. Ця група активів визначає платіжні засоби підприємства у формі товарних запасів. При оцінці рівня ліквідності розміщених фінансових ресурсів у платіжних засобах підприємства необхідно враховувати трива-

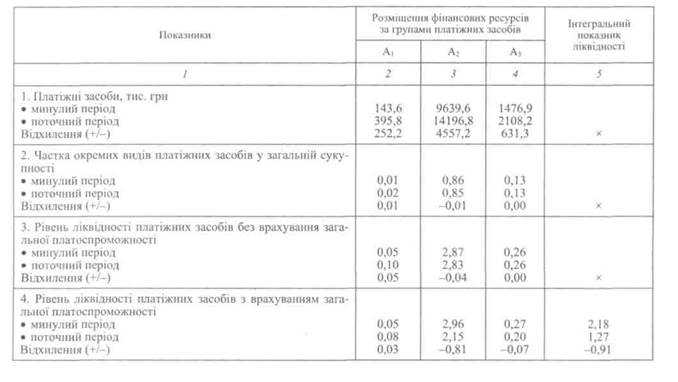

Рис. 7.2.1. Трансформація об'єктів активів при оцінці ліквідності розміщених фінансових ресурсів у платіжних засобах Перший зв'язок (1) визначається тривалістю технологічного процесу (незавершеного виробництва) щодо забезпечення створення готової продукції і товарів, надання послуг та виконання робіт з відповідних виробничих запасів. Другий зв'язок (2) забезпечує пошук покупців і перетворення товарних запасів у дебіторську заборгованість, що характеризується відстроченими надходженнями грошових коштів. Третій зв'язок (3) передбачає реалізацію надлишків об'єктів виробничих запасів. Четвертий зв'язок (4) визначається тривалістю надходження коштів підприємству від покупців. Чим менше потрібно часу для перетворення певного виду активу у грошову форму, тим вища його ліквідність. При цьому перш ніж трансформуватися в грошові кошти, об'єкти активів мають пройти відповідні стадії операційного циклу. Таким чином, грошові кошти, вкладені у виробничі запаси, повинні послідовно пройти стадії незавершеного виробництва, готової продукції, дебіторської заборгованості, і тільки після цього вони прийдуть до своєї вихідної форми. При аналізі варто розрізняти поняття ліквідності сукупних активів підприємства, яка визначається за умови зміни його власника і залежить від привабливості підприємницької діяльності та поточних активів, що формують платіжні засоби підприємства. Від величини і рівня ліквідності поточних активів, які формуються для здійснення процесу господарської діяльності, залежить платоспроможність підприємства. Методика аналізу ліквідності платіжних засобів передбачає розрахунки, наведені в табл. 7.2.1.

|