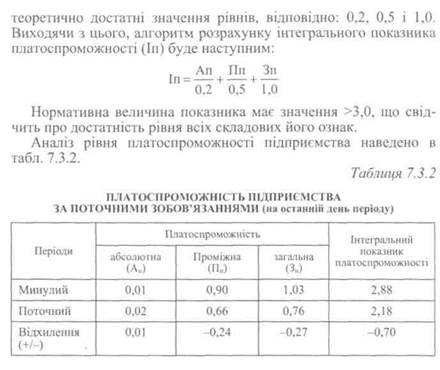

У ОБ'ЄКТАХ ПЛАТІЖНИХ ЗАСОБІВ ДЛЯ ЗАБЕЗПЕЧЕННЯ ПОТОЧНИХ

ЗОБОВ'ЯЗАНЬ ПІДПРИЄМСТВА, (на останній день періоду) Таблиця 7.2.1

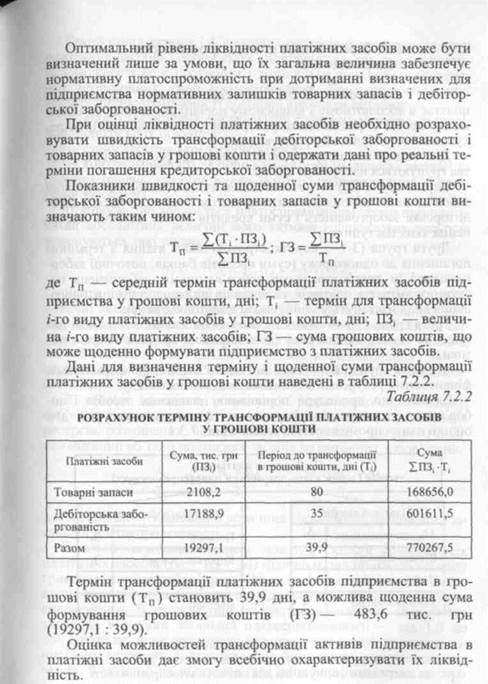

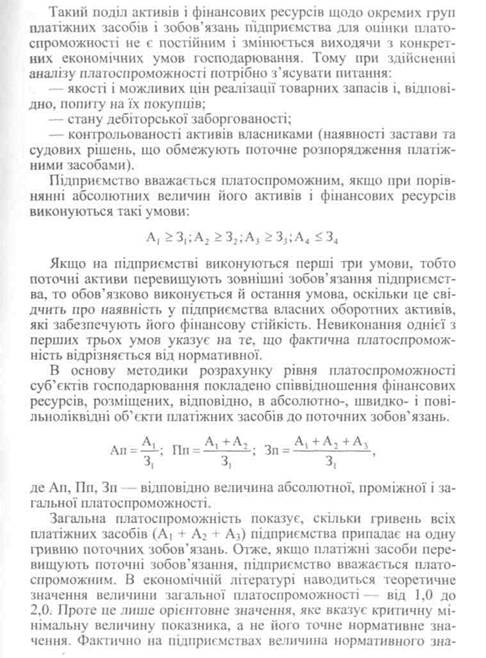

Фінансовий аналіз платоспроможності підприємства полягає в абсолютному і відносному порівнянні активів як платіжних засобів з фінансовими ресурсами (зобов'язаннями), за рахунок яких відбулося їх формування. Для оцінки платоспроможності фінансові ресурси підприємства групуються наступним чином: Перша група (Зі) — поточні зобов'язання (найбільш строкові зобов'язання), які слід погасити протягом поточного місяця (кредиторська заборгованість і суми кредитів банків, терміни повернення яких наступили); Друга група (Зг)— короткострокові зобов'язання з терміном погашення до одного року (суми кредитів банків, поточної заборгованості за довгостроковими зобов'язаннями, забезпечень наступних витрат і платежів та векселів виданих, терміни повернення яких настануть у майбутньому, протягом року); Третя група (Зз) — довгострокові зобов'язання з терміном погашення більше одного року (довгострокові кредити банків і позики); Четверта група (З4) — постійні зобов 'язання, що формуються фінансовими ресурсами з елементів власного капіталу.

Схематично процедура порівняння платіжних засобів і зобов'язань за джерелами формування фінансових ресурсів для оцінки платоспроможності подана на рис. 7.3.1.

Якщо на підприємстві відношення всіх платіжних засобів до поточних зобов'язань нижче від 1,0, це є свідченням високого фінансового ризику, оскільки підприємство не в змозі оплатити свої борги. Співвідношення 1: 1 свідчить про рівність платіжних засобів і поточних платіжних зобов'язань. Але, зважаючи на різний рівень ліквідності платіжних засобів, можна вважати, що не всі їх види будуть негайно реалізовані, а тому виникає загроза для фінансової стабільності підприємства. Якщо значення платоспроможності значно перевищує співвідношення 1,0, то можна зробити висновок, що підприємство має значні оборотні активи, сформовані завдяки власним фінансовим ресурсам. З позиції кредиторів підприємства такий варіант формування оборотних активів є найбільш прийнятним. Проте, з погляду підприємства, значне накопичення товарних запасів на підприємстві, відвернення грошей у дебіторську заборгованість може розглядатись як незадовільне управління активами. Проміжна платоспроможність за смисловим значенням аналогічна загальній платоспроможності, тільки обчислюється для вужчого кола платіжних засобів (А і + А2), коли з розрахунку виключено найменш ліквідну їх частину— товарні запаси. Щодо оцінки якості величини цього показника, то слід звернути увагу на стан дебіторської заборгованості підприємства відносно можливості її погашення боржниками. Орієнтованим значенням показника вважається рівень від 0,5 до 1,0, але для цього показника кожне підприємство теж встановлює самостійно норматив, виходячи з умов діяльності. Абсолютна платоспроможність показує, яку частину платіжних зобов'язань підприємство може погасити негайно. Теоретично достатнім значенням для абсолютної платоспроможності є співвідношення 0,2: 1,0. На практиці фактичні середні значення показників платоспроможності бувають значно нижчими, але це ще не дає підстави робити висновок про неможливість підприємства негайно погасити свої зобов'язання, бо малоймовірно, щоб усі його кредитори одночасно пред'явили йому свої боргові вимоги та ще й в грошовій формі. Розрахунок оцінки платоспроможності підприємства шляхом порівняння його активів і фінансових ресурсів (пасивів) наведемо в табл. 7.З.1.

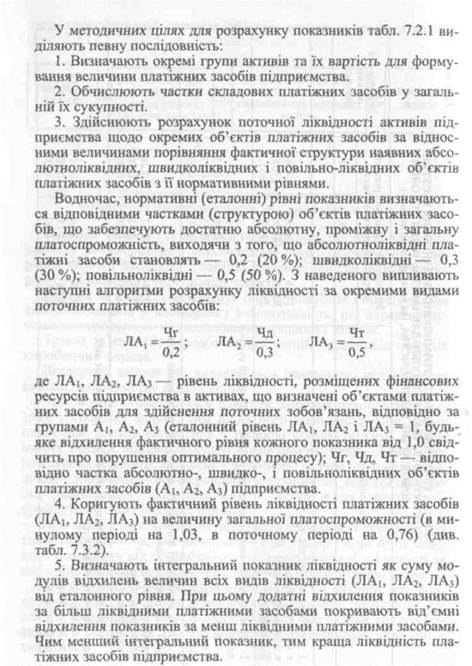

Дослідження співвідношень активів і зобов'язань (табл. 7.3.1) свідчить про те, що підприємство не виконує нормативні умови платоспроможності. При цьому недостаток платіжних засобів по одній групі компенсується їх надлишком по іншій групі лише вартісною величиною. Однак менш ліквідні платіжні засоби не можуть замінити більш ліквідні. Зіставлення найбільш ліквідних платіжних засобів (Аі, Аг) з найбільш терміновими платіжними зобов'язаннями (Зі, Зг) дає змогу оцінити поточну платоспроможність. Порівняння платіжних засобів, що мають повільну ліквідність (А3) з довгостроковими зобов'язаннями, відображає перспективну платоспроможність. Поряд з абсолютними показниками для оцінювання платоспроможності розраховують відносні показники. Однак, аналіз рівня платоспроможності підприємств за такою кількістю показників і одночасним їх порівнянням з відповідними нормативними величинами дещо ускладнює прийняття ефективних управлінських рішень, а в окремих випадках може внести певну плутанину. Для вирішення цієї проблеми необхідно додатково розраховувати інтегральний показник платоспроможності. Інтегральний показник платоспроможності формується як сумарний (синтетичний) рівень відносних величин, одержаних від порівняння фактичних значень абсолютної, проміжної і загальної платоспроможності з їх еталонними рівнями. В економічній літературі і в нормативних документах для цих показників визначені

Як видно з табл. 7.3.2, на кінець поточного періоду показник загальної платоспроможності погіршився і не відповідає нормативному значенню, тобто підприємство не має можливості оплатити поточні зобов'язання. На кожну гривню поточних зобов'язань підприємства припадає лише 76 коп. платіжних засобів. Значення показника проміжної платоспроможності зменшилось за поточний період на 24 коп. (0,90 - 0,66) і свідчить, що на кінець періоду підприємство мало можливість сплачувати свої борги за рахунок наявних грошових коштів і очікуваних надходжень від дебіторської заборгованості в межах діючого нормативу. Абсолютна платоспроможність, як на початок (1 коп.), так і на кінець (2 коп.) поточного періоду є меншою, ніж нормативне значення. На кінець періоду підприємство за рахунок наявних грошових коштів спроможне погасити лише 2 % платіжних зобов'язань. Водночас, можна говорити про позитивну тенденцію до збільшення величини цього показника. В цілому, негативні зміни в показниках платоспроможності підтверджуються погіршенням величини інтегрального показника на 0,7 пункта. Зміна величини показників платоспроможності може статися під впливом двох факторів: збільшення (зниження) платіжних засобів і зростання (зменшення) поточних зобов'язань. Для з'ясування причин зміни величини показників необхідно проаналізувати склад платіжних засобів і платіжних зобов'язань, порівнюючи їх в динаміці. Результати розрахунків подано в табл. 7.З.З. Таблиця 7.3.3

З табл. 7.3.3 видно, що загальна платоспроможність на кінець поточного періоду (0,76) в порівнянні з початком періоду (1,03) зменшилась на 27 коп. Для оцінки впливу окремих складових платіжних засобів і зобов'язань на зміну показника визначимо, яка платоспроможність підприємства була б за умови, якби не відбулося зміни платіжних зобов'язань: (16700,8: 10895,5), тобто 1,53 грн. Порівняння цієї величини з платоспроможністю на останній день періоду дасть нам різницю, зумовлену впливом тільки одного з факторів — платіжних засобів: 1,53 - 1,03 = +0,50. Збільшення платіжних за-

Якщо платоспроможність підприємства на останній день поточного періоду порівняти з платоспроможністю за умови, що не відбулося зміни суми платіжних засобів, то різниця покаже вплив на платоспроможність зміни (збільшення) платіжних зобов'язань: 0,76- 1,03 = -0,77. Збільшення платіжних зобов'язань підприємства на 11126,4 тис. грн погіршило його платоспроможність на 0,77. Загальна сума впливу двох факторів (зміна платіжних засобів і зобов'язань) погіршила платоспроможність підприємства на 0,27 (+0,50 - 0,77). Отже, на кінець поточного періоду підприємство значно погіршило платоспроможність, тому що його платіжні засоби збільшились лише на 5440,7 тис. грн, а платіжні зобов'язання — на 11126,4 тис. грн, тобто більше в 2,05 раза. Потім способом пропорційного поділу цих змін можна розкласти їх за окремими елементами платіжних засобів і зобов'язань. Збільшення платіжних засобів на 1 тис. грн збільшує платоспроможність підприємства на 0,0092 коп. (50: 5440,7), а відповідно збільшення платіжних засобів зменшує платоспроможність на 0,0069 коп. (- 77: 11126,4). Отже, якщо абсолютноліквідні активи на останній день поточного періоду підприємство збільшило на 252,2 тис. грн, то платоспроможність підприємства збільшилась на 2,31 коп. (252,2 х х 0,0092), і відповідно збільшення швидколіквідних активів на 4557,2 тис. грн збільшило платоспроможність на 41,9 коп. (4557,2 • 0,0092), а збільшення повільноліквідних активів на 631,3 тис. грн збільшило платоспроможність на 5,88 коп. (631,3 * х 0,0092). Водночас, збільшення короткострокових кредитів на 816,8 тис. грн зменшило платоспроможність підприємства на 5,7 коп. (816,8 ■ 0,0069), а відповідно збільшення кредиторської заборгованості на 8476,6 тис. грн зменшило платоспроможність на 58,6 коп. (8476,6 ■ 0,0069), а збільшення поточних зобов'язань на 1833,0 тис. грн зменшило платоспроможність підприємства на 12,7 коп. (1833,0 0,0069). Крім загальної платоспроможності підприємства за поточними зобов'язаннями (Зі) можна визначити загальний показник платоспроможності (Пз) щодо всіх зовнішніх зобов'язань (Зі, 32, Зз).

21*

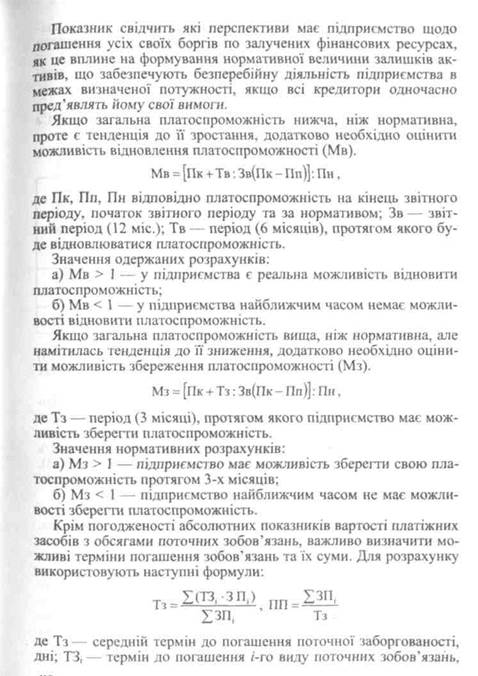

Дані для визначення терміну і щоденної суми погашення платіжних зобов'язань наведені в таблиці 7.3.4. Таблиця 7.3.4

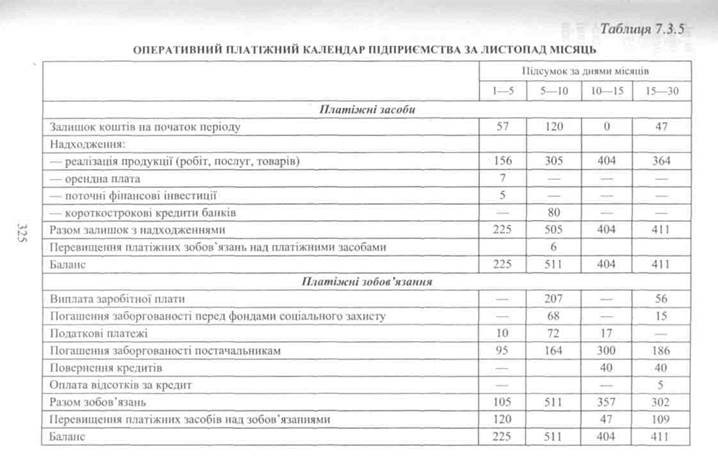

Середній термін до погашення поточної заборгованості (Тз) становить 59,0 днів, а щоденна потреба в грошових коштах (ПП) — 373,3 тис. грн (22021,9: 59,0). Співвідношення показників (табл. 7.2.2 і 7.3.4) щодо трансформації платіжних засобів і погашення поточних зобов 'язань (Тп:: Тз і ГЗ: ПП) дозволяє оцінювати платоспроможність підприємства в майбутньому. Для підприємства ці показники становлять відповідно 0,676 (39,9: 59,0), норматив < 1і 1,295 (483,6: 373,3), норматив > 1, що свідчить про забезпечення стійкої перспективної платоспроможності. Разом з тим, слід мати на увазі, що показники платоспроможності за балансом відбивають моментний стан підприємства. Це пов'язано з тим, що не враховуються величина джерел надходження і витрачання грошових коштів у короткостроковій перспективі, а, отже, не має змоги визначити спроможність підприємства стабільно забезпечувати перевищення платіжних засобів над зобов'язаннями. Для визначення поточної платоспроможності необхідно порівнювати платіжні засоби з платіжними зобов'язаннями за складеним платіжним календарем (табл. 7.3.5).

Еталонною величиною показника може бути коефіцієнт на рівні одиниці або трохи більше. За даними табл. 7.3.5 він становить: за період з 1 по 5 листопада (225: 105) - 2,14; 5—10 листопада (505: 511)- 0,99; 10—15 листопада (398: 357)- 1,11; 15— 30 листопада (405: 302)- 1,34, а в цілому за листопад (225 -+ 505 - 120 + 404 + 411 - 47): (105 + 511 357 + 302) = 1,08. Платіжний календар забезпечує щоденний контроль за надходженнями і витратами коштів, дозволяє оптимізувати позитивні та негативні грошові потоки, визначити пріоритетність платежів за рівнем їхнього впливу на фінансові результати. РОЗДІЛ 8

|