Сущность и методический инструментарий компаундирования денежных потоков

Принятие и обоснование любого управленческого решения прямо или косвенно связано с финансовыми потоками (поступлением и расходованием денежных средств), поэтому каждый менеджер, ответственный за принятие финансовых решений, должен хорошо владеть техникой финансовых вычислений, понимать и уметь применять математический аппарат, который используется в финансовом анализе. Финансовые вычисления имеют давнюю историю и относятся к традиционным методам исследования денежных потоков, основанным на концепции нарашения сложных процентов (compounding) или дисконтирования денежных поступлений, учитывающим изменение стоимости денег во времени, неравноценность современных и будущих благ. Связь стоимости денег со временем проявляется в существовании процента, уплачиваемого за выгоду раннего использования денежных средств или получаемого в виде вознаграждения за воздержание от немедленного их потребления. Согласно теории предпочтения ликвидности и предпочтения текущих потребностей людям свойственно потреблять сегодня в противовес потреблению в будущем. Они могут отказаться от немедленного потребления только в надежде повысить его будущий уровень благодаря процентным доходам. Проценты компенсируют заимодавцу потери потенциальной выгоды при альтернативном использовании денежных средств, а ссудозаемшик платит за дополнительную выгоду раннего потребления этих средств, которые в противном случае ему пришлось бы долго накапливать. Сегодняшние деньги всегда дороже будущих — и не только по причине инфляции. Если инвестор получит доход сегодня, то он может пустить деньги в оборот, к примеру положить в банк на депозит, и заработать определенную сумму в виде банковского процента. Если же этот доход он получит через несколько лет, то потеряет такую возможность. 151

Начисление сложных процентов производится в конце каждого периода на основную сумму долга с добавлением начисленных процентов, не востребованных инвестором, за предыдущие периоды. Если бы нам нужно было вложить на три года 1000 тыс. руб. в банк, который выплачивает 20% годовых, то мы рассчитали бы следующие показатели доходности: за первый год: 1000 (1 + 20%) = 1000 ■ 1,2 = 1200 тыс. руб.; за второй год: 1200 (1 + 20%) = 1200 ■ 1,2= 1440 тыс. руб.; за третий год: 1440(1 +20%)= 1440- 1,2= 1728 тыс. руб. Это можно записать и таким образом: 1000- 1,2- 1,2-1,2= 1000- 1,23 = 1728 тыс. руб. Из данного примера видно, что 1000 тыс. руб. сегодня равноценна 1728 тыс. руб. через три года. Напротив, 1728 тыс. руб. дохода через три года эквивалентны 1000 тыс. руб. на сегодняшний день при ставке рефинансирования 20%. Данный пример показывает методику определения стоимости инвестиций при использовании сложных процентов. Сумма годовых процентов каждый год возрастает в геометрической прогрессии, так как мы имеем доход как с первоначального капитала, так и с процентов, полученных за предыдущие годы. Поэтому для определения стоимости, которую будут иметь инвестиции через несколько лет, при использовании сложных процентов применяют формулу FV=PV(\ + r)>;, где FV— будущая стоимость инвестиций через п лет; PV— первоначальная сумма инвестиций; г — ставка процента в виде десятичной дроби; / — число лет в расчетном периоде. Выражение (1 + г) является важной переменной в финансовом анализе, составляет основу практически всех финансовых вычислений. Оно показывает, сколько будет стоить денежная единица через год. Обратное его значение 1/(1 + г) позволяет определить, сколько сегодня стоит денежная единица, которая будет получена через год. При начислении процентов по простой ставке используется следующая формула: /У= PV{\ + /я) = 1000 ■ (1 + 0,2 • 3) = 1600 тыс. руб. На рис. 7.1 сопоставляется будущая стоимость 1 руб. инвестиций, вложенных под простые и сложные проценты. Ставка в обоих случаях равна 20% годовых. В случае простых процентов график прямолинейный, а в случае сложных — растет по экспоненте, и расстояние между кривыми со временем увеличивается. Этот разрыв объясняется тем, что в первом случае начисление процентов производится от неизменной базы (начисленные проценты каждый раз инвестором изымаются), а во втором случае — от возросшей суммы инвестиций с учетом капитализированных процентов.

1,6 1,4 1,2 1,0. ---------------------- 1-------------------------,--------------- 0 12 3 Рис. 7.1. Будущая стоимость 1 руб., вложенного под 20% годовых под простые и сложные проценты Вместе с тем для вкладчика более выгодной является схема простых процентов, если срок вклада менее одного года и проценты начисляются однократно в конце периода. Напротив, более выгодными являются вклады под сложные проценты, если срок вклада превышает один год. Оба вида процентов обеспечат одинаковые доходы, если срок вклада составит один год (при условии однократного их начисления). Для подтверждения сказанного рассчитаем наращенную сумму вклада с исходной суммы, равной 500 тыс. руб., по ставке простых

152 153

и сложных процентов для разных временных интервалов из расчета 24% годовых (табл. 7.1). Таблица 7.1 Расчет наращенной суммы вклада по ставке простых и сложных процентов

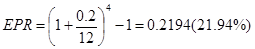

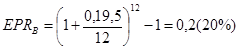

При оценке стоимости денег во времени по сложным процентам необходимо учитывать не только уровень объявленной ставки процента, но и количество интервалов начисления процентов в течение года. Если доходы по инвестициям начисляются несколько раз в год по ставке сложных процентов, то формула для определения будущей стоимости вклада имеет следующий вид: FV=PV(\ +r/m)!m, где т — число периодов начисления процентов в году. Допустим, в вышеприведенном примере проценты начисляются ежеквартально (т = 4, t = 3). Тогда будущая стоимость вклада через 3 года составит FV= 1000 ■ (1 + 0,2/4)12 = 1000 ■ 1,79585 = 1795,85 тыс. руб. Дополнительные 67,85 тыс. руб. (1795,85 — 1728) возникли благодаря тому, что сложные проценты начислялись не 3 раза, а 12 раз. Чем чаще начисляются проценты, тем быстрее растет вклад. При ежемесячном начислении процентов через 3 года мы получим следующий доход: FV= 1000 ■ (1 + 0,2/12)36 = 1000 ■ 1,81313 = 1813,13 тыс. руб. Поэтому иногда выгоднее инвестировать средства под меньший процент, но с более частым его начислением. На рис. 7.2 сопоставлены кривые, отображающие приращение стоимости вклада, вложенного под 20% годовых, с ежегодным и ежемесячным начислением процентов. В связи с этим возникает необходимость сравнения условий финансовых операций, предусматривающих различные периоды начисления процентов. Рис. 7.2. Будущая стоимость 1 руб., вложенного под 20% годовых, начисляемых ежегодно и ежемесячно Приведение соответствующих номинальных (фиксированных) процентных ставок к их годовому эквиваленту производится по следующей формуле: EPR - (1 + -)т - 1, т где EPR — эффективная ставка процента (ставка сравнения); г — ставка процента; т — число периодов начисления. В нашем примере эквивалентная ставка процента будет равна: а) при ежеквартальном начислении процентов:

б) при ежемесячном начислении процентов:

в) при ежедневном начислении процентов:

Вычисляя EPR, мы получаем возможность сравнивать процентные ставки по ссудам или инвестициям с разными периодами начисления процентов. Например, банк А платит по депозитам 20% годовых с полугодовым начислением процентов, банк В — 19,5% с ежемесячным начислением процентов. Нужно определить, куда

154 155

Упростить данную процедуру расчета общей суммы причитающегося процента можно, применив следующую формулу:

05000-12% 60+_P 12 где К — сумма полученного кредита; СП — годовая ставка процента по кредиту; п — количество интервалов начисления платежей и процентов.

Часто возникает необходимость определения суммы процента по долгосрочным кредитам, выплачиваемого равномерными частями в течение определенного периода. Предположим, вы получили кредит на строительство жилья в сумме 15 000 долл. на пять лет под 12% годовых, который вы будете выплачивать ежемесячно. Следовательно, вам предстоит произвести 60 платежей по 250 долл. плюс проценты, которые будут начисляться на убывающую сумму долга:

Общую сумму причитающегося процента (Проц) можно рассчитать таким образом: 150 + 2,5

- 2 60 = 4575 долл.

|

Сущность метода компаундинга — определение суммы денег, которую будет иметь инвестор в конце финансовой операции. При этом исследование денежного потока ведется от настоящего к будущему. Заданными величинами являются исходная сумма инвестиций, срок и процентная ставка доходности, а искомой величиной — сумма средств, которая будет получена после завершения операции.

Сущность метода компаундинга — определение суммы денег, которую будет иметь инвестор в конце финансовой операции. При этом исследование денежного потока ведется от настоящего к будущему. Заданными величинами являются исходная сумма инвестиций, срок и процентная ставка доходности, а искомой величиной — сумма средств, которая будет получена после завершения операции.